摘 要: 杜邦分析法是一种对公司绩效以及盈利能力、股东权益回报水平评价的方法。本文通过使用杜邦分析体系,将净资产收益率逐步分解为多项财务比率乘积,以此代表公司盈利、营运及偿债能力,再使用SPSS软件对不同财务能力的影响因素进行回归分析,根据分析结果中对影响程度较大的因素进行扩展,最后针对深圳天健集团目前的财务状况,提出了一些合理的对策建议。

关键词: 财务状况分析; 杜邦分析法; 净资产收益率; SPSS分析;

随着当前我国社会经济的迅速发展,各类产业不断兴起,2013年至今,我国建筑行业的生产能力有了显着提升,生产规模得到了快速扩大,在一定程度上促进了我国社会经济的持续发展。杜邦分析法是利用几种财务指标之间的关系来综合反映企业财务能力、评价企业绩效的一种方法。本文以深圳天健集团为研究对象,通过杜邦分析法发现其存在的财务问题,为其提供一些合理建议,以便更好发展。

一、杜邦分析法基本思路介绍

(一)基本公式

杜邦分析法的基本公式是:

上述公式把公司的净资产收益率(ROE)分为不同的财务指标,以此分别反映盈利能力、营运能力以及偿债能力。

(1)净资产收益率(ROE)

净资产收益率是该体系的核心指标,可以反映股东权益的收益水平,该指标值越高,一般说明企业的净收益获得能力越强。

(2)资产净利率(ROA)

资产净利率,是影响净资产收益率的重要的指标,与销售净利率和总资产周转率的高低相关,该指标数值越高,则代表该企业的资产获利能力越强。

(3)权益乘数(EM)

权益乘数代表企业的负债程度,资产负债率越高则该指标值越大,公司具有的杠杆利益也越大,风险也会随之增大。

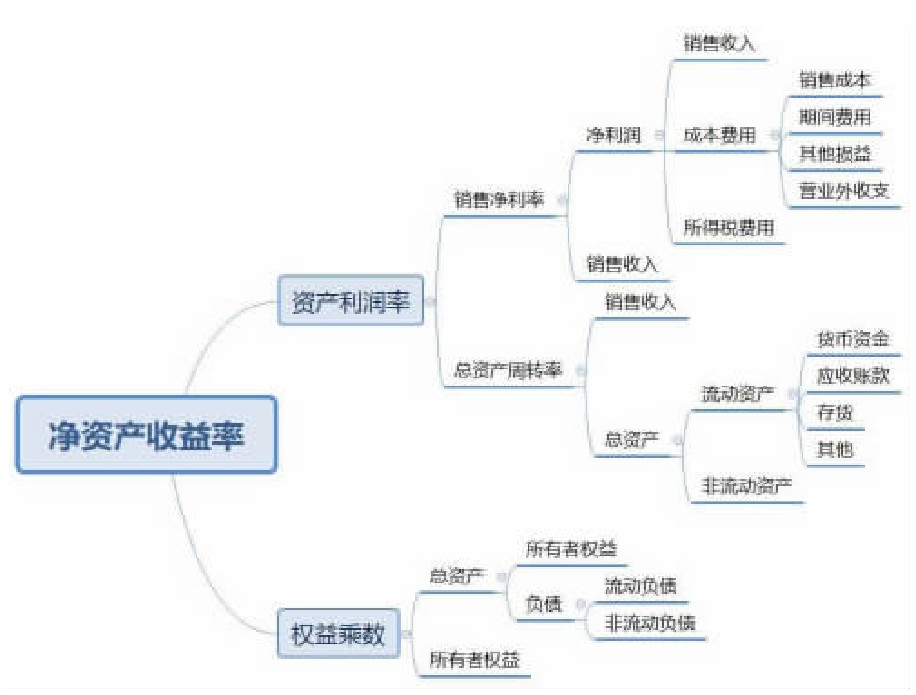

(二)基本框架

如图1所示为杜邦分析体系的基本框架。

杜邦分析法的基本思路是从核心净资产收益率进行财务指标的分解,通过使用销售净利率、总资产周转率、权益乘数三个指标的乘积来表示净资产收益率,这三个指标分别代表公司的盈利能力、营运能力和偿债能力,最后实现对企业经营与管理分析的目的。

图1 杜邦分析体系基本框架

二、杜邦分析在天健集团财务分析中的运用

深圳天健集团位于广东省深圳市,其主要产业是市政工程、建筑施工、房地产和投资开发,同时兼营商贸、工业、房屋租赁、物业管理、建材生产等。

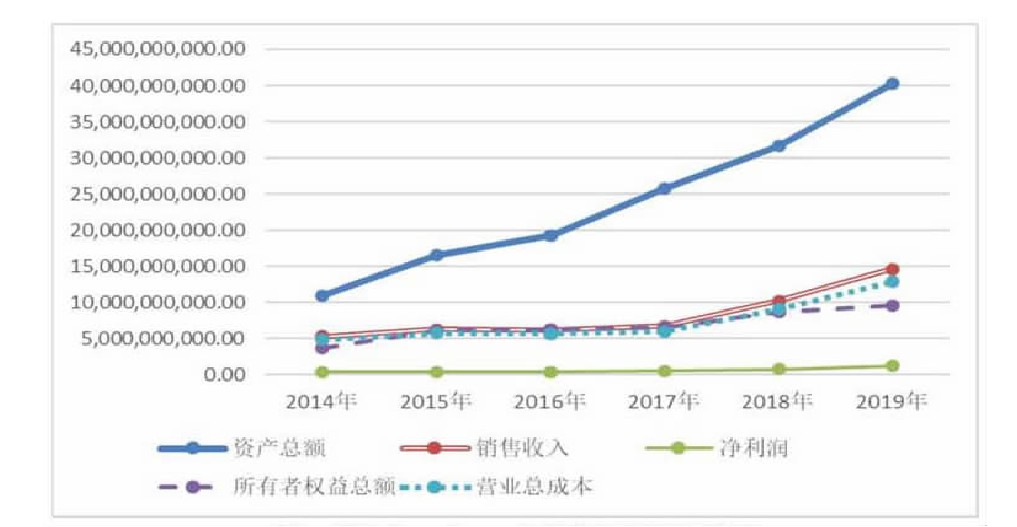

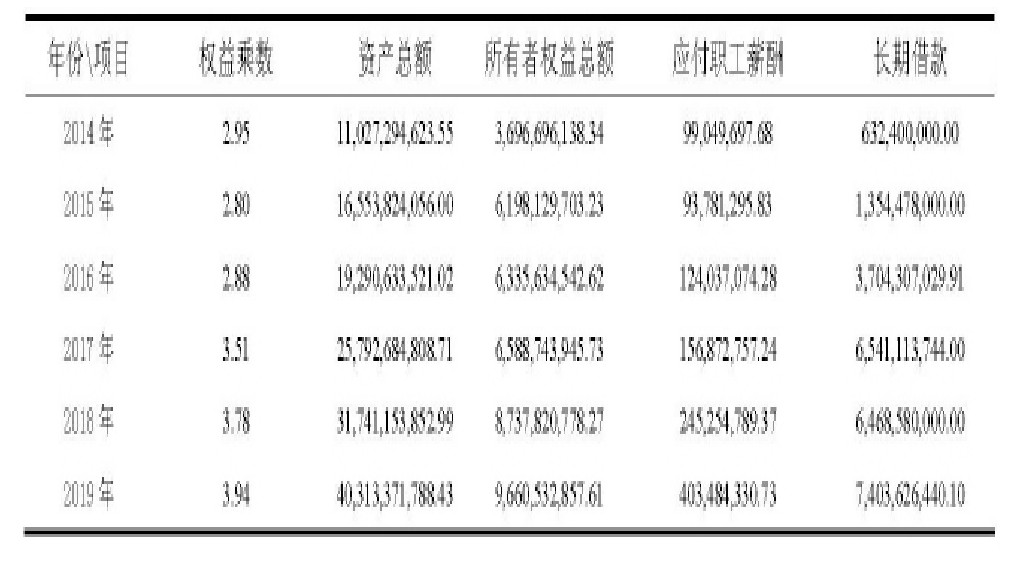

根据东方财富CHOICE金融终端导出的天健集团财务报表数据整理得出下列图表(表1、图2-图5):

表1 天健集团2014-2019年财务指标数据

(一)销售净利率分析

根据杜邦分析法,对天健集团的财务指标分析:如图2、图3所示,2014年至2019年,天健集团的资产总额、销售收入、净利润、所有者权益总额以及营业总成本都呈增长趋势,可以看出销售收入增长率略高于营业总成本增长率,说明营业成本得到了一定的控制,但净利润的增长幅度较小、波动不大,基本稳定,因此销售净利率也基本稳定,没有上升的趋势。

图2 天健集团2014年-2019年部分报表项目变化趋势图

图3 天健集团2014-2019年杜邦分析指标变动趋势图

(二)总资产周转率分析

2014年至2019年,天健集团的总资产周转率呈先下降后上升的趋势,说明公司的资产周转速度在加快,资产利用效率正在逐步提高。近六年来公司的总资产和销售收入都在快速增长,所以使得公司的资产周转率上升速度较慢。进一步分析公司随着销售产生的应收账款的变化,如图4所示,可以看出随着公司的销售收入增长,其应收账款也在不断增加,应收账款率下降趋势明显,说明公司账款的回收速度逐渐下降,其管理水平有待提高。

(三)权益乘数分析

2014年至2019年,天健集团的权益乘数呈上升趋势,对公司近六年的资产负债表进行进一步分析,如图5所示,资产总额大幅度上升,所有者权益总额在小幅度上升,各年的应付职工薪酬和长期借款在逐年增加,应付利息在减少,说明天健集团在增加财务杠杆利益,其财务风险也在随之增加。

(四)净资产收益率

如图3所示,2014年至2019年天健集团的净资产收益率变化并不稳定,总体呈先下降后上升的态势,也说明近年公司自有资本获得净收益的能力越来越强。

三、实证分析

(一)选取数据

图4 天健集团2014-2019年应收账款趋势图

图5 天健集团2014年-2019年资产负债表部分项目趋势图

以下选取了对销售净利率、总资产周转率、权益乘数可能有影响的各项因素的数据,如表2-表4所示。

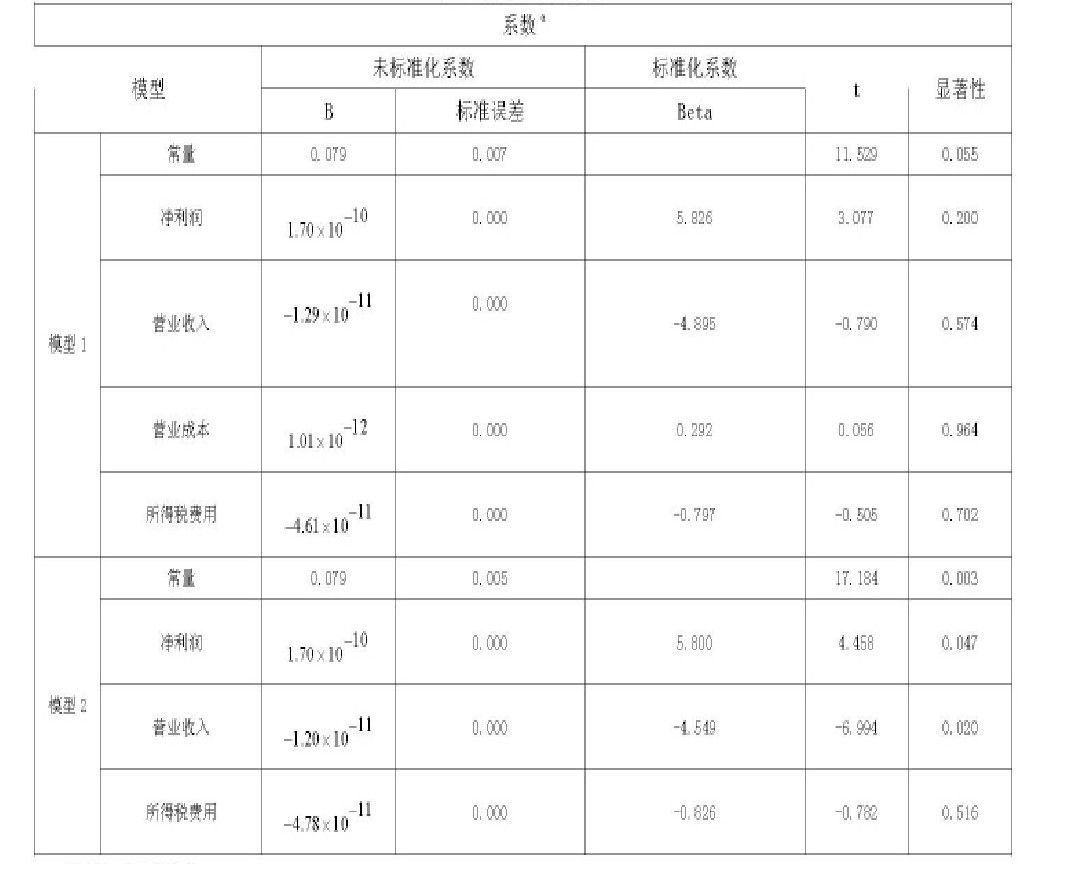

(二)建立模型

由于不同的财务能力受到的影响因素较多,文章选择采用多元回归模型对公司的盈利能力、营运能力以及偿债能力的影响因素进行分析,首先对不同的财务能力建立模型,并将数据代入SPSS软件中进行相关性分析,最后通过逐步回归方法判断模型的有效性。

(1)盈利能力

表4 偿债能力影响因素表

假设模型为:销售净利率=F(净利润、营业收入、营业成本、所得税费用),即Y????X????X????X????X????,分析结果如表5、6所示。

模型2是在模型1的分析结果上逐步将显着性检验不通过的指标剔除后进行的,因为销售净利率是由净利润和营业收入计算得出,而营业成本与所得税费用相比较更不显着,所以模型中保留了所得税费用指标。可以看出此时模型2调整后的R方接近1,拟合较好,所以模型为:

表5 盈利能力回归分析结果

a.因变量:销售净利率

因此营业收入、净利润、所得税费用是影响销售净利率的主要指标,结合销售净利率的计算公式,可知要提高公司的销售净利率,则要通过提高净利润和适当降低营业收入的方式来实现。

(2)营运能力

假设模型为:总资产周转率=F(营业收入,应收账款,固定资产,货币资金,存货),即Y2=β1ε1+β2ε2+β3ε3+β4ε4+β5ε5+φ2,同销售净利率的模型计算过程得出,总资产周转率的数学模型为:

表6 模型汇总

可见,影响总资产周转率的主要因素是营业收入、应收账款、固定资产以及货币资金,根据资产周转率计算公式可知总资产周转率与营业收入成正比,与固定资产成反比,可以通过适当降低固定资产比重来加快总资产周转率。

(3)偿债能力

假设模型为:权益乘数=F(资产总额,所有者权益总额,应付职工薪酬,长期借款),即Y3=μ1K1+μ2K2+μ3K3+μ4K4+φ3。同上述方法,计算出权益乘数的数学模型为:

由此可知资产总额、所有者权益和应付职工薪酬对权益乘数的影响比较大,因此可以通过调整这些影响因素来提高公司的偿债能力。

四、应对策略

1.把握市场需求,针对不同的市场特点制定不同的销售计划,提高公司盈利能力。

2.降低固定资产所占比重。定期进行固定资产的清查,及时淘汰不需要的固定资产,不断提高固定资产的使用效能。

3.保持权益乘数的稳定,控制财务风险在一个稳定的水平,以此保证公司偿债能力的实现。

4.提高公司的运营效率。公司需根据经营环境的变化及时做出科学、有效的经营决策,以实现公司运营、经营效率的提升,紧跟行业变化趋势。

5.提高管理者专业素质。首先要提高公司决策者的财务管理素质,最大限度地降低财务风险。

参考文献

[1]贺佳媛.杜邦分析法下的企业营运能力分析———以青岛海尔为例[J].商业会计,2016(12):37-39

[2]吴婷.基于杜邦分析法对QLT上市公司财务状况分析[J].现代商业,2018(32):143-144