财务决策论文第七篇:营改增下投资业务的选择决策与会计核算

摘要:近几年我国增值税政策不断发生变化,从之前的营业税改征增值税到现在税率的不断调整,使得现在的税收政策越来越完善。增值税的税收改革对我国物流行业的发展产生了一定的影响,本文将探讨增值税税改新形势下物流企业应采取的相关财务决策,帮助企业对其财务战略进行调整和优化,实现财务的战略谋划,增强企业竞争力,最终达到企业价值最大化的目标。

关键词:增值税税改; 财务决策; 投资决策; 会计核算;

一、引言

2019年4月1日起, 我国开始实施新的增值税税率, 将制造业等行业16%增值税税率降至13%, 交通运输和建筑等行业10%增值税税率降至9%。6%一档的税率保持不变。经过这一税务政策的变化可能将会影响相关行业的财务决策, 使得既有的财务决策已不一定适用于自身的发展。对此本文将针对物流企业增值税方面的政策变化, 对物流企业做一些相关分析, 帮助企业做出正确的财务决策。

二、投资业务的选择决策分析

拥有货场、大型仓库或者其他场所的物流公司可能会将其不动产出租, 开展不动产租赁业务, 也可能选择代客贮放、保管货物, 从事仓储服务。但是仓储业务与不动产租赁业务在交易目的, 合同内容, 仓库实际运营管理方, 保管义务和安全责任方等有很大不同。仓储服务主要是代客户存储货物, 仓库实际运营管理方为受托方, 受托方负有保管义务。不动产租赁主要是将货场、仓库的使用权出租, 并取得租金, 对货物的贮存不负有安全责任。在租金和仓储服务收入相同的情况下, 两者最大的区别在于缴纳的税金存在差异。牵涉到的税金主要有增值税、房产税、城建税、教育费附加以及印花税, 因为不动产租赁和仓储适用的印花税都使用收入的0.1%计算, 所以在收入相等的条件下两者的印花税相等, 所以印花税对决策没有影响, 不做考虑。对决策产生影响的税主要有上述提到的前四个。

增值税税改之后, 由于不动产租赁服务税率的改变使得物流企业先前业务的投资和经营方式有可能不再适用, 企业应重新考虑对货场、大型仓库或者其他场所的投资经营方式的适用性。拥有仓库的物流企业究竟选择将仓库出租, 按不动产租赁的方式投资经营, 开具仓库租赁发票, 还是选择以仓储服务的方式进行经营, 开具仓储增值税专用发票, 缴纳增值税, 在哪种投资经营方式下更利于减轻税负, 需要做具体分析, 调整战略。

本文在做仓库投资经营方式的税收分析过程中假设不考虑仓储服务提供过程中要投入的仓储管理费, 另外也不考虑除增值税、城建税、教育费附加和地方教育费附加以及房产税之外的其他税费。城市维护建设税假设为7%, 教育费附加为3%, 地方教育费附加为2%。

2019年4月仓储服务的增值税税率没有发生较大变化, 对于一般纳税人而言, 依然适用6%的增值税税率, 小规模纳税人适用3%的征收率。对于不动产租赁新税法规定, (1) 一般纳税人出租其2016年4月30日前取得的不动产, 可以选择适用简易计税方法, 按照5%的征收率计算应纳税额。 (2) 一般纳税人在2019年4月1日之后出租其2016年5月1日后取得的不动产, 适用一般计税方法计税, 适用税率9%。 (3) 小规模纳税人出租不动产适用5%的征收率。

因此对于一般纳税人物流公司而言, 2019年4月份如果将闲置的仓库对外出租, 其不动产为2016年5月1日以后取得, 或虽然是2016年4月30前取得但其自愿选择一般计税方法的税率9%, 则:应交的增值税=[收取的租金/ (1+9%) ]*9%;

一般纳税人出租的不动产系2016年4月30日前取得以及小规模纳税人出租不动产, 可选择简易计税办法适用5%征收率计算增值税税额, 则

应交的增值税款=[收取的租金/ (1+5%) ]*5%;

如果一般纳税人物流公司将闲置仓库用于仓储服务, 则:应交的增值税税款=[收取的仓储费/ (1+6%) ]*6%;

小规模纳税人物流公司将闲置仓库用于仓储服务适用3%征收率计算增值税税额。则:应交增值税税款=[收取的仓储费/ (1+3%) ]*3%。

对于房产税来讲, 如果企业将房屋用于仓储服务, 则属于自用房产, 那么其房产税就要按照扣除房产原值一定百分比之后的余值乘以1.2%的房产税税率计算缴纳, 房产税中的减除比例一般为10%-30%, 具体的扣除比例由省、自治区、直辖市人民政府规定。则房产税的计算公式为:房产税=房产原值× (1-房产原值减除比率) ×1.2%;

如果公司将该房屋建筑物用于不动产租赁服务, 那么其房产税就要按照租金收入的12%计算缴纳。即:房产税=租金收入×12%。

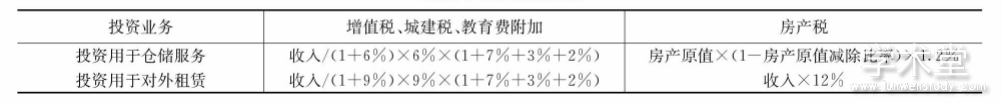

一般纳税人物流企业将2016年4月30日之后购入的不动产用于仓储服务或用于出租, 相应的税费计算见表1。

一般纳税人物流企业将2016年4月30日之后购入的不动产出租收取的租金收入与假设提供仓储服务收取的仓储费相同时, 房产原值与收入的关系:

从上述关系式可以看出, 假如其他条件相同的情况下, 一般纳税人物流公司在选择仓库的投资经营方式时, 如果将其2016年4月30日之后购入的仓库等不动产对外出租获得的租金和提供仓储服务取得的收入金额相等, 当不动产原值为租金或仓储收入的12.43/ (1-房产原值减除比率) 倍时, 不动产租赁的租金所纳税额与仓储服务收入所纳税额相等, 那么此时企业既可以将该仓库对外出租也可投资用于仓储服务, 当不动产原值超过租金收入的12.43/ (1-房产原值减除比率) 倍时, 仓储服务的税负将大于不动产租赁的税负, 此时企业若选择仓储服务的经营方式, 将会负担更高的流转税和房产税税额;当不动产原值低于收入的12.43/ (1-房产原值减除比率) 倍时, 仓储服务的税负小于不动产租赁的税负, 应选择仓储服务的经营方式才更合理。

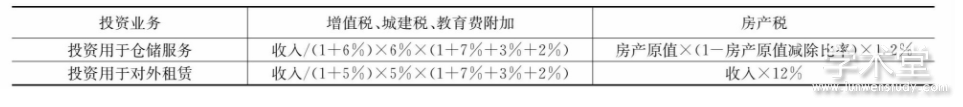

一般纳税人物流企业将2016年4月30日之前购入的不动产用于仓储服务或用于出租, 且假设如果用于出租, 企业选择按5%的征收率简易计税计算增值税, 则相应的税费计算见表2。

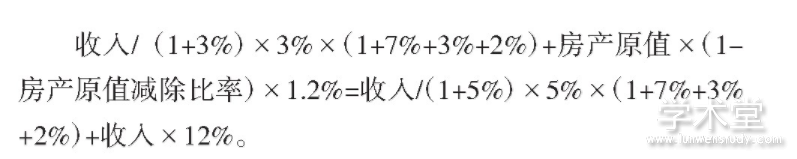

一般纳税人物流企业将2016年4月30日之前购入的不动产出租的租金收入与收取的仓储费相同时 (假设如果用于出租, 企业选择按5%的征收率简易计税计算增值税) , 房产原值与收入的关系:

收入/ (1+6%) ×6%× (1+7%+3%+2%) +房产原值× (1-房产原值减除比率) ×1.2%=收入/ (1+5%) ×5%× (1+7%+3%+2%) +收入×12%

得出房产原值/收入=9.16/ (1-房产原值减除比率) 。

从上述关系式可以看出, 假如其他条件相同的情况下, 一般纳税人物流公司在选择仓库的投资经营方式时, 如果将其2016年4月30日之前购入的仓库等不动产对外出租获得的租金和提供仓储服务取得的收入金额相等, 且如果将其出租企业将选择5%的征收率简易计税计算增值税的情况下, 当不动产原值为租金或仓储收入的9.16/ (1-房产原值减除比率) 倍时, 不动产租赁的租金所纳税额与仓储服务收入所纳税额相等, 那么此时企业既可以将该仓库对外出租, 也可投资用于仓储服务。当不动产原值超过租金收入的9.16/ (1-房产原值减除比率) 倍时, 仓储服务的税负将大于不动产租赁的税负, 此时企业若选择仓储服务的经营方式, 将会负担更高的流转税和房产税税额;当不动产原值低于收入的9.16/ (1-房产原值减除比率) 倍时, 仓储服务的税负小于不动产租赁的税负, 应选择仓储服务的经营方式才更合理。

小规模纳税人物流企业将不动产用于仓储服务或用于出租, 相应的税费计算见表3。

小规模纳税人物流企业房产原值与收入的关系:

得出房产原值/收入=11.73/ (1-房产原值减除比率) 。

从上述关系式可以看出, 对于小规模纳税人物流企业来说, 假如其他条件相同的情况下, 如果将仓库等不动产对外出租获得的租金和提供仓储服务取得的收入金额相等, 当不动产原值为租金或仓储收入的11.73/ (1-房产原值减除比率) 倍时, 不动产租赁的租金所纳税额与仓储服务收入所纳税额相等, 那么此时企业既可以将该仓库对外出租也可投资用于仓储服务, 当不动产原值超过租金收入的11.73/ (1-房产原值减除比率) 倍时, 仓储服务的税负将大于不动产租赁的税负, 此时企业若选择仓储服务的经营方式将会负担更高的流转税和房产税税额;当不动产原值低于收入的11.73/ (1-房产原值减除比率) 倍时, 仓储服务的税负小于不动产租赁的税负, 应选择仓储服务的经营方式才更合理。

三、不同业务类型的会计核算分析

对于一些既从事交通运输又从事物流辅助服务的复合型企业来说, 交通运输类业务和物流辅助服务类业务适用的增值税税率是不同的, 如表4所示。增值税税收改革后, 交通运输业务适用9%的税率, 装卸搬运、仓储、货物代理服务适用6%的税率, 集装箱租赁业务适用13%的税率。税法规定如果纳税人兼营不同税率的劳务或应税服务, 应当分别核算不同税率的经营项目;未分别核算的, 适用从高计税的核算方法。如果企业无法区分一项收入的类别, 就要从高税率纳税, 造成税额增加, 成本增加, 利润减少。

很多物流企业一般纳税人涉及交通运输、配送、仓储、装卸搬运、货物代理以及集装箱租赁等多种业务。如果物流公司按照不同业务模块对这两类收入分别进行了核算, 即前者按照交通运输收入类别适用9%的税率计算纳税, 后者按照部分现代服务业收入类别适用6%的税率计算纳税。如果企业对业务适用的税目、税率认定不清, 在与顾客订立合同时只签一个合同, 而没有将交通运输服务与货物的装卸和搬运、仓储服务以及报关代理等物流辅助服务分开核算, 这将统一按照较高的税率 (即交通运输业10%的税率) 来计算缴纳增值税税额, 从而大大增加企业的税收负担。

所以增值税新的税率政策实施后, 在与顾客订立合同时, 企业一定要进一步细化业务板块, 详细列明各收入类别, 不同类型的收入一定要分开核算, 根据兼营业务所适用税率的不同来改变企业的经营模式, 按照不同业务模块单独核算各项收入, 加强对“主营业务收入”和“其他业务收入”的会计项目的明细核算, 更详尽地计算不同收入所涉及的不同税率的增值税, 更详尽地计算其销售额、应纳税额及应抵扣税额, 合理税收筹划, 降低税负。同时企业财务人员还要结合税改之前的财务管理方式和流程编制新的财务报表, 进一步列示税改之后的项目并对其详尽说明, 以防止会计信息的流失和失真, 防止不同业务收入混为一谈从而导致按高税率纳税。企业还需注重加强会计核算系统的建立与健全, 以及财务人员专业胜任能力的培训与专业素质的培养, 使企业尽快适应税制改革带来的变化, 时刻关注税制政策的走向与改变, 并及时做出反应, 调整财务战略, 防范财务风险。只有这样才能避免核算不健全而加重企业税收负担, 增加企业运营成本, 损害企业价值。

四、结论

总体来说, 物流企业需要时刻关注增值税相关政策的变化动态, 及时作出分析, 并有针对性地调整财务战略和会计核算, 作出正确的财务决策, 方能保证其更好的发展。

参考文献

[1]王真,营改增形势下物流企业财务战略研究[G]江苏科技大学,2016.52-53

[2]财政部、税务总局、海关总署《关于深化增值税改革有关政策的公告》,2019

[3]周艺,营改增对物流业上市公司税负的影响研究[G],昆明理工大学,2013.36-37

[4] 中国注册会计师协会.税法[M].北京:经济科学出版社,2019.291-294

点击查看>>财务决策论文(优秀范文8篇)其他文章