一、引言

目前,我国商业银行正处于一系列复杂的外部环境当中,商业银行的发展与持续盈利也同样面临着一系列的挑战。随着互联网金融等新兴金融产业的不断发展与扩大,我国传统金融媒介的地位持续下降,尤其是商业银行,为了寻求进一步的创新与突破,稳固其地位和盈利能力,重新塑造和规划银行的盈利结构是我国商业银行发展转型中必要的一环,为此本文基于江西省唯一一家城市商业银行江西银行进行盈利结构分析,通过分析其财务报表中的利息收入、手续费及佣金收入和投资收益来深入分析江西银行的盈利结构及其能力,希望能为江西银行的盈利能力和结构提出一些有价值的意见。

二、江西银行盈利结构现状分析

1. 江西银行利息收入分析。

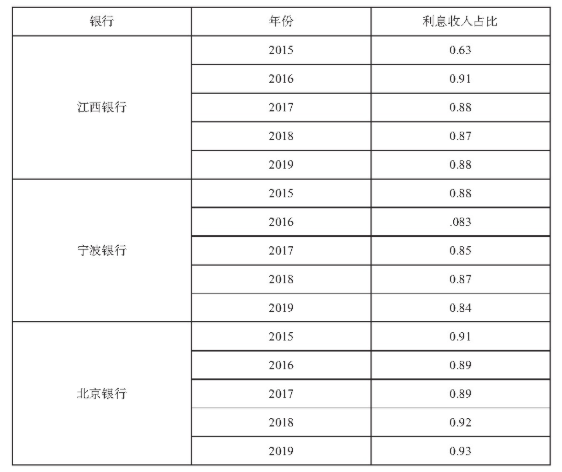

我国银行经过股份制改造和上市,利率市场化的不断推进与完善,金融市场环境也在不断变换。对于江西银行而言,为了应对新的市场环境,也应该更加注重拓展新的业务。利息收入是一个银行的收入最主要来源之一,但银行的利息收入占营业收入的比重过高不利于银行的发展。根据表1可以看出,截至2019年,江西银行利息收入占营业收入总比重为88.25%,2015~2019年利息收入占营业收入占比平均高达83.37%。同时,观察同样作为股份制商业银行的宁波银行,2019年利息收入占比为84.19%,其中2016年利息收入占比为83.41%;北京银行2019年利息收入占比高达92.82%,2015~2019年北京银行利息收入占比为90.63%;进一步观察美国银行可以发现,2019年利息收入占比为62.71%,2015~2019年利息收入平均占比为57.71%。通过上述比较分析可以发现,江西银行的利息收入占比在我国城市商业银行中还相对较低,但对于美国银行等银行来说,其利息收入占比远远高于他们,这也是导致江西银行在我国银行内竞争优势受限的一面。

表1 江西银行、宁波银行与美国银行利息收入占比

数据来源:Wind数据库

2. 江西银行手续费及佣金收入分析。

我国上市银行在最近几年里一直在进行升级转型中,收入结构成为上市银行战略转型中越来越重要的一环。从目前来看,缩小中间业务风险,更少占用资本,开拓更多业务已经成为众多银行发展的策略,总的来看,手续费及佣金收入已经成为银行收入的重要来源之一。

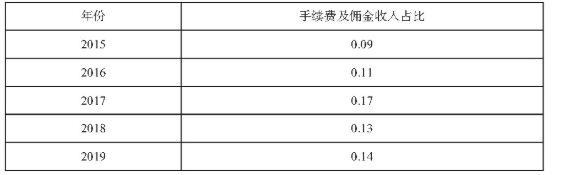

根据表2中江西银行2015~2019年手续费及佣金收入的数据可以看出江西银行近年来的手续费及佣金收入占总收入的比重呈一个上升趋势,但由于江西银行中间业务收入可能存在发展后劲不足等原因,其占比还略低于行业平均水平,距离我国证监会制定中间收入业务达到40%左右的标准水平还有一定的差距。总的来看,江西银行由于中间业务创新不足,缺乏全面性人才以及经营管理不到位等原因,手续费及佣金收入占营业总收入的比重难以大幅提高;其次,江西银行在利润高的咨询和信息业务以及科技智力等方向涉及较少,这些都将导致银行出现中间业务产品单一,创新能力不足等问题。

表2 江西银行手续费及佣金收入占比

数据来源:Wind数据库

3. 江西银行投资收益分析。

本文统计了江西银行自2015年到2019年的证券投资收益以及金融投资收入,根据Wind所提供的数据,2015年到2017年只有证券投资收益,2018年和2019年只有金融投资收益,在此将其统称为投资收益。2015年到2017年的证券投资收益分别为8万元、23 443万元和57 287万元。2018和2019年的金融投资收益分别为136790万元和147 465万元。可以发现从2015年开始,江西银行的投资收益就呈现出明显的上升趋势。这是江西银行非利息收入增长的主要来源,总的来看,这类指标的上升对江西银行的发展提供了很大的帮助,作为江西省的唯一一家省级城市商业银行,其地位和作用会不断提升。

三、优化江西银行盈利结构的对策及建议

尽管我省金融市场在不断的完善,经济开放程度也在进一步的提高,但中央银行及省政府对信贷行为的运营和干预仍然较多,这对我省江西银行的盈利结构产生了根深蒂固的影响。本文将从上述江西银行的盈利结构进行一定的分析并对其给出相应的建议和对策。

1. 合理降低利息收入在营业收入中的占比。

目前上市银行中利息收入占主营业务比重还是较大,江西银行尽管在我国城市商业银行中利息占比处于一个比较客观的状况,但其对利息收入也存在着过分依赖的情况,因此从目前的金融市场来看,江西银行应该多加重视非利息业务,创新金融产品,扩大收入来源,完善银行非利息业务品种,争取在市场中占据更大的份额。同时,也应加大和其他银行间的合作关系,银行之间相互依存、相互补充,合理优化业务结构,与其他银行弥补自己的弱势业务,追求可持续且多元化的发展策略;另一方面,在追求非利息业务的同时,也不能盲目的放弃利息业务,只为提升非利息占营业总收入的占比,应当合理调整业务结构,优化银行资源配置。

非利息业务应当慎重选择,这样才能迅速打开目标市场,为银行获得可观的利润。根据江西省目前的实际情况而言,非利息业务应重点发展技术难度较高的咨询业务和交易业务。咨询业务和交易业务对技术和人才要求较高,风险高,办理过程较为复杂,但其收益远高于基础业务,银行需加强对这块业务的技术和人才引进,创造发展的条件和机会。但是目前阶段,江西银行采用分业经营模式,许多业务也都处于初级阶段,不适合模仿欧美银行中拥有的非利息业务,如果一味的追求和发展新业务,不认清银行自身经营状况,开展大量的非利息业务和创新型业务反而会使银行风险增大,导致银行出现不必要的损失。所以在向西方先进银行以及我国其他优秀的银行学习经验时,也必须结合自身情况,在保证稳健、安全的前提下再去追求多元化收益。

2. 细分市场,实行差异化战略。

我国银行普遍存在的一个现象便是业务缺乏创新,没有核心竞争力。因而随着市场环境的变化,江西银行想要在江西金融行业稳固并进一步提升银行地位,就必须将市场需求和自身优势相结合,借助大数据和先进技术,将客户市场进行科学细分,为不同需求的客户群体量身提供高质量服务,让银行产品做到真正的独一无二。如在自身银行比较熟练的业务上可以充分利用其市场份额优势,与其他金融机构进行更全面、深入的合作,强强联合提升竞争优势。并且,可以利用银行在江西省的地区优势,加强与当地企业合作,因地制宜开展地区特色银行业务。

3. 充分利用互联网平台,争取线上线下齐头并进。

互联网金融自2013年来,其发展对银行造成的冲击已经是不可扭转的事实,这对江西银行来说,既是挑战也是机遇。在金融大数据环境下,江西银行要获得可持续性发展,就必须顺应金融业发展潮流,将银行业务与互联网业务融合。一方面,江西银行要更多发展线上业务。充分利用互联网平台,在网上银行、信用卡、支付融资及电子商务等方向进行多元化发展,通过网络媒体等营销手段进行优惠促销吸引青中年客户群体,并通过优质的服务稳固已有的客户群体。另一方面,应多加巩固线下客户群体,随着互联网时代的到来,人们越来越注重在网络媒体上宣传和办理相应的业务,但并不是所有客户群体都能适应线上的运作模式,一些较复杂的业务和特定客户群体如老年人都必须在线下网点进行业务操作,这就要求银行在致力于开拓线上规模时,不能忽略线下机构网点业务的发展,尤其是要注重服务态度与服务效率的发展,这样既能为银行的声誉得到宣传,同时银行的业务能力也会进一步得到认可,否则将流失一部分老顾客群体。

4. 增强银行业务风险管控。

在寻求收益的同时,江西银行还应对与之相关的风险保持高度警惕。对于非利息业务来说,其主要来源是手续费及佣金收入,这部分业务在银行中主要充当着中介的身份,一般不会牵涉到银行的资金,因此其风险较低。但收益以及附加值更高的交易,其投资业务对应的风险也相对较高。因此,银行必须提高非利息业务的风险意识与风险监控,设置合理的风险监管部门,对非利息业务各个环节实施严格的科学风险把控,建立健全相应的风险控制规章制度。此外,银行若从非利息产品方向进行研发,不断丰富非利息产品种类,满足客户的多元化需求,积极创新,不仅可以分散业务风险还能够提高客户对产品及银行的满意度和忠诚度。

参考文献

[1] 窦俊贤.经济新常态下的非利息收入与商业银行绩效研究——基于我国16家上市商业银行2008~2013年的数据分析[J].金融与经济,2005,(9).

本文通过研究客户关系管理系统的应用现状、探讨了客户关系管理应用存在的问题, 并对此提出了一些解决措施, 以便客户关系管理系统能够在企业中发挥出更大的价值...