伴随着众多较为大型C2C个人网店如淘宝网的发展,进而带来C2C模式下的征税问题就日益突出。但业界中对C2C电子商务是否征税以及以什么方式进行征税,至今还没有一个定论,因此有其研究必要。

一、C2C电子商务行业发展现状及国外征税情况

(一)C2C电子商务发展现状

第一,网购用户规模及个人网店数量不断扩大。据中国电子商务研究中心监测数据显示,截至2014年12月底,我国网购用户规模已达到3.8亿人,相对2013年的3.12亿人,同比增长21.8%.虽然网购用户规模增长平稳,但是,市场需求截然相反。据中国电子商务研究中心检测数据显示,截至2012年12月,个人网店达到1365万家,较2011年1620万家,同比减少18.7%,首次出现下滑,到2013年个人网店下降到1124万家。[1]这是由于我国C2C电子商务运营模式门槛低、成本低、收益快,所以个人经营者盲目跟风、蜂拥而上开办个人网店。但发展到一定阶段以后,一部分网店由于缺乏资金支持或创意理念、运营管理或营销宣传不到位、经营者缺乏耐心等,导致无法生存。

第二,网络零售效益日渐增长,发展速度迅猛。网店市场规模的不断壮大,随着个人网店的实名登记认证的开始和工商营业执照的登记,个人网店正朝着规范化、专业化、标准化发展。据中国电子商务研究中心检测数据显示,截至2014年12月底,我国网络零售 市 场 交 易 额 规 模 达 到28211亿 元,同 比2013年的18851亿 元,网 络 零 售 市 场 交 易 额 增 长49.7%.另外,中国网络零售市场交易规模占到社会消 费 品 零 售 总 额 的10.6%,相 比 于2013年 的8.0%,同比 增 长32.5%.据 艾 瑞 网 数 据 显 示,在2014年移动购物市场规模份额中,阿里无线占据第一的位 置,达 到86.2%;手 机 京 东 排 行 第 二,才 占4.2%.从数据可以看出,阿里无线移动电商的领域占据遥遥领先位置。阿里无线组成部分主要是“手机淘宝”,到目前为止,淘宝已经拥有近5亿的淘宝用户,“手机淘宝”的累计访问量则达到3亿元。[2]

(二)国外电子商务征税情况

国外对电子商务征税很寻常。美国从1996年就开始研究网店征税的问题。如美国总统比尔·克林顿于1998年签署了《互联网免税法案》,其基本原则是:数字化产品不应该征税,但是一般商品都需要按照实体经营的标准进行纳税,其征税额度、税率还有税种的选择根据不同地方、不同的商品而定。在2002年8月,英国政府部门就规定,所有网上销售的商品都必须征收一定量的增值税,其所征税的税率标准均与当时实体经营采取一致的税收标准,实行“无差别”征税。税率分为三等:一般标准税率达17.5%、优惠税率5%和零售税(0%),采取征收不同税率标准。澳大利亚一直以来对电商和实体店铺一样征税,个人开网店,必须去工商部门进行严格税务登记,需要向网络平台服务提供商缴纳保证金、交易服务费等。个人网店总的月销售额还需要缴纳个人所得税。印度在发展国家中起到了表率作用,率先开始对电子商务征税。在1999年4月28日,印度提出了一项重要决定,对国外使用计算机在互联网上从事电子商务行业的,如由印度向美国支付金额,均视为印度的经营使用费并在印度征收一定税额。

二、C2C电子商务网店征税必要性分析

对国家而言,对网店进行必要的征税是为了防止国家税收流失、打击跨国漏税的需要。而站在商家经营角度来看,网店要维持规范经营、建立健康有序的发展前景,对网络商户依法纳税势在必行。

第一,防止税收流失的需要。个人网店创造的交易额非常巨大,国家制定规范化的征税途经,会带来很大的税收收入。2012年淘宝“双十一”的销售额为191亿,到2013年 为350亿,2014年 为571亿,2015年为912亿。如果对其征税,会是一笔巨大税收收入。如果依然不能对网店征税,网店会削弱实体店的销售额,造成政府税收大量流失。第二,税收公平原则的需要。我国税法的税收公平是最重要的税收征管准则,对同等条件的人就应该实行同等的税收待遇。没有对个人网店进行征税,对于从事非网购行业的纳税人来说,显然是不公平的。第三,网店规范管理的需要。相对发达国家,我国国内电子商务的法规监管还处于落后状态,由于网络的不透明性使网店成为假货、仿货、违禁物品的藏污纳垢之地等问题的存在,尤其是C2C电子商务领域成为网店监管的“盲区”.因此,应严格对网店进行管控,打击低成本假货横行的网店,淘汰不规范的网店,进而推动网购市场的健康发展。第四,保护消费者的权益需要。一般消费过程为消费者在第三方交易平台下单,在该过程中,需要漫长的等待过程,经常会遇到沟通无果,在一定程度上降低消费者的满意度。第五,打击跨境间偷漏税的需要。税务机关无法对个人网店交易进行有效监督和征管。如果对网上交易的商品施行全免税政策,则容易使本国的产品或服务被国外相关企业进行有意打压,因此必须严格把关。[3]

三、我国C2C电子商务征税面临的问题

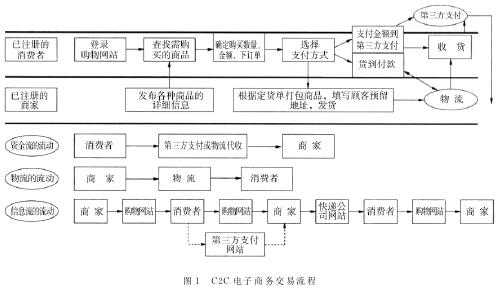

我国C2C电子商务交易流程是消费者在购物网站注册个人用 户,登录购 物 网站,根据自己的需求,查找需要购物的商品及服务,通过各种商品及服务的分析对比,确定想要购物数量、金额,然后提交订单,消费者选择支付方式,商家收到消费者的订单信息,进行物流配送服务,消费收到货物,进行相应的评价。[4]在整个购物流程上,主要有资金流流动、物流流动、信息流的流动,通过对这三方面的监控,对研究个人网店征税具有重大的研究意义。其C2C电子商务交易流程,见图1.我国C2C电子商务征税面临如下问题。

第一,纳税主体的不确定性。纳税主体身份认定问题,就是税务机关正确判定其管辖范围内的纳税人的问题。电子商 务是通过 互 联网进行 不受时间、空间和地域的限制进行业务往来,使用电子货币支付的交易方式。税务机关很难认定纳税人和纳税地点,甚至店铺的网络页面地址都不能确定。这些卖家绝大部分都没有在工商局备案注册,也不会有相关的税务机关登记。

第二,交易内容的不确定性。根据互联网的特性,需要对个人信息保密,买卖双方可以实行匿名交易,交易过程人们无法跟踪。互联网上所进行交易的商品和服务既有传统的,也有数字化的产品,例如话费充值、水电费充值、购买电影票或团购券,交易的是一个密码或取票验证码。而该验证码又是获得相关服务的凭据,因此他们并不属于有形商品的范畴,此类商品的交易非常难于跟踪。

第三,征税对象的不确定性。征税对象的主要标志是区分不同税种和不同税率,不同的课税对象决定不同的税种和不同的税率。电子商务是以信息流为征税对象,根据现行税收政策难以对交易所得进行确切分类,将会导致税务处理的混乱、课税对象的性质变得模糊不清。

第四,税收稽查方式的不确定性。利用传统税收的手法对现行的电子商务网上交易稽查具有一定难度。由于网上交易可以进行随意修改,随之带来的问题就是难以确定具体纳税时间、期限、地点。