从主业构成来看,玻璃基板设备及技术服务为公司的收入和利润增长提供了强有力的支撑。以 2015 年报为例,虽然由于子公司芜湖东旭光电量产生产线有增加,并收购了关联公司石家庄旭新光电和郑州旭飞光电,使得玻璃基板的销售收入由 3.39 亿元增至 9.80 亿元,但毛利率却从 55.39%降至 36.39%,毛利 3.57 亿元,占比 19.30%.而设备与技术服务的毛利 12.57 亿元,占比 67.95%.

公司的玻璃基板设备及技术服务历年均主要依赖关联交易,但 2015 年关联交易额骤减,这与收购关联公司有关。但关联交易骤减之后,公司设备收入依然获得了 103.13% 增长率,且保持了 53.82% 的毛利。如果剔除 2014 年关联交易的设备销售收入基数,2015 年的设备对外销售从 0.43 亿元增至 20.36 亿元。具体见下图 :

因为公司相关的公开信息匮乏,所以 2015 年公司设备收入及高毛利的问题着实让人丈二和尚摸不着头脑。而且由于设备供应商往往根据下游企业订单进行生产,因此曾向公司了解公司设备销售的订单情况,但公司并未回复。

收入增长但毛利下降。

2015 年完成收购石家庄旭新光电和郑州旭飞光电,新增 7 条第五代 TFT-LCD 玻璃基板产线 ;全资子公司芜湖光电拥有 10 条第六代 TFT-LCD 玻璃基板产线,5 条线已经实现量产,6 线正在试运行(2014 年为 4 条生产线投产)。

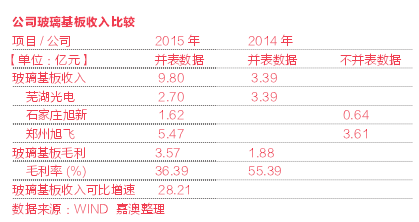

2015 年实现面板销售收入 9.8 亿元,表面上看相较2014 年的 3.39 亿元有 189% 的增幅,但实际上并没有那么乐观。具体见下图 :

从上述数据看到,公司的玻璃基板营业收入增速只有28.21%.而且芜湖光电在新增 1 条生产线量产的情况下,居然出现了营业收入减少 0.69 亿元的现象。

玻璃基板作为平板显示面板中的主要核心原材料,长期以来被美国康宁公司、日本旭硝子、电气硝子等公司垄断。公司目前玻璃基板已经对京东方、龙腾光电、中华映管供货,但公司在增加销售渠道和规模的同时毛利率却出现了明显下降。

对于基板销售情况,不由得有两个问题让笔者对其成长性产生质疑。

1、芜湖光电产能增长却出现销售收入下滑,是否说明产品销售出现了问题?剩下的 4 条生产线怎么办?

2、公司玻璃基板的毛利大幅下降,是因为市场竞争格局有变,还是产品自身产销环节使得毛利下滑?

不确定性。

公司2015年总资产287.99亿元, 较2014年增长163.31 亿元。对资产增长的方式拆解,其负债增长 82.45 亿元,主要是发行债券融资 10 亿元、长期借款增加 26.77 亿元、短期借款增加 24.94 亿元 ;净资产增长 78.82 亿元,主要是公开增发融资 80 亿元所致。

公司2015年通过股权和债权融资规模达到141.71亿元。根据公司 2015 年增发预案披露,购买石家庄旭新和郑州旭光需要 37.17 亿元,扣除此项之后还有 104.54 亿元的现金。