摘 要: 当前各种投资的收益都在下降, 其是中美贸易关系导致了风险系数的增高。此时, 黄金的避险价值就很高了, 但是黄金储藏起来比较麻烦, 而黄金ETF就可以解决这些问题。本文主要从黄金的历史价格着手, 分析影响他的价格因素, 然后分析黄金ETF和现货黄金、期货黄金、赤峰黄金股票的关系, 的历史价格做对比分析, 得出黄金ETF的影响因素, 最后分析对于中小投资者可以有哪些交易的方式进行获利。

关键词: 黄金价格; 黄金ETF; 期货; 股票;

1、 黄金的历史价格

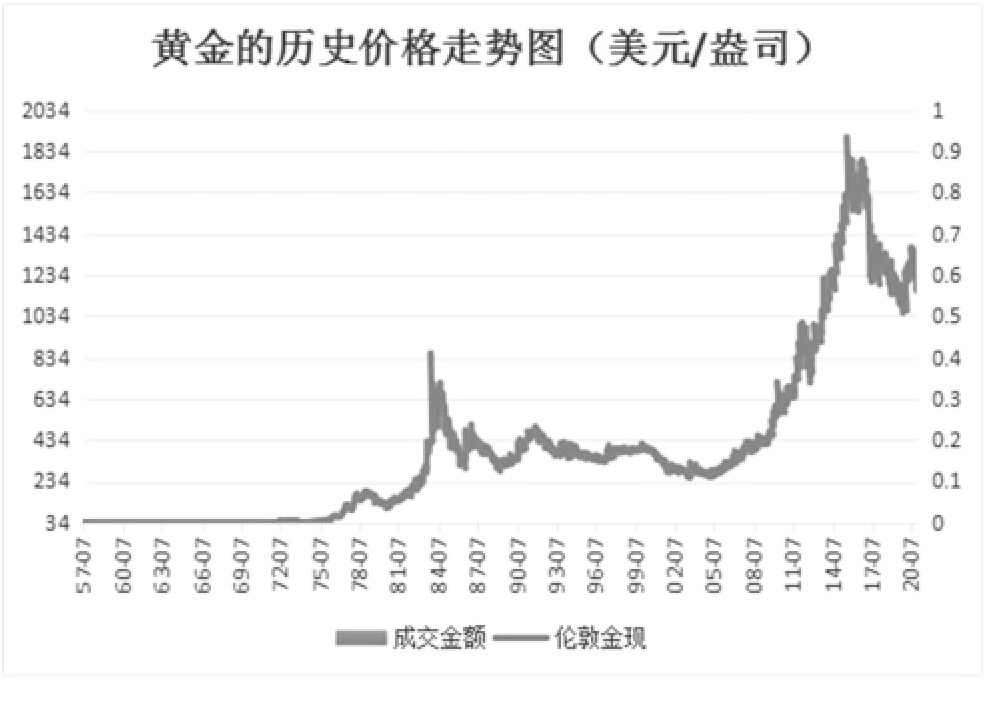

下图是黄金从1953年6月30日至2017年12月14日的每日的11007历史数据, 选取的是伦敦现货黄金上午定价的。通过excel做趋势折线图得到下图。

图1 数据来源wind

从图中可以看出1978年到1990年金价上涨很快, 在08年到14年上涨幅度比较大。我们可以看出黄金的周期并不是很明显, 主要影响因素还是受黄金的供给国家的形势以及全球局势的安稳情况, 在很不安稳的时代, 黄金是暴涨的。其实黄金与美国的关系是紧密相连的, 美国的国家政策对黄金的涨跌起到决定性的作用。

2、 黄金ETF的发展

黄金ETF基金 (Exchange Traded Fund) , 是指一种以黄金为基础资产, 追踪现货黄金价格波动的金融衍生产品。

国际上从2003年开始引入黄金ETF, 国际上的主要市场是伦敦、苏黎世、纽约, 全球最大的黄金ETF实在爱纽约的证券交易市场交易, 一经推出黄金投资量瞬间增长了60%, 达到2680吨, 总额超过37亿。在我国黄金ETF是从2013年开始实行的, 当初主要有华安易富基金ETF和国泰黄金ETF这两个基金, 由于在国内发展的时间比较短, 所以投资热情和国外比差很多。

3、 黄金ETF的影响因素的研究

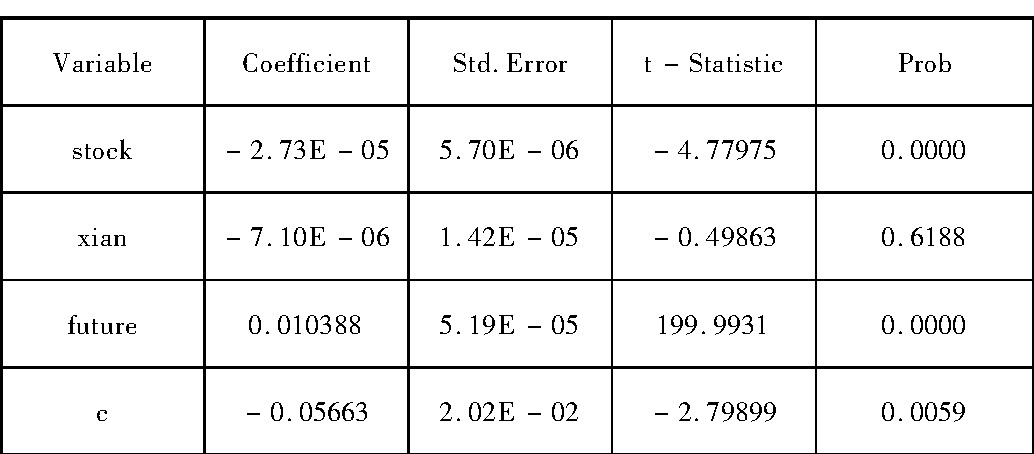

将ETF的价格作为被解释变量将股票指数、现货黄金价和期货1706合约作为解释变量, 在EViews8中进行了计量分析。

表1 数据来源wind数据库

通过计量软件的结果看R2=0.9965, 说明拟合度较高, 从P值来看, 在5%的显着水平下, 现货的P值大于0.05, 不太显着, 从系数的大小来看, 期货的系数值最大, 黄金ETF的主要影响因素是黄金期货的价格。下面对两者之间做相关性关系分析, 进一步探究黄金ETF和黄金期货之间的关系, 选取的是2016年5月17日至2016年12月14日的每日结算价的145个数据进行量化分析的。通过线性回归分析可以看出拟合度是非常高的, 达到0.995接近1, 所以说黄金ETF和期货的相关性非常强。既然黄金和期货相比具有很大的相关性, 为何还要选择黄金ETF进行投资呢?1、黄金ETF所需要的最低购买资金很少, 黄金ETF一份是0.01g黄金, 一手是100份, 相当于是买1g黄金, 也就是270元/g左右, 手续费是0.03%-0.08%, 年管理费为0.6%而黄金期货上海交易所要求一手是1000g, 1g现价大约270元, 一手就是270000, 上海交易所黄金的保证金比例是10%-15%, 大约需要本金27000-40500元, 相对来说成本比较高。2、风险小, 黄金ETF是与黄金实物挂钩的, 是可以提现黄金的, 不过门槛比较高, 账户上的ETF需要达到30万份, 等同于3公斤的标准金砖, 方可申请提取实物金, 按目前的金价计算, 投资额需要达到75万元, 但是这样省去了购买现货黄金放在银行的存储费用, 其次, 黄金ETF有专门的基金经理人进行基金的管理, 这样可以保证资金的相对安全性, 至少机构会比散户的信息要多。而期货炒的是合约, 资金是有杠杆性的, 而且每日无负债盯市制度, 很容易爆仓, 虽然有到期收割但是风险是很大的。

那么究竟是黄金期货影响黄金ETF, 还是黄金ETF影响黄金期货的价格了, 为了探究两个的因果关系, 下面进行granger因果检验, 从检验的结果可以看出期货价格是黄金ETF价格的原因, 但是黄金ETF并不是黄金期货价格变化的原因。

小结:从上面的分析可以看出, 黄金ETF并不是像大多数人想象的一样是挂钩着黄金现货的, 而是挂钩着黄金期货。国内的黄金ETF, 我选择的是华安ETF是和黄金期货密切相关的, 所以可以通过研究黄金期货来进行黄金ETF的投资。根据杨胜刚教授的研究证明了, 中国的黄金期货主要受上海和伦敦的现货黄金的影响以及美国的COMEX的期货价格的影响。可以着重分析这几个市场的金价来判断投资点。

4、 对黄金ETF的收益进行数据分析

4.1、 对黄金ETF数据的选取与描述

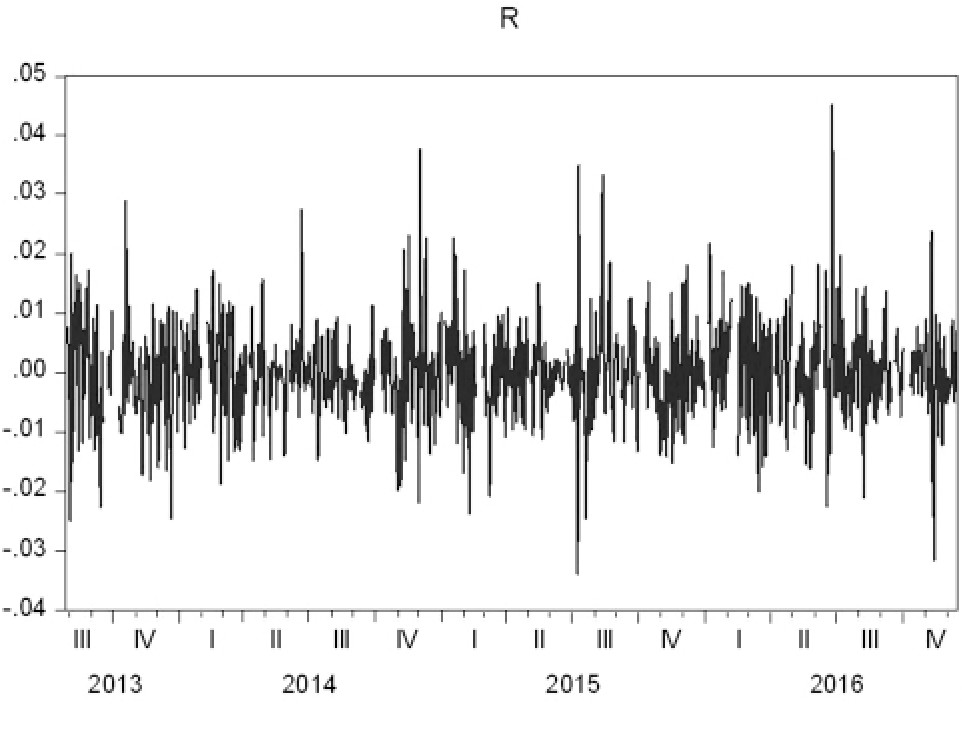

黄金ETF基金取对数收益率) =ln () -ln () , 下图是对黄金ETF日收益率序列的简单描述性分析, 分析结果见下图。

图二数据来源wind, 对数收益率折线图

从上图可以看出, 黄金ETF收益率的波动还是比较大的, 而且有“集群”现象, 说明经典的最小二乘回归已经无法提取上述序列的特征。

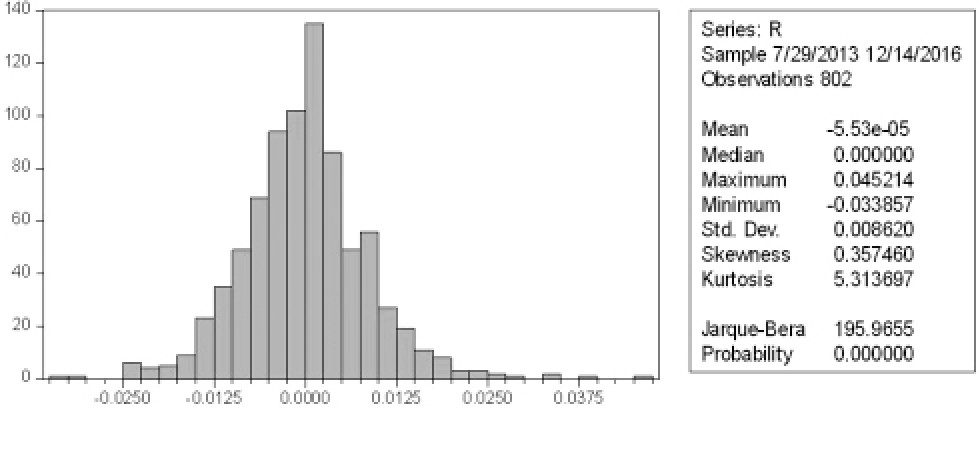

下图是黄金ETF日收益率基本特征统计图

图三直方图和JB检验

从图中可以看出, 黄金ETF的日收益率序列的均值为-0.0000553, 其标准差为0.045214, 收益率序列呈现出尖峰厚尾的分布特征, JB统计量为195.9655, 显着拒绝收益率序列呈现正态分布的假设。

4.2、 对序列进行平稳检验

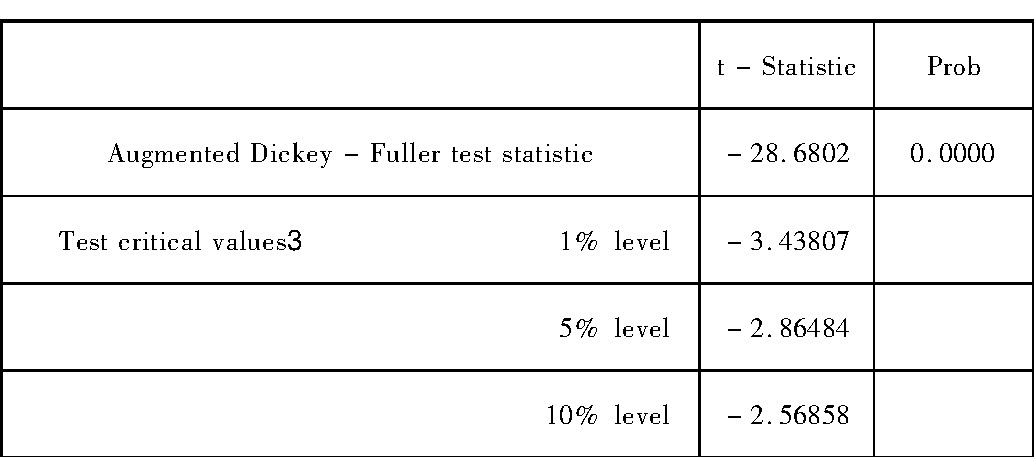

对黄金ETF收益率进行平稳性检验, 本文采用ADF检验方法做单位根的检验, 从而判断序列是否平稳。

表2 单位根检验

通过单位根的检验结果:在1%的显着水平下, 黄金ETF收益率R为平稳序列。

接下来检查是否有自回归问题。通过检验结果可以看到R (-1) 项的P值是0.3079, 说明没有自回归问题再检验残差是否是白噪声过程。从检验Q检验结果可以看出, Q检验的P值都大于5%, 在5%的显着水平上, 说明残差是白噪声过程。

通过对收益率做自相关和偏自相关均出现拖尾情况, 说明是ARMA模型。得出ARMA (1, 1) 模型, 建立ARMA (1, 1) 模型, 从AIC和BIC准则, 可以看出这个模型的现在进行残差的白噪声检验。

通过白噪声检验的结果可以看出, Q检验的P值都大于5%, 在5%的显着水平上, 说明这时的残差是白噪声的过程。通过分析可以看出黄金ETF的收益的波动率比较小, 收益比较稳定。

2016年的市场投资收益率很低, 基金投资收益在10%以上且份额增长1亿份以上的只有9家, 分别为华安基金ETF、易方达黄金ETF, 黄金主题基金平均上涨幅度为24.9%。货币超发、通货膨胀以及国际上的不确定因素, 都将利好黄金的价格。2016年后, 是资产配置的黄金时代, 黄金和美元是有投资价值的, 而黄金ETF将成为投资黄金的主要投资方向。

2017年, 美元在加息后会更加强势, 由于美元和黄金之间是反向的关系, 预计2018年黄金并不会被看好。黄金ETF是无杠杆的单边做多工具, 比较适合黄金牛市中捕捉大趋势, 而黄金期货可以做多也可以做空但是有杠杆, 风险较高, 具体如何操作得看每个人的风险承受能力。

参考文献:

[1]田晓莉.中国黄金ETF市场对黄金现货市场影响的实证分析[J].北京:中国知网, 2014.11-28.

[2]好买基金研究中心.投资凛冬将至, 黄金和美元成避风港[J].北京:中国知网, 2016.6

新准则是对金融工具相关准则的全面修订,应用新准则属于重大会计政策变更,对于期货公司这类金融机构的影响是广泛的。本文经过分析发现,新准则不会对期货公司的财务报表和监管指标产生实质性的重大影响。...

1问题的提出随着我国粮食流通体制改革的逐步深入,市场在粮食资源配置、粮食价格形成过程中基础性作用的不断发挥,农产品期、现货市场联系的日益紧密,期货市场的价格发现和保障机制正逐步引起国内外诸多专家学者的关注。本文即是以郑州商品交易所硬小麦...

若投资者希望在黄金市场中保持盈利, 就应该立足于全面、坚持专注。在进行投资黄金决策时, 可适度增加货币供应量对黄金价格影响水平的权重来研判黄金价格走势。同时也应该综合考虑影响因素, 树立正确的投资理念, 不可盲目跟风投资。...

我们在训练样本的时候, 通过将神经网路的训练值以及时间序列的值分别与实际数据进行对比, 发现神经网络模型的拟合情况更为良好, 这也是选择利用神经网络进行预测的主要原因。...

通过分析情况及建立的模型基础, 我们可以作出预测, 黄金价格在未来的几年会逐渐上涨, 前期速度可能会受到美国等政策因素的影响稍缓, 但增长势头明显较强。...