1 引言

最优投资与消费问题是微观金融学研究的重要内容之一,是金融经济学中资产定价和风险管理等问题的基础,对金融经济理论的发展具有重要的推动作用。自上世纪60年代开始,Merton开创了崭新的连续时间投资消费组合理论[1,2].模型不确定性在很久以前就以有别于风险的概念被经济学界提出,在此过程中被赋予不同的名称,如模糊性、奈特不确定性和含糊等。Knight[3]

首次提出可知的不确定性(风险)和不可知的不确定性(含糊),即风险(risk)可以由单一的概率分布来表示,而(模型)奈特不确定或含糊(ambiguity)不能用唯一的概率分布来描述,这种概念上的区别,对经济代理人的行为产生了很大的影响。Ellsberg 悖论告诉我们在含糊厌恶和风险厌恶下经济代理人的行为是不同的。这表明,决策者要区别风险和含糊。在奈特不确定环境下,Chen和Epstein建立了多先验效用的连续时间跨期模型,并对风险溢价和含糊溢价进行了阐述,他暗示了在风险和含糊情形下投资决策应该有所不同。

正因如此,在过去的六十多年,在不确定条件下基于期望效用模型进行投资决策研究的主流忽视了模型不确定的影响,直到近些年才将模型不确定考虑进来。主要采用两种方法,一种是和含糊厌恶相联系的多先验(MP)方法,在这种方法中,我们用一组概率或先验集来代替标准期望效用中的单一概率测度;另一种是和误选模型(modelmisspeci?cation) 相联系的稳健控制 (RC) 方法。关于最优消费和投资问题的研究,诸多学者更是在许多方面进行了孜孜不倦地探索。Fei采用多先验递归效用,在区分风险和含糊的情形下研究了带有预期的最优消费和投资组合决策问题。Faria等在含糊环境下,考虑随机波动率对投资决策的影响,表明当投资者是含糊厌恶时,总是基于最差情形(即预期效用最小情形)作出决策,并且含糊水平越高,对风险资产的需求越低。Fei刻画了一个区别含糊(决策者的主观信仰)和含糊态度(决策者的品味)的α-maxmin 期望效用 (即 α-MEU),其采用递归多先验方法,给出 α-maxmin 期望效用的表达式,并在一般框架下推导出含糊厌恶投资者的最优消费与投资决策。费为银等研究了经济代理人在劳动负效用情形下,考虑Knight不确定的消费和投资与退休选择问题。

文中指出劳动会带来代理人的效用损失,Knight不确定会影响代理人的决策行为。代理人有权选择退休,退休行为使得他们避免了效用损失,但必须要放弃工资收入。李娟等在Knight不确定和部分信息且市场利率非零的情形下,研究资产预期收益率发生紊乱时的投资组合问题,应用鞅论解出指数效用时的最优交易策略和价值过程的明确表达式。费为银和李淑娟在奈特不确定和通胀环境下针对最优消费和投资问题进行研究,刻画了通胀波动率对最优消费投资的影响。

在其它一些环境下对投资者的最优消费和投资策略的研究结果,也为本文提供了重要的理论基础。Fei在α-最大最小预期不变替代弹性效用的条件下,研究了投资者的最优闲暇消费、投资组合和退休选择问题,模型中投资者能够灵活地调整自己的劳动力供给,通过求解变分不等式得到了上述目标的最小工作时间和最佳退休时间。李娟等研究了在部分信息且市场利率非零的情形下,资产预期收益率发生紊乱时,终端净财富的期望指数效用最大化问题。利用半鞅和倒向随机微分方程(BSDE)刻画价值过程的方法,获得了最优交易策略和价值过程的明确表达式,推广了一般框架下最优投资组合的研究结果。费为银等在资产价格带跳环境下,研究通胀因素和跳对投资者资产配置的影响。投资者在风险资产和无风险资产中进行投资。在由通胀折现的终端财富预期效用最大化标准下,利用HJB方程推导最优投资策略,得出最优动态资产配置策略的近似解,并分析了通胀对冲需求和跳对短视需求的影响。

股票价格波动率是现代资产定价模型的核心要素之一。经典的Black-Scholes期权定价模型假设标的股票价格的波动率是固定不变的,但有些学者就变化的波动率进行了深入的研究,结果发现股价波动率确实对代理人的决策产生影响。Miller认为股价波动性代表了投资者对股票价值评估的不确定性和异质性。因为卖空限制的存在,波动性高的股票的价格更多的反映了乐观投资者的看法,因而出现高估价值的错误定价。Wiggins在假定驱动资产过程和波动率过程的两个Brown运动之间不相关的情况下,对一类风险中性测度,导出了欧式看涨期权值函数所满足的偏微分方程,并用数值法给出了随机波动率模型下不同敲定价的欧式看涨期权定价,并与常数波动率模型的期权定价作了比较,说明随机波动率模型的期权定价与市场价格吻合得更好。Chacko和Viceira对不完全市场下带有随机波动率模型的投资-消费问题进行了研究,文中应用随机控制得到值函数的HJB方程,并对HJB方程解的问题进行了分析。

本文考虑的模型不同于上述模型,认为驱动股价的干扰源仍是经典的布朗运动,干扰源没有奈特不确定。由于在进行模型参数估计时,对所搜集样本数据的不确定性、参数估计方法的不同和估计误差的存在,使得在不同的参数水平下,股价波动率σ 的估计值有所不同,致使股价波动率σ 的估计值具有模型不确定。由于投资者的先验信息,通常可以认为σ 在某个区间等可能取值。因此,本文在考虑投资者面临着关于股价波动率σ 具有模型不确定时,模型不确定厌恶投资者的最优消费和投资策略选择问题。本文所得结论具有现实的经济指导意义。

论文具体章节安排如下:第2节是建立金融模型框架,给出投资者的财富过程和最优化问题的值函数,利用值函数所对应的HJB方程来讨论有关问题。第3节在常相对风险厌恶效用(CRRA)情形下,通过求解微分方程得到最优消费和投资的显式解。当股价波动率σ 具有模型不确定时的最优化问题,得出了关于股价波动率σ 含糊厌恶的投资者是基于股价波动率的上界作出决策的结论,并给出了投资者的含糊对冲需求含义。第4节在给定参数下,利用Matlab软件进行数值模拟,分析股价波动率对不同程度风险厌恶投资者的最优投资的影响。第5节是全文的总结。

2 模型描述

假设金融市场存在一个价格为Bt的无风险资产和一个价格为St的风险资产(股票)可供投资者选择。无风险资产的价格满足dBt/Bt= rdt,其中 r 表示无风险利率。风险资产的价格满足dSt/St= µdt + σdWt,其中σ 是风险资产的平均收益,σ 是风险资产收益的波动率,风险资产平均收益和无风险利率之差是常数且µ − r > 0,则投资者的财富过程满足如下随机微分方程

其中Ct, πt和Xt分别表示t时刻的消费,投资和财富,假设初始时刻财富为正的。如果投资者的消费和投资选择(Ct, πt) 使财富过程满足 Xt> 0 (0 ≤ t),则称 (Ct, πt) 允许策略。

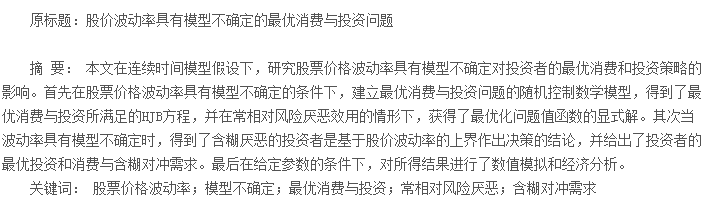

本文考虑模型不确定厌恶投资者对σ 有一个先验集[σ1,σ2]满足0 < σ1 ≤ σ ≤ σ2,而投资机会集中其他的参数没有模型不确定,并且模型不确定厌恶投资者基于先验集中最小的期望效用作出决策。设U1(·), U2(·) 分别表示消费与财富的效用函数,假设 U1(·), U2(·) 是二阶可导严格递增的凹函数,且有U′i(0) = ∞, U′i(∞) = 0, i = 1, 2.于是连续时间情形下对应σ 模型的预期效用过程为:

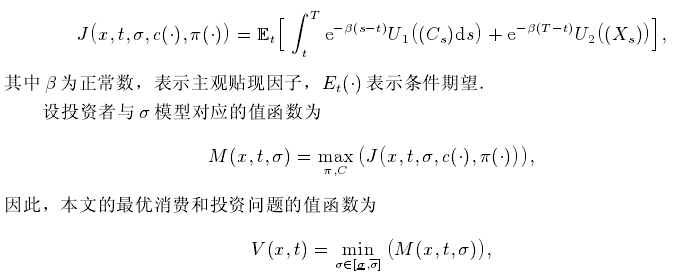

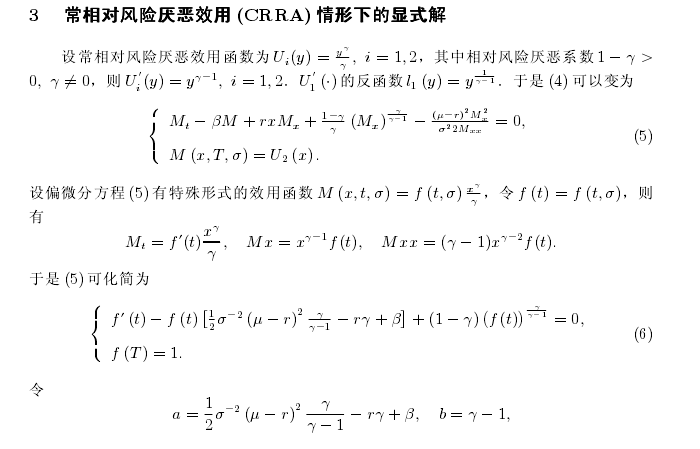

3 常相对风险厌恶效用(CRRA)情形下的显式解

4 数值分析

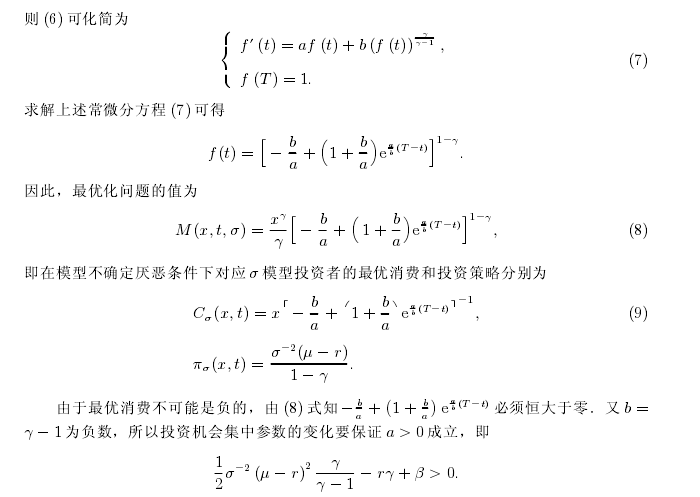

现给定参数值,利用Matlab软件,可以得到以下结论

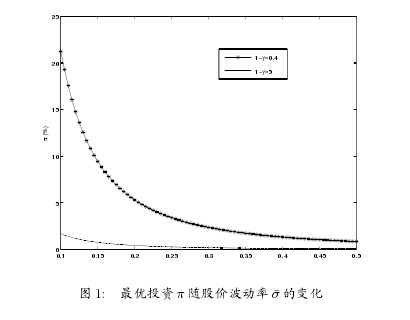

图1是在? = 0.1, r = 0.015, β = 0.02, σ? ∈ [0.1,0.5], T ? t = 1,风险厌恶系数1 ? γ 分别为0.4和5时,股价波动率上界对投资者最优投资的影响。由图1可知,当股价波动率上界增加时,模型不确定程度加大,投资者关于风险资产的含糊对冲需求(负数)的绝对值逐渐变大,投资者会认为此时的市场走势较预期具有更大的不确定,模型不确定厌恶投资者会减少对风险资产的投资比例;较低风险厌恶投资者(1 ? γ = 0.4)来说,高风险厌恶投资者(1 ? γ = 5)对此时的市场几乎完全失去信心,因此会迅速减少投资或者完全撤出股市。当股价波动率上界减小时,模型不确定程度也减小,投资者关于风险资产的含糊对冲需求趋于零,投资者认为此时的市场走势和预期的一致,几乎不怀疑预测模型的结论,此时的投资者会增加其在风险资产上的投资比例。相对高风险厌恶投资者来说,低风险厌恶投资者的风险资产投资比例随着模型不确定的减小而快速增加。

5 小结

由于各种原因所导致的各时期股价波动率的不同,投资者应根据股价波动率的变化情况适时调整其资产组合,以减少风险,获得更大的收益。本文研究了投资者在股票价格波动率具有模型不确定时的最优消费和投资决策问题,利用最优控制,在常相对风险厌恶效用特殊情形下,给出最优消费和投资策略的显式解,以及模型不确定厌恶的投资者是基于股价波动率σ 的上界 σ? 作出策,并利用数值模拟的方法,讨论股价波动率上界的取值对投资者的最优投资的影响。通过对比分析发现,当股价波动率上界增加时,模型不确定程度加大,投资者将减少对风险资产的配置比例或者完全撤出股市。当股价波动率上界减小时,模型不确定程度也减小,投资者几乎不怀疑预测模型的结论,此时的投资者会增加其在风险资产上的投资比例;这与真实的金融市场上的投资行为是比较吻合的。本文在现有模型的基础上对动态模型不确定性进行研究,所得结论更具一般性,具有较为重要的理论价值与实际指导意义。

在经典的资产定价理论中,驱动股价的干扰源为布朗运动,然而,在实际经济环境中,由于众多因素的影响,尤其人的心理因素的影响,使得驱动股价的不确定源本身具有模型不确定性,尤其波动率具有模型不确定性,为此Peng[18]提出G-布朗运动用于解决这类现象,Epstein和Ji[19]从G-布朗运动视角研究资产定价问题,Fei和Fei[20]在G-布朗运动框架下研究最优随机控制和最优消费投资问题。因此,我们将基于非线性期望理论研究更为一般的最优消费和投资模型。

参考文献::

[1] Merton R C. Lifetime portfolio selection under uncertainty: the continuous time case[J]. Review of Eco-nomics and Statistics, 1969, 51(3): 247-257