(五) 综合分析。

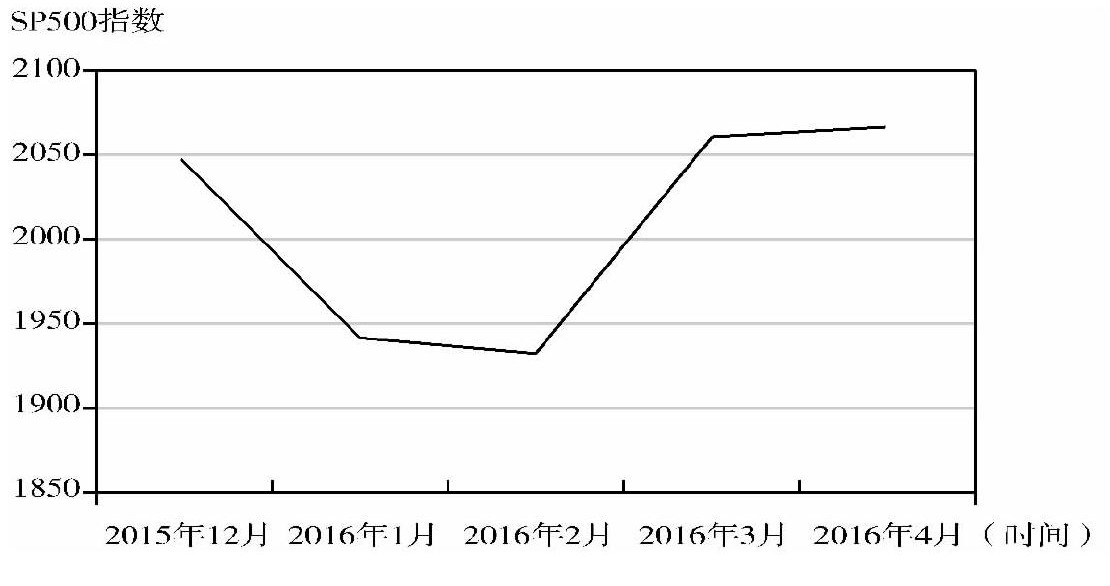

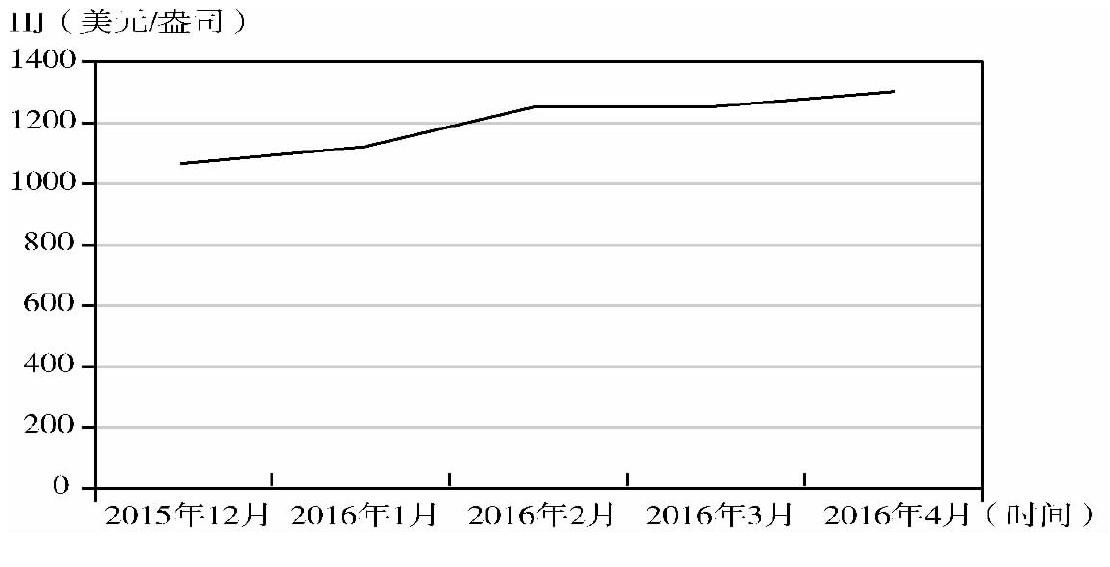

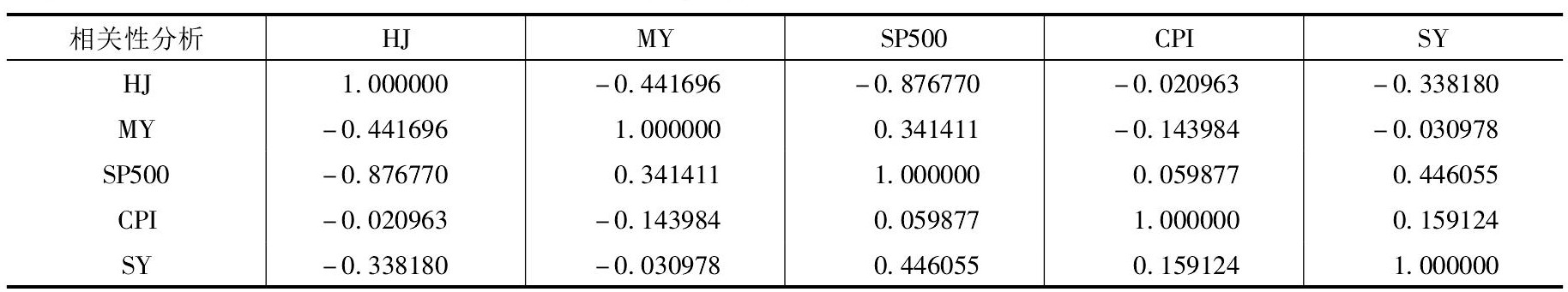

以上是对影响黄金走势因素的单独分析, 现对上述几个因素进行相关性分析 (见表1) .通过计算可以看出, 在研究时期内, 黄金价格走势与美股走势相关性最高, 达到了-0.87;与美国CPI走势相关性最差, 只有-0.02, 几乎是无关。故笔者初步判定, 在研究时期内, 影响黄金价格走势最大的因素是美股指数, 下文就二者之间的关系进行详细说明。

三、黄金价格与美股指数波动实证分析

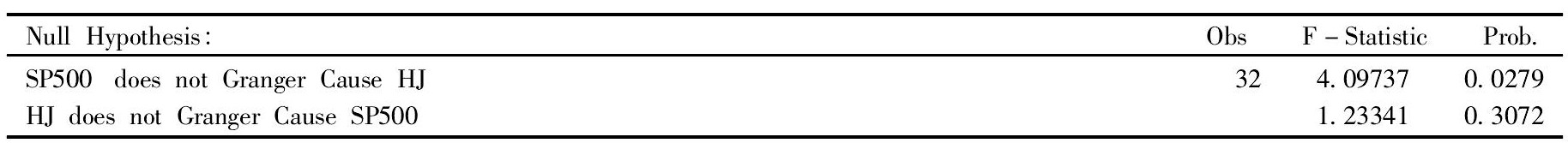

通过上文相关性分析, 确定研究期内, 美股走势与黄金价格走势最为密切, 沿着这个思路, 笔者确定二者之间因果关系。利用格兰杰因果检验的方法 (见表2) , 得出美股股指变化会导致黄金价格变动, 美股股指变化是黄金价格变动的原因, 同时黄金价格变化不会导致美股股指变化, 黄金价格变化不是美股股指变化的原因。

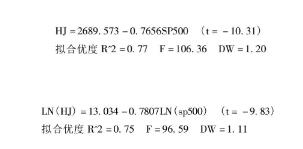

对黄金价格与美股指数进行简单的线性回归分析, 结果发现美股指数对黄金价格有着很好的解释。

两个方程的建立, 拟合优度均在0.75以上且F值均为有效, 但由于文章中采用的时间序列数据, DW检验中数据存在序列相关问题 (在5%显着性水平下, n=29, k=2, 包括常数项, 查表得Dl=1.33, Du=1.58, 由于DW=1.20或1.11, 因此模型存在序列相关问题) .故模型需要进行引入随机干扰项AR (1) .

拟合优度R^2=0.80 F=59.33 DW=1.859

拟合优度R^2=0.86 F=89.32 DW=2.05

经过处理的模型通过序列相关检验, 故有效。由以上模型解释, 黄金价格与股指有着强负相关性, 股指向上1个指数, 黄金价格下降0.608美元每盎司;从弹性角度说, 股指向上1%, 黄金价格下降0.6766%.

四、结论

(一) 黄金的自然属性和社会属性。

稀缺性为黄金的自然属性, 其与包括石油价格、美元指数、CPI、美股指数、世界黄金储备以及国际政治局势的动荡 (后两种因素文章未加讨论) 等社会属性都会对黄金价格的波动产生影响。这些因素每一个时期都可能对黄金价格起到动态变化的影响。就本文中的研究时期, 美股指数与黄金价格存在明显的负相关关系, 这段时间内黄金价格的持续走低与美股指数持续上扬是密不可分的。

(二) 黄金与美股之间存在同期收益代替效应。

替代效应的存在是由于不同的投资标的之间存在显着的差异, 这一差异既有可能是由资产本身的性质和特征不同所引起, 也有可能是资产标的所处市场有效性和交易机制的差异所导致。从资产属性来说, 现货黄金与股票指数是两类完全不同的资产, 现货黄金是一种特殊的商品, 它具有价格与价值, 股票是一种权益凭证, 只有价格没有价值。黄金更具有客观价值基础, 股票则是投资者对未来现金流现值的一种预期。黄金是避险资产, 股票是风险资产。在本文研究时期内, 距美国次贷危机时间近2年时间, 美联储通过相应的货币政策, 及时调整国家的经济结构, 新技术得到应用, 企业利润率显着提高, 股票价格持续上扬。在同期经济资源预算约束的条件下, 投资者偏好发生改变, 买入价格低估的资产, 卖出价格高估的资产, 市场表现为美股资金持续流入, 美股持续上涨, 黄金市场资金持续流出, 黄金价格持续下降。这里需要说明, 在研究期内, 美股与黄金出现过同涨同跌的情况, 最明显的例子就是, 2017年1月~3月美国出现了同时利好黄金和股票的政策, 即QE3, 流动性的持续宽松导致股票长期上涨, 至今不断创出历史新高。相反, 当QE3落地后, 在各种利空因素的影响下, 资产代替效应持续作用, 黄金价格开始回落, 至笔者截稿, 现货黄金价格已经涨至1265美元一盎司。

五、对黄金投资者提出的几点建议

黄金价格波动的因素较多, 基本面来说, 一是美国的经济状况与美国的货币政策;二是供需关系;三是为黑天鹅事件地缘风险等。因此, 分析黄金价格走势, 不能简单地对黄金价格进行预测, 还要对国际贸易、财政外债赤字等综合考虑, 才能做出更好、更理性的分析, 从而得出正确的结论。

(一) 扎实理论功底, 合理评估个人投资偏好。

学习影响黄金价格的各种相关理论知识, 作为一个投资分析者, 应该了解市场内其他投资者的动态。同时, 对于黄金投资的相关分析方法和技术手段应熟练掌握, 合理评估个人的投资需求、风险承受力等。切勿盲目投资并做好心理层面的建设。

(二) 慎重选择黄金的投资品种。

黄金投资品种具有多样性, 如现货投资、期货投资、黄金期权投资等。由于大部分黄金产品具有杠杆风险, 应对个人的风险投资承受力进行评估。建议初学投资者选择“纸黄金”这样没有金融杠杆的产品, 有一定技术水平和分析能力的投资者选择黄金期货产品。

(三) 理想选择黄金投资方式。

对资金进行合理分配, 在长期投资中尽量选择无金融杠杆的“纸黄金”交易, 让其成为有效抵御通货膨胀的武器。面对黄金价格的短期内波动, 投资者应在对资金进行有效管理的前提下, 选择黄金期货, 利用金融杠杆放大风险与收益的方式, 获得小成本大收益的高额收益。

(四) 投资比例品种合理化原则。

资金应该分批分时入场, 设置亏损点, 投资的产品应多样化, 投资周期多样化, 合理控制杠杠风险。因此, 在对黄金进行投资时, 应合理评估个人的投资需求、风险承受力以及合理配置投资比例等, 利用黄金市场与其他投资产品市场的相关性, 建立合理的投资组合, 把握黄金价格走势和保值的程度, 降低投资组合风险。

(五) 加强有效的风险控制。

黄金价格的波动主要原因是影响黄金价格的因素多, 动态变化快, 市场的规律周期难以分析统计。对于黄金价格波动的分析工具很多, 但金市的波动仍经常出乎投资者们的意外。如2012年5月~9月黄金与美股同涨同跌的情况, 即使专业投资人认清了此次影响黄金价格下跌的主要因素, 还是有可能在市场中亏损。也就是说, 现阶段即使美国的经济数据表现良好, 美股不断上行、标普500及道琼指数高位, 但作者认为, 投资黄金贵金属风险性较高, 应坚持风险控制, 多维度操作的原则下轻仓操作, 就能很好地控制风险。切记不能与趋势作对, 当市场走势已经背离自己的判断, 要坚决斩仓。

注释

(1)Levin E J, Wright R E.Short-run and long-run determinants of the price of gold[R].Working paper, World Gold Council.2006.

(2)李家林:《长期黄金价格影响因素实证分析》, 载于《财政与金融》2009年第14期, 第48 ~50页。

(3)傅瑜:《近期黄金价格波动的实证研究》, 载于《产业经济研究》2004年第1期, 第30 ~40页。

(4)张莹、胥莉、陈宏民:《石油与黄金产业价格联动关系研究》, 载于《财经问题研究》2007年第7期。

(5)付丹、梅雪、张晖:《黄金价格与通货膨胀相关性的实证分析》, 载于《黄金市场》2009年第1期, 第4 ~6页。

(6)张衍:《黄金价格及其影响因素分析》, 浙江大学2011年硕士学位论文。