一、我国证券基金发展状况和背景

着中国证券市场的不断成长,证券投资基金迅速发展基金,且规模不断膨胀,品种日益丰富,成为机构投资者中的一支重要角色。

大量学者随之在该领域进行了积极的研究。然而,国内外对于开放式基金与封闭式基金的价值研究,定性研究是主导,定量研究却乏善可陈,并且大部分研究方向和思维均是两种基金的某一种而着重展开,缺乏统筹分析和对比解刨。同时,由于我国的证券投资基金起步较晚,发展时间也就十年左右。因此相关研究还不够丰富和透彻。

二、开放式基金与封闭式基金的特点比较

开放式基金月封闭式基金由于设立时的规则以及收益方式存在差异,所以具有各自的特点,简要归纳起来有以下三点不同。

1. 基金期限不同。封闭式基金通之后以谓之 “封闭”,往往意味时间固定。通常在 6 年及以上。另外,封闭式基金在到期时,基金持有人既可以让公司按持有份额来清算,也能让基金公司将其转变为另一种性质基金。

2. 影响基金价格的主要因素不同。无论封闭式基金或开放式基金,基金单位资产净值是形成或决定基金价格的基础。然而,虽然两种基金的初次发行价格十分相似,即用面值乘以一定的百分系数,可是之后的价格成交规则大相径庭。

3. 内部投资方略不同。对封闭式基金而言,其总的份额是固定不变的,也就是资本恒定。这意味着基金管理者可以按自身的需要进行长远的规划和投资,而不用背负被抽资的压力。相反,开放式基金则有此顾虑,他们在研规相关策略的同时,要考虑基金规模的缩水。

从上可以看出,两种基金模式各有利弊,下面我们将对两种基金的价值作一些对比,而相关数据的来源,我们考虑选用了后金融危机时段下的我国证券投资基金的市场表现状况。

三、开放式基金与封闭式基金投资价值的比较

( 一) 关于成本的考虑和比较

其实,基金的投资成本主要涵括两个方面,一是交易场所不同导致的差异,另外则是单位买卖价格的不同。对于封闭式基金而言,其交易场所自能是证券市场,如此单一的交易场所决定了,其价格在很大程度上决定于供给和需求。相比较而言,开放式基金的表现价格,更多依赖于其代表基金的的资产净值。

为了使我们的研究更具有实际意义,也为了增强可行性。我们下面的具体操作中,有目的的忽略了投资成本因素,因为影响它的方面太多,难以可靠计量。相反,我们立足于能准确得到并且便于计量的基金内在价值。

( 二) 两种基金的投资收益对比

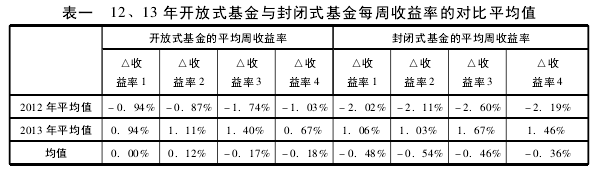

在这里,我选取了 2012 年和 2013 年的开放式基金和封闭式基金的每周净值作为研究对象,开放式基金的数目繁多,而封闭式基金是一种只减不增的局面,因此,选取了所有的封闭式基金和 30 只规模较大,代表性较好的开放式基金。

通过上表我们可以看到,在 2012 年期间,开放式基金的收益率的各项指标均高于封闭式基金,在 2013 年的时间内,随着经济的不断发展,封闭式基金的表现则更强劲一些。而对于整个观察期内,开放式基金的收益率略好于封闭式基金的收益率,这表明在长期股市处于熊市行情里,开放式基金净资产增长率略高于封闭式基金。

四、开放式基金与封闭式基金投资风险的比较

在本文的研究过程中,由于将封闭式基金和开放式基金放在一起进行相互比较,所以对于基金市场投资风险的计量我们选择用年变化浮动波动率来反映。

上面的表格说明,在变化浮动率方面,开放式基金对兄弟基金的表现要大的多。当然,变化浮动率大意为着风险值高,而较高的风险背后,当然也蕴藏了更大的收益和更高的亏损。而表格中的变化浮动的不同自然主要来源于其内在性质的不同,即是否能够赎回。而我们通过对比得出的结论也应运而生: 开放式基金的风险性要大于封闭式基金。

五、对后金融危机背景下我国基金的展望和建议

首先,强化监管,加速立法。所谓后发先至,我们可以借鉴国外的教训,结合国情,不断摸索适合我们实际情况的新路子,避免不必要的弯路。在立法和监管方面,是存在很多成功的例子供我们思考和吸收的。

提高上市公司质量。改善证券市场最基本投资对象以上市公司的整体质量,是为了我国的证券投资基金市场的健康发展提供基本保障。

大力推进股指期货市场发展。作为期货交易发展而生的的新类型,我们早已进行推出并且切实运行。也这意味着我们具备了相关交易的基础设施和条件,同时对于基金行业的发展无疑是一阵令人振奋的东风。

参考文献

[1] 李翔、林树、陈浩: 《为什么基金投资收益与基金规模负相关---一个新的理论解释》,《学海》2009 年第 2 期。

[2] 孟辉: 《开放式基金流动性风险对金融稳定的影响》,《证券市场导报》2006 年第 5 期。

[3] 王美今: 《我国基金投资者的处置效应---基于交易帐户数据的持续期模型研究 >,《中山大学学报 ( 社会科学版) 》2005 年第6 期。