强制缴费、实账积累和市场化投资是澳大利亚强制超级年金制度的主要特点,这些特点曾使它获得了较大的成功,引起了人们的广泛注意,但其在2008年经济危机之中也蒙受了较大损失,有必要对澳大利亚超级年金投资管理体制进行分析思考,吸取年金投资运作的教训,借鉴年金强制缴费的经验.

一、澳大利亚超级年金的概况

澳大利亚的养老保险体制由三部分组成:政府养老金、企业年金和个人储蓄,遵循了世界银行的三支柱模式.[1]政府养老金是审计的家计调查式的,其资金来源于政府的一般税收;企业年金(也称"超级年金")的资金缴纳主体是企业,澳大利亚的企业需要按工资的9%缴纳资金,一般缴费40年后雇员的退休工资收入替代率可达到60%-65%;[2]

澳大利亚个人储蓄较少,追求的是借贷和即期消费,所以超级年金是澳大利亚的养老体制中十分重要的一个支柱.截至2007年底,超级年金已经覆盖96%的全职员工和79%的兼职员工,整体覆盖全国91%的职工.

六类管理实体-零售基金、行业基金、公司基金、公共部门基金、小型基金和自我管理基金-管理着澳大利亚的超级年金.零售基金主要是通过雇员购买寿险代理商或投资顾问的保单或投资单位来参加;行业基金的对象是本行业或几个联合行业雇主的雇员,最先由职业协议来组织进行,直到2005年允许雇主选择基金后,该基金才开始向行业外部分雇主开放;公司基金的成员是雇主,由一个或一组相关雇主发起的;公共部门基金发起人是政府机构或政府控股的企业;小型基金和自我管理基金包括APRA(Aus-tralian Prudential Regulation Authority,简称APRA)监管的小于五名成员的小型基金和ATO(AustralianTaxation Office,简称ATO)监管的小型自我管理基金.其中"大型基金"包括前四类受APRA监管.

信托制是澳大利亚超级年金的主要形式,受托人、投资经理和托管人构成了服务商,受托人和投资管理人遵循谨慎和恰当的原则进行投资.

二 、经济危机前后投资管理的比较分析

2012年财政年度澳大利亚超级年金的总资产增加到了1.4万亿美元,比上一年度增加了3.7%.其中8336亿美元的资产被APRA掌管;自我管理基金(self-managed super funds,简称SMSFs)占有4390亿美元,由ATO控制;其余的1279亿美元包含被豁免的857亿美元的公共部门超级年金及422亿美元的法定寿险平衡基金.① 以下主要引用占据主体地位、由APRA控制的四类年金的相关数据,对澳大利亚超级年金投资管理进行2008年经济危机前后的比较分析.

(一)投资方式

基金的直接投资、通过寿险公司的法定基金投资、雇佣投资经理进行投资是澳大利亚超级年金的三种主导投资方式.从图1可以看出,从2005年至2012年直接投资所占的比重越来越大,从34%上升到45%;寿险公司的法定基金和雇佣投资经理资产所占比例越来越小,前者从24%下降到15%,后者从42%下降到40%.总体上雇佣投资经理资产所占比例变化不大,其他两种投资方式有10个百分点的变化幅度.

2008年和2009年是交叉点,寿险公司法定基金和雇佣投资经理资产所占比例都有了3个百分点的变化,但经济危机过后变化又相当缓慢.

转变投资方式是应对金融危机的主要手段,但从以上分析当中可以看出经济危机即2008年前后,澳大利亚的投资以十分平稳的方式进行微调,并未通过投资方式的有效调整来增加对金融风险的应对能力.

(二)默认资产配置方式

1.默认资产配置如图3所示,澳大利亚2012年的超级年金默认资产配置呈现出以下特点:第一,回报率较高的股票是超级年金的首要选择,其资产的28%投资于国内股票,国外股票的投资占到其23%的资产,总体上投资股票的比例占总资产的51%,追求的仍旧是较高的投资回报率;第二,投资于国外资产仍占有较大的比例,投资于国外的股票和投资于国外的债券之和高达28%,通过国外市场分散金融风险,避免本国经济波动对资产造成较大影响,同时又可分享世界经济发展的成果;第三,投资多样化,除了以股票为主外,既有10%投资于流动性较差的不动产,又有9%投资于高流动性的现金资产.

与经济危机前的2005年相比,2012年投资于股票的比例下降了6%(见图2),主要是由于投资于国内股票的比例下降了5%,投资于国外股票的比例几乎无变化;对于不动产和现金的投资有所增加.总体而言,经济危机对澳大利亚默认资产的投资配置影响不大,并未减少投资于国外资产的比例.

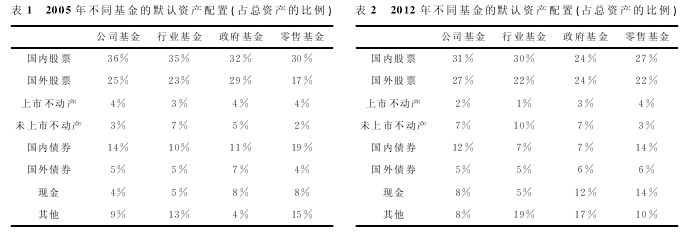

2.不同基金的默认资产配置截止到2012年6月31日,在超过4个成员的超级年金项目中,42.9%的资产总计3932亿澳元采用默认(缺省)投资策略.其中行业基金67.3%的资产采用默认投资资产配置,公共部门基金52.2%,公司基金50.6%,零售基金18.5%.

通过对表1、表2的比较发现:相对于经济危机之前,危机之后政府基金变得相对保守,投资于股票的资产比例由2005年的61%下降到2012年的48%,其他类型的基金对股票的投资变化不大;零售基金的投资策略更加灵活,投资于国外资产的比例由原先的21%上升到28%;较多资产(67.3%)采用默认资产配置的行业基金的各方面的变化比例都比较小.所以总体来看,经济危机前后四类基金默认资产的配置变化平稳,变化幅度不大.

(三)投资回报率

截止至2012年6月31日,在超过4个成员的超级年金项目中,全行业的超级年金投资回报率是0.5%,处于十年来正投资回报率的最低值.如图4所示,经过2008年的经济危机,2010年财政年度超级年金的投资回报率得到较大的回升,达到8.9%,但之后三年一直回落,尤其2012年直跌至0.5%.近三年的平均投资回报率要比经济危机前的2005-2007财政年度平均值低7.6个百分点.不同类型的基金在危机前后不同年份收益率只是有高低值的变化,各基金类型间无明显相对变化,相同年份投资收益率相差不大,但零售基金在2012年唯一出现负值(-0.6%)(如图5所示).

近十年的投资回报率平均值是4.4%,总体而言超过本国的通货膨胀率,但由于投资于股票的比例较大,波动率十年间平均达到9.4%,从危机前后的投资回报率比较来看,由于超级年金的覆盖率较高、资金数额较大,所以投资回报率相对较高,但其投资策略所存在的弊端也从越来越低的收益率中显现出来.

(四)投资净收入和运营费用占净增资产的比重

除了用投资回报率来评价超级年金的投资绩效外,投资净收入占净增资产的比重和运营费用占净增资产的比重也是重要的评价指标.[7]5与上一年度相比,2012年的投资净收入占净增资产的比重下降了52.8个百分点,而运营费用占净增资产的比重增至了16.9%,显然超出了一个合理的界限范围,说明2012年财政年度澳大利亚超级年金投资出现了一些问题,对资金的增长规模造成了较大影响.

总体而言,经济危机前的2005-2007年的投资净收入占净资产的平均值是66.6%,而2010-2012年的平均值是54.9%,经济危机后的总体水平低于危机前,而且出现了较大的波动.经济危机过后的运营费用占净增资产的比重也一直高于未发生危机时,尤其是2012年是1997-2005年平均比重(7%)的两倍多.危机过后的资产的管理效率下降,资产的规模效益下降(见图6).

三、结论及对我国的启示

(一)澳大利亚政府缺乏专门的避险投资渠道

通过以上投资方式和默认资产的配置方式比较发现,经济危机前后并未有任何大的变化,也就是说没有对经济危机做出足够多的反应与应对,没有从危机中吸取教训采取相应的规避措施.澳大利亚超级年金实行的是强制缴费,但政府却没有提供专门的避险投资渠道,在全球的经济陷入困境时,无法通过全球市场达到分散风险的目的,无法做出较大调整来平衡收益与风险.金融危机对超级年金制度提出了挑战,超级年金是澳大利亚多支柱养老保障的主要部分,其追求高的收益率值得肯定,但若其投资出现问题将危及整个养老保障体制,因此政府要开辟出更多的专门避险投资渠道,对投资渠道及资产配置方式进行调整.

我国的养老保障应从中吸取经验教训,随着我国养老基金积累规模越来越大,实行市场化的投资运作是保值增值的必然要求,但政府一定要承担好保证资金适当安全性的责任,要在安全性与收益性当中寻找一个合适的位置,随着经济环境的变化,政府可以动态调控,做出倾向安全性或收益性的选择.

(二)超级年金保值增值能力有待长期考察

通过对投资回报率的比较分析可以看出,超级年金的平均投资回报率超过了通货膨胀的比率,但经济危机后其投资回报率一直没有赶上经济危机前的水平,尤其是2012年全行业的投资回报率降至了0.5%,所以其长期的保值增值能力有待观察.

有学者认为,澳大利亚的TTE(前端缴费征税、中端缴费征税、后端年金领取免税)税收模式对超级年金发展乃至社会保障制度和经济发展带来潜在的不利影响.我国的企业年金TEE税收模式与澳大利亚的前端和后端相似,也存在许多问题,与国际上流行的EET模式相违背.

虽然我国所实行的税收优惠模式有当时特定的国情背景,但由当前的模式过渡到TET,最终实现EET的税收模式才是我国合理、明智的选择.

(三)我国应模仿澳大利亚实行年金强制缴费

经本文分析,虽然超级年金在投资策略、方式等方面存在问题,但目前其总体资金运作效益较高,这主要得益于其强制缴费、覆盖率高、资金额大、资金积累制.而我国的年金覆盖率不高,成了国有大中型企业员工的"独享福利",主要由于自愿的缴费模式缺乏强制性,只有实行强制缴费的企业年金才可以真正实现高覆盖率.当然,对于我国而言情况要复杂的多,实行强制缴费必然会有大量的积累基金需要市场化的投资运作,这需要有完善的金融投资环境,同时有明确的政府法律监管体制进行规制.最重要的现实问题是,我国目前的企业养老保险的缴费率已经高达工资总额的20%,远远高于澳大利亚的9%,如若再实行强制的企业年金,企业将不堪重负.

为了真正凸显企业对社会养老的贡献、完善养老保障体制、增强资金的投资回报收益,笔者认为有必要对目前企业的养老保险缴费体制进行改革.从目前企业所缴纳的职工工资的20%的社会养老保险统筹账户中分出一半(10%)来充当企业年金,这10%的比例是要国家以社会保险(税)费强制征收的,这部分就变为真正的企业年金,并且和个人缴纳的养老金一起进行权责明确的收支、运营、管理和监督.这时,企业和个人获得了基金的真正管理权,政府从对养老基金的全盘业务管理领域退出,从而真正地减轻了企业的负担,明确了企业在个人养老方面的贡献,更好地提高包括企业年金在内的养老金的投资运作效益.

参考文献

[1]王华丽.澳大利亚养老保险体制和中国基本养老保险制度的比较及对中国的启示[J].工会论坛,2009(3):11.

[2]张明莉.澳大利亚超级年金对我国企业年金的启示[J].河北大学学报:哲学社会科学版,2009(3):69.

[3]路锦非.养老金市场投资运营的成本收益分析---基于澳大利亚超级年金经验的实证分析及其启示[J].华东师范大学学报:哲学社会科学版,2012(1):5-6.

[4]郑秉文,李亚军.澳大利亚超级年金20 年改革及应对危机的经验教训[J].经济社会体制比较,2012(1):78-88.

[5]罗桂连,杨燕绥.澳大利亚超级年金走出金融危机的经验[J].亚太经济,2010(4):62.

[6]BENSON K L,HUTCHINSON M R,SRIRAM A.Governance in the Australian superannuation industry[J].Business Ethic,2010(4):3-4.

[7]郑秉文,孙守纪.强制性企业年金制度及其对金融发展的影响---澳大利亚、冰岛和瑞士三国案例分析[J].公共管理学报,2008(2).

[8]李亚军.税收优惠模式对企业年金发展的影响---澳大利亚超级年金经验对中国的启示[J].财经研究,2010(12):71-72.