摘 要

随着经济发展,公司治理已经成为让一个企业规范专业现代的重要因素,也是增长企业业绩,获取高利润的有效办法。所以一个希望自己良性循环运作的企业,首先要确保自己企业拥有完善良好的公司治理模式。

VIE,中文含义是可变利益实体。VIE 模式进行上市是比较受国内企业热衷的一种上市方式。自从《关于外国投资者并购境内企业的规定》出台,增加了更多的手续以及程序,导致借壳上市热度减弱。在这种情况下,VIE 模式通过联系海外上市主体和境内实体,很大程度上逃避了这一规制,减轻了政策的限制,让很多融资困难的企业成功上市。好未来则是国内比较特别的企业,作为一家教育机构,坚持用科技推动教育,用了不到 10 年的时间成为了国内龙头教育机构,在激烈的教育机构竞争中,好未来需要融资取得进一步扩张和突破。2010 年,好未来和很多教育企业一样,选择了 VIE 模式成功上市。在上市后,为了获得长治久安的发展,好未来在上市后对公司治理进行了完善。

本文先对 VIE 模式进行介绍,探讨了 VIE 产生的原因,说明了 VIE 架构的搭建,讨论了 VIE 模式适用行业以及新经济环境下适用行业的扩充;其次,对好未来 VIE 上市模式进行了介绍;而后分析好未来在 VIE 模式下公司治理情况,在分析时对公司治理分为内外治理两个部分进行分析;在内部治理上,主要从公司治理结构、董事会及管理层、股权结构三方面分析好未来内部治理情况;在外部治理上,从法律环境、控制权、产品竞争市场这三个方面探讨好未来外部治理情况,综合分析后可以得出好未来在 VIE 模式上市后公司治理得到了改善这一结论。但同时,好未来在 2018 年发生浑水事件,结合这一事件本文也发现好未来在 VIE模式下公司治理上存在着风险,包括协议本身的风险、主体过多导致的法律风险和税务风险、合并报表带来的审计风险、信息披露不全的风险和问题以及科创板的加入对 VIE 模式的冲击。最后,本文对好未来公司治理上的风险提出对策,比如审计和税务风险上的对策建议、完善法律法规、增强信息披露、完善国内资本市场等。这些建议将有助于 VIE 模式的企业规避公司治理风险,促进公司长治久安。

关键词:好未来;公司治理;VIE 上市模式

Abstract

With the development of economy, corporate governance has become animportant factor for an enterprise to standardize its profession, and also an effectiveway to increase its performance and obtain high profits. Therefore, a good enterprise,hoping to operate in a virtuous circle, must first ensure that its own enterprise has asound corporate governance model.

VIE in Chinese means variable interest entity. VIE mode is a popular way fordomestic enterprises to go public. Since the promulgation of the regulations on themerger and acquisition of domestic enterprises by foreign investors, more proceduresand procedures have been added, leading to the weakening of the popularity ofbackdoor listing. In this case, vie mode, by connecting overseas listing entities anddomestic entities, largely evaded this regulation, alleviated the restrictions of policies,and made many enterprises with financing difficulties successfully listed. TAL is arelatively special enterprise in China. As an educational institution, it has persisted inusing science and technology to promote education. In less than 10 years, TAL hasbecome a leading educational institution in China. In the fierce competition ofeducational institutions, TAL needs to make further expansion and breakthrough infinancing. In 2010, TAL, like many educational enterprises, chose the vie model to belisted successfully. After listing, in order to achieve long-term development, TAL hasimproved its corporate governance after listing.

This paper first introduces the VIE mode, discusses the causes of VIE, explainsthe construction of vie architecture, discusses the applicable industries of VIE modeand the expansion of applicable industries under the new economic environment;secondly, introduces the listing mode of TAL VIE; then analyzes the corporategovernance of TAL under the vie mode, and divides the corporate governance intotwo parts: internal and external governance Analysis; in terms of internal governance,it mainly analyzes the future internal governance from three aspects: corporategovernance structure, board of directors and management, and equity structure; interms of external governance, it discusses the future external governance from threeaspects: legal environment, control right, and product competition market. Aftercomprehensive analysis, it can be concluded that TAL's corporate governance hasbeen improved after the vie model is listed Conclusion. But at the same time, TAL has a muddy water event in 2018. Combined with this event, this paper also finds therisks of TAL's corporate governance under the vie mode, including the risks of theagreement itself, the legal risks and tax risks caused by too many subjects, the auditrisks brought by the consolidated statements, the risks and problems of incompleteinformation disclosure, and the impact of the technology innovation board on the viemode. Finally, this paper puts forward some suggestions on risks, such ascountermeasures and suggestions on audit and tax risks, improving laws andregulations, enhancing information disclosure, improving the domestic capital market,etc. These suggestions will help VIE enterprises avoid corporate governance risks andpromote the long-term stability of the company.

Key words :VIE mode;TAL;corporate governance.

目 录

中文摘要 ........................................................ I

英文摘要...........................................................II

目录...............................................................IV

第一章 绪论........................................................1

1.1 研究背景....................................................1

1.2 研究意义....................................................2

1.3 文献综述....................................................2

1.4 研究内容....................................................3

1.5 研究方法....................................................3

1.6 创新点......................................................4

第二章 VIE 模式介绍 ...............................................5

2.1 VIE 含义 ....................................................5

2.2 VIE 模式产生原因 ............................................5

2.3 VIE 上市步骤 ................................................6

2.4 VIE 模式适用行业 ............................................6

第三章 VIE 模式下好未来的公司治理 ..................................9

3.1 好未来集团 VIE 上市原因 ......................................9

3.2 好未来 VIE 模式架构.........................................10

3.3 好未来以 VIE 模式成功上市...................................12

3.4 VIE 模式下好未来公司内部治理 ...............................13

3.4.1 公司治理结构层面——激励与审计.......................14

3.4.2 董事会及管理层维度...................................15

3.4.3 股权结构维度.........................................16

3.5 VIE 模式下好未来公司外部治理 ...............................17

3.5.1 良好的法律环境.......................................17

3.5.2 控制权具有市场竞争性.................................18

3.5.3 竞争激烈的产品市场...................................19

第四章 VIE 模式下好未来公司治理风险 ...............................20

4.1 信息披露不合规风险.........................................20

4.2 特殊结构下的审计风险.......................................21

4.3 特殊结构下的税务风险.......................................22

4.4 VIE 结构下的协议风险 .......................................23

4.5 VIE 结构下的法律风险 .......................................24

4.6 VIE 模式在科创板下的应用及局限 .............................25

4.6.1 VIE 模式进入科创板 ...................................25

4.6.2 科创板给 VIE 模式的风险启示...........................25

第五章 VIE 模式下公司治理对策 .....................................28

5.1 完善信息披露的相关制度.....................................28

5.2 完善 VIE 模式的运行.........................................28

5.3 法律风险对策...............................................29

5.4 税制风险对策...............................................29

5.5 审计风险对策...............................................30

5.6 完善国内资本市场...........................................30

总结...............................................................32

参考文献...........................................................33

致谢...............................................................36

第一章 绪 论

1.1 研究背景

我国经济的发展从 1978 年改革开放后开始突飞猛进的发展,更是在我们国家为充分惠利各个行业及人民群众而颁发各项优惠政策后,各大行业获得前所未有的发展。同时,相对应地,一些处于扩张规模,公司治理不成熟的企业在发展过程中也开始出现了融资困难,资金短裙的困境,另外,加之我国一些体制上的限制,对这类信用评级又不高的公司产生了消极的影响。慢慢地,为摆脱困境,这些企业开始将视线转向海外,在海外通过上市,降低成本,规避管制,成功融资。

在对海外上市的很多之后,又因为国内一些限制性政策,单纯海外上市也开始出现了一些问题。在这种危机下,VIE 这一种新型海外上市模式出现受到欢迎,很多希望海外上市却遭受政策管制的企业也纷纷转入这种模式,能够脱离一些上市困难。并且,这些企业横跨各大行业,从互联网行业的“新浪”公司再到教育行业的龙头“新东方”,都通过 VIE 这一模式实现了海外上市。而作为异军突起的“好未来教育集团“也更是选择了这一方式,成功上市。但是慢慢资本市场上却出现了退出VIE上市模式的事件,这些现象引起了很多企业对VIE模式的质疑。

而公司治理则是让一个企业规范专业现代的重要因素,也是增长企业业绩,获取高利润的有效办法。所以一个好的企业,希望自己良性循环运作的企业,首先要确保自己企业拥有完善良好的公司治理模式。而对于选择了 VIE 上市模式的企业来说,在这种模式的运行下,其对自己公司的治理上也带来了风险,增加了出现问题的可能性。

因此综合 VIE 风险和公司治理,本文选择了好未来这一龙头企业进行分析VIE 模式对公司治理所带来的影响。本文先对 VIE 模式进行介绍,探讨了 VIE 产生的原因,说明了 VIE 架构的搭建,讨论了 VIE 模式适用行业以及新经济环境下适用行业的扩充;其次,对好未来 VIE 上市模式进行了介绍;而后分析好未来在VIE 模式下公司治理情况,在分析时对公司治理分为内外治理两个部分进行分析;在内部治理上,主要从公司治理结构、董事会及管理层、股权结构三方面分析好未来内部治理情况;在外部治理上,从法律环境、控制权、产品竞争市场这三个方面探讨好未来外部治理情况,综合分析后可以得出好未来在 VIE 模式上市后公司治理得到了改善这一结论。但同时,好未来在 2018 年发生浑水事件,结合这一事件本文也发现好未来在 VIE 模式下公司治理上存在的风险,包括协议本身的风险、主体过多导致的法律风险和税务风险、合并报表带来的审计风险、信息披露不全的风险和问题以及科创板的加入对 VIE 模式的冲击。最后,本文对风险提出了建议,比如审计和税务风险上的对策建议、完善法律法规、增强信息披露、完善国内资本市场等。这些建议将有助于 VIE 模式的企业规避公司治理风险,促进公司长治久安。

1.2 研究意义

一个企业的经济效益,利润获得,蓬勃发展都和该公司的公司治理情况息息相关。而同时 VIE 这种上市模式带给公司的风险和危机已从陆陆续续选择退出这种模式的企业中加以警诫。而这篇文章将探讨 VIE 这种上市模式对‘好未来’这一企业的公司治理带来哪些积极影响,同时结合浑水事件,阐述这种模式下对公司治理有怎样的影响并给出一些建议。目的在于,优化“好未来“这一发展势头迅猛的企业的公司治理情况,为其长久发展做出一丝贡献。另外,也能够给类似的企业及打算采用 VIE 模式上市的公司一些 VIE 风险提示及公司治理上的建议。

同时,本文和目前新的经济形势以及逐渐成熟的国内资本市场相结合,分析VIE 模式的适用性以及在回归科创板时的新情况和新启示。

1.3 文献综述

在海外上市原因层面,景一凡(2012)讨论了企业选择海外上市的原因,提出目前我国的企业在进行融资时,国内的区域性股权交易所与创新型欲上市的需求,关于资金的需求,是不匹配的。刘璞(2012)也认为从长期看,ADR 要比单一上市的企业更优秀,因为他们在海外上市能够有更多的现金流和投资利润。

在教育行业选择海外上市原因上,黄佳宁等(2019)认为我国国内资本市场存在的一些制度、资本市场的不完善和不低的上市门槛以及国内上市流程的繁琐和低效、国内对教育机构营利性定位以及由此带来的无法享受税收优惠的结果都是导致国内教育机构选择 VIE 模式上市的原因。在 VIE 模式上,柳学军等(2017)对了 VIE 上市模式的架构及上市过程做了充分介绍。

在公司治理层面上,刘振等(2019)将公司治理分为内部和外部两部分,其中内部包括股权治理、董事会治理、高管激励;外部治理包括产品竞争市场、控制权市场、经理人市场和媒体监督。马梦孜(2019)更将公司治理结构从国际化视角,对比了美国、日本、意大利等几个国家,给出中国企业在公司治理结构视角上的启示建议。在公司治理对上市表现影响的层面上看。厉芸(2015)提出公司治理水平对上市公司的资产质量有着重要的影响,公司治理的相关利益者权益配置不同,将关系到公司的资产质量。

在 VIE 模式风险层面上,常洪亮(2013)提出 VIE 模式存在信任披露、信任危政策、外汇、控制、税务风险。薛乾(2012)详细解释了这几大风险,同时补充了利润分配风险、司法风险等。李笑冉(2019)从宝生钢铁案例中论述 VIE结构合法性风险,即我国法律对 VIE 模式界定或概念不清;从网易公司论述了VIE 税收风险,即重复上税以及逃税的问题。

最后对 VIE 风险建议对策的层面上,李笑冉(2019)提出明确 VIE 法律概念及适用范围、完善 VIE 协议能够保障履行的保障机制以及精细对 VIE 的监管。柳学军(2017)提出加强企业风险管控能力、改善企业融资环境、完善外商投资政策法规。刘颖(2012)则分别从不同的风险相应的提出不同的建议。

…………由于本文篇幅较长,部分内容省略,详细全文见文末附件

第四章 VIE 模式下好未来公司治理风险

浑水做空企业是指其先进行充分调查,而后发布做空报告,压制股价,再用对冲基金卖空目标股票,等到股价跌至一定程度时进行买入,到最后会进行诉讼完成做空,并从整个过程中获得收益。虽然这种做空一定程度上可以优胜劣汰,维护市场竞争,但对好未来这种发展潜力大、投资者多并且没有注意风险的企业来讲将是极大冲击。6 月 13 日,把矛头瞄准了中国教育领域市值最高的公司:

好未来。浑水指出,该机构发现好未来在 2016 财年开始财务作假。浑水从四方面提出质疑:第一,虽然好未来看起来业务没有问题,但怀疑从 2016 年,有欺骗性质的利润出现;第二,并且指控好未来在 2016-2018 期间,净利润可能夸张了 43.6%;第三,在 2016-2018 财年期间,好未来的累计净利润率与披露的数据不符,好未来说有 12.4%,但其实只有 8.8%。并且好未来的实际净利润可能只有预计 10.4%,而不是其表明的 11.6%;第四,好未来的核心业务-培优业务财务作假可能已成为事实,并且很多线上业务也会被涉及。浑水报告发布后好未来收盘股价瞬间下跌 10%。接下来将结合浑水报告具体内容分析 VIE 下好未来公司治理上的风险。

4.1 信息披露不合规风险

好未来因通过特殊的 VIE 模式上市,在进行信息披露时要同时满足美国的相关会计准则的规定以及 SEC 相关要求,如此才能实现国内运营实体和境外上市主体将报表合并的目的。因此一旦在信息披露上没有达到完全有所掩盖,会被立刻抓住把柄。

好未来在2016年的第三季度的报告中表示对广州的10家爱智康店面进行了实体转移。然而浑水公司查出在 2016 年 4 月,好未来旗下的广州天河学而思仍给爱智康这一地点支付了 620 万元的租金。因此浑水公司指控其并无实际进行实体转移,仅仅做了业务合同上的转移。而实际上好未来只是因投资而作为租赁付款的代理,因此形成了关联交易,但因对这一关联交易在审计报告中没有披露导致受到指控。同时浑水公司针对好未来另一举动提出质疑:2015 年 12 月好未来投资顺顺获得 30%股权,并对这一消息进行了披露。然而浑水公司查出顺顺在 7月已被投资,并在 8 月好未来将 DFRL(好未来旗下海外教育中介咨询子公司)转给顺顺,实际上这一操作已属关联交易,而对这一信息好未来未能及时做出披露,导致浑水抓住漏洞做出指控。

而其实信息披露的风险已在 VIE 模式上市的企业中屡见不鲜。从支付宝因股权调整未披露导致浑水指控再到好未来的竞争对手新东方因股权调整却未及时发出公告,VIE 上市模式后中国企业在信息披露上因多重规则限制都遭遇了相似的问题:比如一些企业在进行转让股权时到底需不需要根据市场作价,存不存在关联交易;还比如境内运营实体在做决策时有没有联合境外上市主体的董事会又或者是 WFOE,联合后有没有对这一消息进行披露。

4.2 特殊结构下的审计风险

在 VIE 模式下,会计过程主要集中在报表合并上,由于 VIE 结构的特殊性,涉及三方主体,因此在合并报表上也会有非常多的风险和问题。因此在合并报表的整个过程中,审计就尤为重要,因为某一个环节的疏忽,将很容易收到财务报表造假等指控。

良好的公司治理需要有一定的调节控制制度管理,完整的调节控制体系会有两部分组成:外部监督控制以及内部的监督控制与及时的自我调节功能。什么是自我调节?实质上指的是一个企业的内部审计系统。它主要负责以下工作:定期检查并且对内部控制体系的合理有效性做出评估,并且对一些委派工作按时完成。审计主要就是为了防范一些欺诈风险(包括记录与事实不符和对一些行为进行隐瞒),能够对一个企业的信息管理起到保证真实性的责任担当。因此审计担任着监督或证实财务报告的功能,这就要求了审计的独立性。审计独立性更是评价公平公正的重要尺度。从公司治理的角度上讲,国内外企业都会出现财务造假等问题,那么公司为了完善公司内部治理则会对审计要求越来越高。审计一方面可以完善公司结构,比如划分好公司的权利与责任,同时将公司的结构搭建起三权分立的制衡效果,保障各方权利不受损。另外,审计还可以增强公司的内部控制。内部控制是为了维护公司资产安全,而审计的出现将能够及时发现内部控制出现的问题,而后做出相应的改进措施。最后,审计还可以促进企业进行有效决策。决策是否科学严谨将极大影响公司的内部治理结构,所以一旦决策中少了监督将会产生一定程度的后果。因此为了促进董事会进行科学决策,很多企业,包括好未来采取了独立董事会制度,并建立审计委员会,这一委员会的作用在于发现问题以及对违规行为叫停整改,从而提高决策的科学程度。

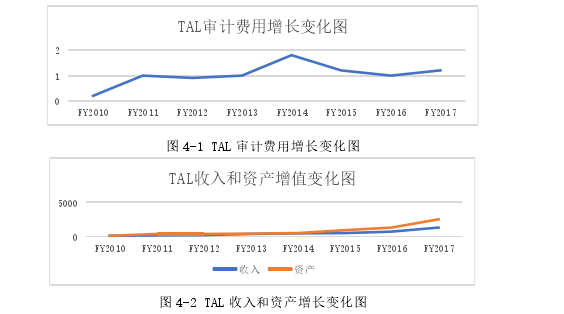

在本例中,好未来在上市后运营独立董事会制度,并下设了审计委员会,根据公司财报数据显示,好未来 FY2011 以来在审计费用上的 CAGR(复合年平均增长率)仅为 2.8%,而在此期间收入与资产的 CAGR 为 45.4%和 42.6%,另外可以从审计费用增长与好未来收入、资产增值对比图中也可以看出数字上的较大差距。

从上图可以看出,审计费用的增长速度远远不如收入与资产的直线增长速度,在 2010-2017 年 7 年间,收入和增产保持上升的势头,且幅度较大,而审计费用则升升降降,波动大,数值变化上小,所以无论从具体数据看,还是从增长趋势上看,好未来用于审计的投入还是远远不够的,其费用没能跟上业务扩张的速度,因此在审计方面会出现较大的风险,影响公司治理质量和结果。

4.3 特殊结构下的税务风险

根据签订的 VIE 协议,VIE 获得的利润即是境内外资全资子公司的获得的收入,这种收益获得会体现在子公司的财务报表上,以服务性收入的名称记录。然而不是光登记即可,这项收入涉及到很多税上的问题。在 VIE 模式下,会有反避税、分配股息中税收上的风险,原因在于如果想要把境内运营实体的利润转移至境外,就需要一些商业上的安排将处理境内运营实体的相关成本的供应主体转给WFOE,而在此过程中,就会出现税收的成本上升以及上税重复这样的问题。

除此之外,VIE 模式由于其特殊性,会出现关联交易问题,也就是会关联到三个主体,同时也是税务风险的主要来源:境内、香港以及开曼群岛。首先境内角度,因国税局规定,企业在出现关联交易时,应当申报纳税,有时候也会做出税收调整,同时也会出现多重征税所带来的压力。同时一旦国税局将 VIE 与 WFOE之间的协议上的安排认定为非公平的,那么除此之外将会继续提高税负甚至有罚款,在这些税收风险下,同时也会给海外上市公司的股价表现带来副作用。而从香港角度国税局将“受益所有人”做了定义上的划分,即必须要有实质性的经营活动,而符合规定的“受益所有人”会有一定的优惠。而在 VIE 模式下,香港作为连接海外上市主体与 WFOE 之间的主体,没有实质性的业务出现,因此将享受不到税率上的优势。最后从开曼群岛看,因开曼群岛一向因为对商业秘密保护程度高且税收不严格而吸引上市公司在此地注册。而其实,因其拥有的避免税收上这样的优势,导致国际上对其税收环境要求越来越高。现在对在其进行上市的企业在税收上的信息披露要求越来越高,同时对税收的透明度要求也越来愈高。

在好未来 2018 年浑水事件中,浑水公司其中一项指控指控其 1250 万元的税务责任。好未来表示 1250 万元的税收来自 5000 万元的收益处置,并表示已由某一个 VIE 实体负责承担,但是好未来并没有对这一 VIE 实体做任何形式的披露,包括在财报以及国家工商管理总局文件中皆没有出现。而事实上这一 VIE 实体是被浑水公司怀疑出现关联交易行为,因此这 1250 万元的税收在关联交易下好未来没有对其进行任何处置,包括上报以及是否增收税收,于是浑水公司针对这一不透明的税收问题提出指控。

4.4 VIE 结构下的协议风险

因为 VIE 结构最大的特点就是签订协议进行控制。但这种协议控制下就会产生一定的信用上的风险。因为协议签订,通过这种方式控制,是建于合同以上,它终究是一种债券上的关系,而不是所有权上的关系。而股权控制,则是对所有权的控制,因此相应的信用风险也会低一些。

好未来在 VIE 上市模式下,境外上市主体为了能够对境内运营实体有控制权,与境内运营实体签订了一些列协议,其中独家购买权协议和质押股权协议,这样的协议目的是国内的好未来的股东的股权可以让渡到由上市主体控制的境内的外资公司(WFOE),同时,独家股买权意味着海外上市公司主体可以通过 WFOE购买股权。那么风险就存在于这些协议下,WFOE 在协议下看似有一些权利控制境内好未来运营实体,然而事实上,WFOE 包括海外上市主体从未参与到境内企业的实际运行中,而国内的 TAL 掌握着被我国公司制度所认可的执照和公章。

再从支付宝撕毁 VIE 协议事件谈一谈协议风险。阿里的全资子公司就是我们所知的支付宝。他也是一个通过 VIE 模式上市的企业,其 VIE 控制模式是:阿里在开曼群岛设立一个境外上市主体,也就是 Alipay E-commerce, 而后 AlipayE-commerce 再在国内 “支付宝(中国)网络技术有限公司”,这一公司由阿里100%控股。后来根据国内相关规定要求,央行表明,非支付机构企业需要进行备案登记,并且 2010 年,有了一项新规定——《非金融机构支付服务管理办法》,央行将颁发给第三方支付的企业许可证,但是申请者必须复合“境内依法设立的有限责任公司及股份有限公司”的规定。此外,如果有外资企业来申请,人民银行需要得到国务院批准。在这些规定出台后,支付宝在和央行申请许可证时,CEO表示浙江阿里巴巴(而实际上创始人全权控制“浙江阿里巴巴电子商务有限公司”)是支付宝的唯一实际控制人,不承认境外上市主体“协议控制”支付宝。

这一表态是对协议的否定和不承认。这件事件威胁到所有采用 VIE 公司的股价和发展,中国企业也在国际被留下了不守诚信和没有契约精神的不好印象。因此从支付宝撕毁协议的案例来看,像 TAL 或其他签订协议的上市企业也都存在着撕毁协议的风险,而一旦协议不承认或撕毁,则之前的协议都不具有任何法律意义,契约精神也不复存在,上市公司不复存在,投资者利益受损。同时投资者对我国的法律规定也不清楚,所以也很难走法律程序维护权益。

参考文献

[1]齐岳,黄佳宁,甄童雅, 谢晨瑶.我国教育企业赴海外上市 VIE 模式的研究—以新东方为例[J].《商业会计》,2019,0(17):9-16

[2]刘璞.关于中国企业海外上市的决策动因研究[D].西南财经大学,2014.

[3] 柳学军 . 中国企业海外上市 VIE 模式的风险管理研究 [J]. 科技创业月刊,2017,30(13):80-82.

[4]刘振,刘梦佳.公司内部治理与国际化:综述与展望[J].《财会月刊》,2014, No.859(15):74-80

[5]马梦孜.公司治理结构国际比较及启示[J].《合作经济与科技》,2019,0(7):43

[6]厉芸.公司治理对上市公司资产质量影响的研究[D].安徽农业大学,2015.

[7] 薛 乾 .VIE 模 式 产 生 的 原 因 、 风 险 及 对 策 分 析 [J]. 现 代 商业,2012,No.286(21):195.

[8] 李 笑 冉 .VIE 结 构 的 风 险 分 析 与 应 对 措 施 [J]. 知 识 经济,2019,No.511(27):61-63

[9]刘颖. 浅论 VIE 结构风险[J].财经界(学术版),2012,No.263(02):70-71.

[10]YushengYang. Research on the Overseas Listing of VIE Mode[A]. Proceedings of 4th International Conference on Social Science and Higher Education(ICSSHE

2018)(Advances in Social Science, Education and Humanities Research,VOL.181[C]. Atlantis Press,2018,887-890.

[11] 王西娟 .VIE 结 构产生的原 因、风险 以及 VIE 回归 [J]. 《现代企业》,2017,No.377(2):46-63.

[12]刘峰.美国 FASB 第 46 号解释函—“可变利益实体的合并”解读[J]. 中国注 册会计师,2004,0(7):29.

[13]赵明勋.中国企业海外上市的公司治理效应研究[D].复旦大学,2006.

[14] 史 够 . 公 司 治 理 结 构 对 内 部 控 制 的 影 响 [J]. 《 合 作 经 济 与 科技》,2013,0(12):8

[15]刘安兵.公司治理、内部控制与会计信息质量[D].武汉大学,2005.

[16] 重恩 , 刘俏 , 张俊喜 . 中国上市公司治理结构的实证研究 [D]. 《经济研究》,2005,0(2):81-91

[17]Emanuele LM Bettinazzi ,Danny Miller ,Mario Daniele Amore ,Guido Corbetta. Ownership similarity in mergers and acquisitions target selection[J]. Strategi Organization,2020,18(2).