本文从当前我国小微企业“融资难”、“融资贵”的背景及原因分析入题,提出小微企业信用体系建设是化解小微企业融资困境的重要且有效途後;并在分析当前实践与存在问题的基础上,得出小微企业信用体系建设的主要目标和核心任务。下面由学术堂为大家整理出一篇题目为“小微企业信用系统构建问题探析”的信用管理论文,供大家参考。

原标题:小微企业信用体系建设路径研究

摘要:本文从当前我国小微企业“融资难”、“融资贵”的背景及原因分析入题,提出小微企业信用体系建设是化解小微企业融资困境的重要且有效途後;并在分析当前实践与存在问题的基础上,得出小微企业信用体系建设的主要目标和核心任务。本文考察了国外小微企业信用体系建设的主要实践和可借鉴做法,同时,在对我国各地小微企业信用信息数据库系统与融资服务对接平台建设实践对比分析的基础上,结合吴忠市小微企业信用体系试验区建设的实践与探索,分析和提出促进小微企业信用体系试验区建设的路径与建议。

关键词:小微企业;融资;信用体系

一、引言

小微企业已经成为我国国民经济的重要组成部分。据国家工商总局数据,截至2014年底,全国各类企业总数1827.84万户,其中小微企业1369.87万户,占企业总数的74.94%,将436.29万户个体工商户纳人统计后,小微企业所占比重达到98.81%.中小企业创造的最终产品和服务价值相当于国内生产总值(GDP)总量的60%,纳税占国家税收总额50%,完成了65%的发明专利和80%以上的新产品开发,可见小微企业在我国的经济、就业和税收等方面作出了重要的贡献。由于小微企业的知名度不高、自有资金少、缺乏竞争力,所以当前小微企业普遍反映融资困难,必须解决融资问题。

(一)小微企业的概念及界定

1.小微企业的概念。小微企业是指那些产权和经营权高度统一,产品(服务)种类单一,规模和产值较小,从业人员较少的经济组织。2011年,郎咸平首次提出“小微企业”的概念,他认为小微企业是小型企业、微型企业、家庭作坊式企业及个体工商户的统称。

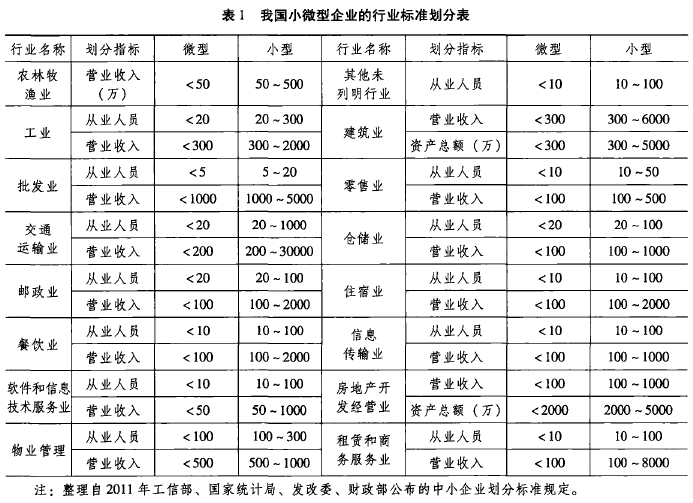

2.小微企业的界定。2011年6月18日,工信部等四部门印发了《中小企业划型标准规定》。该规定将小微企业具体标准根据企业从业人数、营业收人、资产总额等指标,结合行业特点做了细分。(见表1)

(二)小微企业融资难是信用体系建设的激发因素

1.小微企业信用相对缺失。小微企业通常规模较小、资本金不足、产品技术含量低、产品附加值低、市场竞争力差、抗风险能力差、破产率较高、信用等级低。这些特点在一定程度上都是小微企业的共性,决定了他们具有先天的脆弱性,也决定了小微企业先天信用能力不足。

2.正规金融缺少培育小微企业信用的产品和服务。小微企业在外部融资上非常依赖商业银行,但是商业银行本着效益性、安全性和流动性的经营原则,更倾向于放贷给大中型企业。此外,适用于小微企业融资的风险评估体系也不完善。这使得大多小微企业失去了积累信用的机会,也因此大多数小微企业在银行的信用和记录一直为“0”.

3.培育小微企业的信用体系还不完善。一方面,对于银行而言,索取小微企业相关信息的成本较高,而征信制度和专业化的信用中介服务可以有效降低银企之间的信息不对称。然而我国的征信市场发展仍不能完全满足于经济发展要求,适应多样化市场需求的社会征信机构的发展比较缓慢。另一方面,信用评级(分)市场和专业化信用评价机构发展不足也是重要原因。当前,我国信贷市场信用评级(分)制度和机构发展缓慢且滞后,市场的建设和机构的专业性都远远不能适应市场的实际需求。另外当前所建的数据库系统和融资服务对接平台还存在一些问题需要改进。主要表现在:一是受信息采集方式的制约,数据库信息质量有待提高。二是数据库系统和融资对接平台建设过程中,对于金融机构、政府部门以及相关各方的使用需求了解不够。三是数据库评价信息使用方接受程度不高。四是有些融资对接服务平台的融资对接流程设计过于复杂,无缝化衔接程度不高。五是数据库系统和融资对接服务平台运行过程中存在一定风险隐患。

二、我国小微企业信用体系建设的目标与当前实践

(一)小微企业信用体系建设的目标

小微企业信用体系建设的主要目标和核心任务是:通过小微企业信用数据库、信用信息产品等征信服务体系建设和各项配套措施的跟进,促进改善小微企业融资环境和融资服务,破解小微企业融资难题,并以此促进改善社会信用环境,促进企业实体、地方经济和社会良性发展。

(二)小微企业信用体系建设当前实践情况

1.以试验区先行先试推动小微企业信用体系建设。2010年,人民银行印发了《中小企业信用体系试验区建设指导意见》;2014年,人民银行又印发了《中国人民银行关于加快小微企业和农村信用体系建设的意见》(银发[2014]37号),对小微企业信用体系建设和引导开展试验区建设的指导思想、目标任务和建设内容等提出了进一步的方向性举措。人民银行总行在全国地市范围筛选确定了31个全国小微企业信用体系建设试验区。

2.浙江台州试验区模式的成功实践

一是搭建信息共享平台,成立金融服务信用信息中心,为银行提供信息服务。台州的小微企业信用信息共享平台:主体架构为“一平台、四系统、三关联”四系统“是基本信息系统、综合服务系统、评价与培育系统、风险预警与诊断系统,”三关联“是投资、融资、企业与企业法人三关联,具备信用立方体、正负面清单、不良企业名录库、自动评分、培育与风险预警等功能。平台已征集了12个部门78项指标大类600多细项信用信息。平台已成为金融机构发放贷款、筛选客户、控制风险的重要参考依据,金融机构越来越主动使用、依赖平台。目前,金融机构累计申请开设查询用户1507个,近期月查询量达到4万多笔次,累计查询量22万笔次。

二是建立信用保证基金,成立运行中心,为企业提供担保支持。信保基金运行中心为政府与银行共建,非盈利模式,对经过信用评级和融资培育的小微企业提供担保。台州信保基金首期规模5亿元,预计撬动贷款50亿元,自今年运行以来,已为124家企业担保,贷款金额3.2亿元。

三是推动企业外部评级,开展辅导培育,为企业增进信用水平。台州市引进评级机构做信用评级,按评级结果分行业分地区筛选企业进”培育池“,培育成熟后纳人平台与政府银行共享。2年来累计对1760多家企业进行了评级。

四是开发融资服务平台,加大金融创新,为小微企业提升服务水平。由台州市银监局负责搭建小微企业信贷产品信息查询平台,汇集233款小微企业贷款特色产品,通过台州政府网,向银行、企业和个人提供查询,年均查询量1万多次。下一步将开发融资对接功能,促进银企线上融资对接。积极引导金融机构加强产品和服务模式创新,利用科技力量,实现小微金融服务模型化、微型化、批量化,形成商业可持续、可复制小微信贷技术。先后推出”小本贷款“、”丰收小额贷款“、”SG泰融易“、”民泰随意行“等60多个创新产品,针对小微企业行业和经营特点推出适合的信贷产品,提供精细化、定制化金融服务。