1999 年,《巴塞尔新资本协议》首次提出应用于商业银行信用风险计量的标准法和内部评级法,对各国产生了巨大影响,商业银行信用风险管理一度成为国内外经济学界关注的焦点,然而十几年过去了,我国信用风险管理并未达到理想的效果。根据银监会监管统计数据,截至 2014 年末,商业银行不良贷款余额累计达 8,426 亿元,不良贷款率1.25%,较年初增长 0.25 个百分点,整个银行业信用风险居高不下,并且持续上升。

作为商业银行的主要风险,信用风险的管理有着特殊的地位。信用风险管理主要由信用风险的识别、评估(计量)、监测、报告与控制等环节构成。其中,信用风险的评估是基础。特别是,在利率市场化背景下,对信用风险的准确评估和价值把握将成为新形势下商业银行盈利的关键。

20 世纪 90 年代以来,信用风险评估技术日新月异,在传统多元判别法、logit 模型等传统信用评分法的基础上,涌现出一批现代信用风险度量模型。典型的有以预期违约概率为核心的 KMV 模型和基于VAR 理论的 Credit Metrics 模型。但其参数的初始化对历史经验数据有较高要求,而我国商业银行的信用信息系统建设尚处于初级阶段,数据积累十分有限且不易获得,因此上述模型并未在我国得到广泛应用。目前,随着金融数学、信息技术和计算机网络的蓬勃发展,以神经网络为首的数据挖掘技术被引入信用风险评估领域。大量研究显示,神经网络对数据的要求并不十分严格,同时也不必探究清楚被解释变量与解释变量之间准确的函数关系,这就与我国信用风险管理尚未成熟的现状相契合;同时,神经网络特有的非线性映射能力和较强的鲁棒性使得模型预测准确快速,具有明显优势。

一、神经网络法及其基本评价

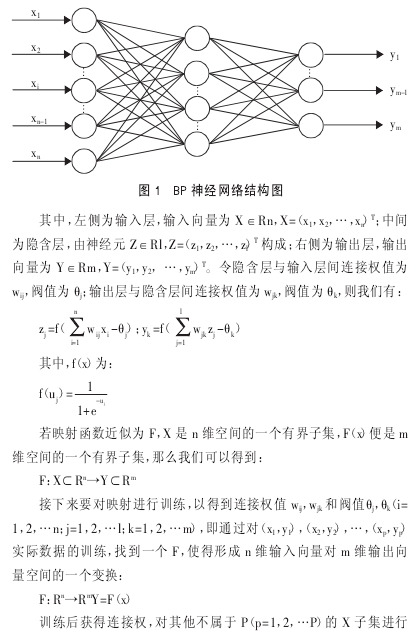

90年代以来,全球范围内计算机信息技术迅速发展,基于人工智能的智能计算技术为商业银行信用风险评估的研究开拓了一个全新的研究领域,而基于神经网络的评估模型最具有代表性。神经网络模型模拟生物神经系统,由大量神经元相互连接形成复杂非线性网络,具有自我训练、自主学习的能力。

在这类模型中,信用风险评估被视为模式识别的分类问题,通过研究并提取违约企业和非违约企业的特征变量,建立判别模型,并对其他企业进行分类预测。神经网络是一项新型的非线性技术,对数据质量要求不高,也没有严格的数据分布假设,有着其他模型无法比拟的优点。

神经网络,全称为人工神经网络(Artificial Neural Network),从仿生学视角模拟人类大脑运作过程,通过模仿生物学中神经系统建立一个个神经元模型,通过类似神经细胞突触互联的拓扑连接方式,形成复杂宏大的动态网络,能够对输入的数据进行信息处理。在众多的神经网络模型中,BP-神经网络(误差反向传播)是目前理论最为成熟、应用最为广泛的。下面以 BP 神经网络为例来介绍神经网络的原理和运作机制。

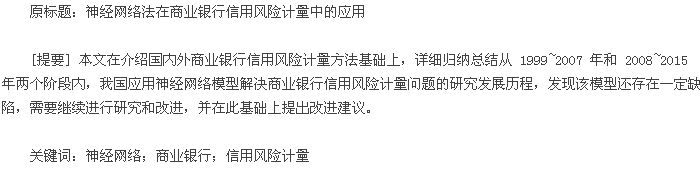

BP 神经网络为采用反响传播算法的多层前馈式神经网络,可以实现输入到输出的任意非线性映射,其中,输出量为 0~1 的连续值,其结构如图1 所示。(图 1)

经过 10 多年的发展,神经网络在我国商业银行信用风险计量领域的应用已较为成熟,神经网络特有的非线性映射能力和较强的鲁棒性使得模型预测准确快速,明显优于传统的线性判别方法,尤其是近几年来引入遗传算法和模糊理论等对神经网络模型进行优化后,其预测效率和可操作性大大提高,具有极其广阔的应用前景。但是,经过不断测试,发现该模型还存在着一些缺陷。

神经网络自身的缺陷限制了其在信用风险计量方面的应用。如神经网络具有一定的片面性和盲目性,训练是完全的黑箱操作,无法干预,许多专家经验派不上用场;人们普遍认为神经网络是不可解释的,用神经网络来进行信用评级时,无法说明训练后,各参数和阀值的经济含义,不具有说服性。

二、神经网络法文献统计

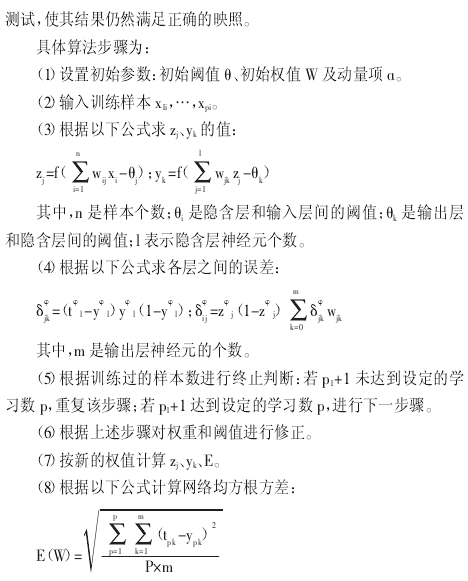

通过对 1999~2015 年 20 余篇相关文献的进一步分析,我们发现相关作者的学科背景和文献中数据来源具有一定规律。

(一)学科背景分析。通过进一步的数据搜集和筛选,发现作者学科背景可考的文献有 14 篇,大致分为三类:经济管理类、计算机科学类(包括计算机科学与技术、软件工程、信息工程等)和数学类(包括计算数学和应用数学),统计结果如图 2 所示。(图 2)

其中,经济管理类中有4人来自于数量经济、信息经济和技术经济领域。分析表明,虽然商业银行信用风险的计量一直是金融经济和银行管理的热点,但是其用到的工具神经网络是涉及神经科学、计算机科学、计算数学等多个领域的交叉学科,模型对信用风险计量的过程中涉及到大量的运算和训练,需要操作者具有相当深厚的算法功底,并且对待解决问题本身要有比较全面的了解和很好的判断,且对于Matlab计算工具的熟练运用和程序编写以及对操作者提出了更高的要求。

这些领域相互结合并相互渗透,综合素质较高的知识复合型人才更具优势。

(二)数据来源分析。

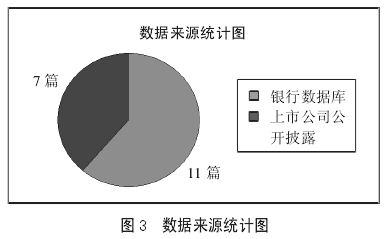

文献中明确提到所用数据来源的有18篇,其中从银行取得业务数据资料或来自银行数据库的有11 篇,其他 7 篇则通过上市公司公开披露的财务报表或Wind 数据库、证券之星等公开网站获得数据,统计结果如图 3 所示。(图 3)

现阶段,我国商业银行内部信息披露机制不完全,进行信用风险计量的首要问题是很难获得商业银行企业客户贷款相关资料数据。无论是在国内还是在国外,商业银行的坏账、违约数据都属于商业机密,研究人员难以直接获取实际违约公司的数据资料。因此,研究人员往往选取上市公司作为研究对象,将其公开披露的财务数据作为衡量指标,研究对象和选取指标类型的限制不具有全面性和代表性,会对神经网络信用风险计量模型的应用产生不利影响。

三、神经网络法文献内容

目前,国内学者对神经网络法的研究主要经历了两个阶段:第一个阶段是对神经网络模型应用于信用风险计量的可行性和优越性进行验证,主要集中在1999~2007 年之间,该阶段重点验证神经网络的优势,如处理非线性问题的能力强,具有较好的非线性映射能力,同时具有较强的鲁棒性,容错能力和泛化能力较高;第二个阶段是对现有的神经网络模型进行优化和改进,从 2004 年发展至今,尤以 2009 年之后的研究最为突出,逐步引入遗传算法、模糊理论、粒子群算法、证据理论等对神经网络学习过程及结果处理进行优化,从而提高模型的运算速度和预测精度。目前,文献内容主要集中在以下两个方面:

(一)神经网络法可行性和优越性分析。王春峰、万海晖、张维(1999) 以国内某商业银行的 90 多家企业客户短期贷款数据为基础,以主因子分析法得到 5 项财务比率,分别建立了前向三层 BP 神经网络模型和传统线性判别模型来度量该商业银行信用风险,运行结果显示,几乎从所有的方面来看,神经网络都优于判别分析法。同时,由于神经网络模型的非线性映射能力、容错能力、泛化能力较强,在商业银行信用风险计量领域具有广泛前景。

但也存在一些缺陷,如网络结构不固定,训练的复杂性和缺少解释能力。

章忠志、符林、唐焕文(2003)以大连市 36 家企业的财务数据和来自银行的企业信贷资料为基础,将企业分为违约(无法按时偿还贷款)和正常两类,选取5个财务指标作为输入量,建立BP三层神经网络模型计量商业银行信用风险,训练和预测结果较好,从测试结果看,判断准确率高达90%以上,说明了神经网络模型具有较好的特征抽取和知识发现能力。

陈诚高(2006)在硕士毕业论文中提出了按行业分类,对不同行业分别建立信用风险的神经网络模型。将企业细分为工业企业、商贸企业、建筑安装企业、公共事业等行业类别,以工业企业为例,再具体划分为大中型工业企业和小型工业企业两种评估模式,在每种模式下分别初始化和训练,结果显示,评估的可接受率高达85%以上,远远高于传统信用风险评估方法,说明以其较高准确性,基于神经网络的商业银行信用风险计量模型可以在贷款决策中发挥重大作用。

李萌和陈柳钦(2007)对以BP神经网络技术计量商业银行信用风险时模型的隐含层个数进行了讨论。他们选取某商业银行 218 家公司客户,用未按时偿还贷款的比率区分信用风险高低,对46 个指标进行主成分分析简化为 12 个,分别建立单隐层 BP 神经网络模型和双隐层BP 神经网络模型,结果显示双隐层模型误判比率并未低于单隐层模型,同时还需要更多的运行时间,从而证实了 LippmanRP 于 1987 年提出的定理“与一个隐含层相比,用两个隐含层的网络训练并无助于提高小规模网络预测的准确率”.同时,他们还发现单隐层模型预测准确率是63.6%,虽然有一定的自我学习、调整和风险识别能力,但稳定性和泛化能力还存在较大提高空间,具体应用时,要结合其他信用风险评估技术和手段。

高志(2007) 基于 SOM 神经网络建立商业银行信用风险计量模型。他以数据库中 164 家各行业上市公司财务数据为基础,以是否被特别处理来衡量信用风险,对初始的 9 项财务指标主成分分析得到 4项综合指标,建立 SOM 神经网络模型。测试结果显示,结合了主成分分析法的 SOM 神经网络模型不论在算法还是分类效果上都优于单纯BP 神经网络模型,同时也验证了神经网络应用于信用风险度量的可行性:神经网络方法具有较强的非线性映射能力,是一种非参数的、较为稳健的方法,具有较强的学习能力;神经网络存储结构是存储式的,网络中少量局部的缺损并不会造成网络瘫痪,容错能力强,显示出较强的鲁棒性。

(二)神经网络法模型的优化与改进研究。吴冲、吕静杰、潘启树、刘云焘(2004)提出了基于模糊理论的神经网络模型。首先利用 SPSS对数据进行处理,通过因子分析得到指标最少个数,将最初提出的 16项财务指标简化为 4 个解释因子,且具有较明显的经济含义。以其作为输入量,进行模糊化处理后,进行网络学习,从训练结果看,预测误差很小,取得了较为满意的结果。同时,模糊规则层克服了神经网络完全黑箱操作的缺点,可以由信用风险计量人员依据经验针对不同问题进行调节,说明模糊神经网络非常适合应用于商业银行信用风险的计量中。

张卫东、韩云昊、米阳(2006)提出了基于遗传逻辑算法和模糊算法的CA-BP 模糊神经网络的商业银行信用风险模型。他们认为单独的 BP 神经网络计量模型完全黑箱操作,存在产生局部极小的可能,如果将遗传算法、模糊算法和 BP 神经网络结合起来建立信用风险计量模型,可以发挥各自优势,具有更理想的效果。他们选取中国工商银行某支行的 100 个贷款实际样本,建立营运能力、偿债能力、盈利能力、贷款方式4个评价指标,利用Matlab实证分析,运行结果显示所建模型误差很小,比单独采用一种或两种方法准确性更高,也更快速。

吴冲、张晓东、田海霞、刘超宇(2009)提出用模糊神经网络来评估商业银行信用风险,由于信用分析人员可以根据实际经验调整模糊运算规则,可以在一定程度上解决神经网络黑箱操作的盲目性问题。

他们搜集中国工商银行某支行制造业短期贷款167个样本数据,通过因子分析将16 项指标简化为 4 个解释因子,建立模糊神经网络模型,训练结果较为满意,预测误差小,同时模糊规则层还可以根据具体情况进行调节,具有较强的准确性和可操作性。

宋丽华(2010)将 D-S 证据理论引入神经网络模型,将神经网络模型输出的归一化数据作为D-S证据理论中的基本概率分布,建立改进的神经网络与证据理论融合模型,得到的评估结果与实际客户的违约情况基本一致,给出较为精确的评价结果,优于单纯的神经网络评估模型。

宿玉海、彭雷、郭胜川(2012)基于BP神经网络信用风险计量模型计算过程中自身权值调整方式存在的缺陷,提出用 Adaboost 算法和遗传算法进行改进。通过对 200 家上市公司的财务指标进行考察,发现优化后系统总误差水平明显降低。但两种算法各自存在缺陷,因此他们建议实际应用过程中,根据需要处理客户数据量和紧急程度来选择不同算法对信用风险进行计量。

柳凌燕、王宪明、胡继成(2014)针对传统的 BP 神经网络在训练效果上依赖于初始值以及训练参数的设定,且具有收敛速度慢,易陷入局部极小值等缺点,设计了柯西变异和高斯变异的双变异算子加入到免疫规划算法中,并将改进后的免疫规划算法应用到神经网络的训练过程。他们选取国内 16 家上市银行相关指标数据作为样本,以《金融蓝皮书:中国商业银行竞争力报告》风险评估值为基础,建立改进的三层BP 神经网络模型,结果表明该模型收敛速度较快,而且预测准确度较高,证明了该融合免疫规划算法的BP 神经网络模型在信用风险计量上的有效性。

四、研究建议

经过 10 多年的发展,神经网络在我国商业银行信用风险计量领域的应用已较为成熟,神经网络特有的非线性映射能力和较强的鲁棒性使得模型预测准确快速,明显优于传统的线性判别方法,尤其是近几年来引入遗传算法和模糊理论等对神经网络模型进行优化后,其预测效率和可操作性大大提高,具有极其广阔的应用前景。但是,经过不断测试,发现该模型还存在着一些缺陷。

神经网络自身的缺陷限制了其在信用风险计量方面的应用。如神经网络具有一定的片面性和盲目性,训练是完全的黑箱操作,无法干预,许多专家经验派不上用场;人们普遍认为神经网络是不可解释的,用神经网络来进行信用评级时,无法说明训练后,各参数和阀值的经济含义,不具有说服性。

当前流行做法是将商业银行的信用风险转化为企业财务状况的判别问题,往往利用企业财务数据来衡量可能存在的信用风险,但影响企业信用风险的因素还有很多,为此建议将能反映公司管理水平的定性指标,比如公司股权结构、管理层素质和内部控制完善程度等纳入模型,从而更真实、更全面地计量信用风险,取得更好的评估效果。

主要参考文献:

[1]韩立群。人工神经网络[M].北京:北京邮电大学出版社,2006.

[2]覃光华。人工神经网络技术及其应用[D].四川:四川大学,2003.

[3]陈诚高。神经网络技术在商业银行信用风险评估系统中的应用研究[D].江苏:东南大学,2006.

[4]李萌,陈柳钦。基于 BP 神经网络的商业银行信用风险识别实证分析[J].南京社会科学,2007.1.

[5]高志。SOM 神经网络模型在商业银行信用风险评估中的应用研究[J].电脑知识与技术,2007.

[6]宋丽华。基于神经网络与证据理论的商业银行信用风险评估[D].黑龙江:哈尔滨工业大学,2010.

[7]翟万里。 基于人工神经网络的商业银行信用风险评估模型研究[D].湖南:长沙理工大学,2013.