一、引 言

股市是实体经济的晴雨表。金融市场从业人员普遍认为,宏观经济因素会对资产的价格和回报率产生重要影响。资产定价的中心任务是识别资产的风险定价因子。在金融理论经典的多因子资产定价模型中,Merton和 Breeden认为,任何影响未来消费和投资机会的变量都可以成为资产定价因子。显然,宏观经济的变化是整个股票市场中最重要的资产定价因子。

本文利用中国 A 股市场日度数据研究了宏观经济冲击对于股票收益率的影响,同时使用金融机构的预测数据计算了市场对未来宏观经济的预期,从而可以准确识别宏观经济冲击对股票收益率的影响。具体而言,本文的研究分如下两步进行:第一,使用机构预测数据度量市场对未来宏观经济的预期,并以此构建超预期的宏观经济冲击。本文使用 Fit表示在 t 期第 i 个宏观经济指标的预测值,Ait表示在 t 期第 i 个宏观经济指标的实际值,指标 i 超预期冲击定义为:Sit= Ait- Fit(1)本文一共构建了九个宏观经济指标: 国内生产总值 (GDP)、居民消费价格指数 (CPI)、生产者物价指数 (PPI)、固定资产投资 (Fixed)、社会 消 费 品 零 售 总 额 ( COS)、工 业 增 加 值(IND)、广义货币供应量 (M2)、国际贸易进口额 (Import) 和国际贸易出口额 (Export)。

第二,匹配宏观数据公布日期,设定建立在日度收益率之上的计量模型,检验宏观信息公布时股票市场对于超预期宏观经济冲击的反应。这样可以有效避免以往使用月度数据因包含信息过多而无法识别宏观经济冲击影响的问题。

二、文献回顾

在国外的相关研究中,现有的文献普遍都认可宏观经济冲击对股票收益率有十分显着的影响。例如,通过研究纽约交易所上市的股票收益率与宏观经济变量的关系,Chen 等认为,宏观经济变量诸如工业生产、可预期的与不可预期的通货膨胀率、期限息差 (长短期利率差)、信用息差 (高低级债券利差) 会通过未来股息和贴现率系统性地影响股票收益率。Dhakal 等(1993) 通过建立向量自回归模型,研究了货币供应、工业生产、三个月国库券利率 (TBR)、CPI 与美国的股票价格之间的相互关系,研究表明,货币供应量的变化会通过影响利率与通货膨胀率间接导致股价发生明显变化。Boyd 等研究了股票市场对于失业信息的反映情况,他们使用事件研究的方法研究了失业信息对美国标准普尔指数和债券市场的影响,并认为失业信息确实会对股票和债券市场产生影响。

而在中国国内的相关研究中,对于宏观经济变化如何影响股票市场研究的结论分歧较大。

一部分研究认为,股票市场变化能够反映宏观经济变化,股市是实体经济的晴雨表。例如,靳云汇和于存高通过将股票价格与中国工业生产指数回归分析发现,反应中国经济周期变化的中国工业生产指数滞后于 8 个月的沪市和深市股票价格指数,能够提前反映经济周期的变化,中国股票市场已经基本具备经济 “晴雨表”功能。余明桂等认为,货币供应量与股票收益率有正向显着关系。曾志坚和江洲认为,短期内股票价格指数受到通货膨胀、利率等因素的影响,工业增加值和货币供应量的变化对股票价格指数的影响较小。解洪涛和周少甫用贝叶斯向量自回归的方法研究了 1998—2007 年上证指数与六个宏观经济变量之间的关系,结果发现股票指数与工业增加值正相关,与 CPI 和利率负相关。

而另一部分研究认为,中国股市不能很好地反映宏观经济的变化,相比于国外市场,中国股市的投机氛围更浓。例如,钱小安以股票市场指数变化度量股票资产的整体价格变化,他认为资产价格与货币供应量之间没有显着的关系,并且相互关系的稳定性也很差,因此,股票市场不能很好地反映宏观经济。孙华妤和马跃运用动态滚动的方法研究了股票市场与货币政策的关系,他们的结论是货币数量对股票市场没有显着影响。李冻菊研究了股市与宏观经济之间的关系,认为中国股市不但不能成为经济发展的“晴雨表”,反而被称之为市场经济缺失问题的“晴雨表”。孙洪庆和邓瑛研究了中国股市和宏观经济之间的协整关系,他们发现中国股市与GDP 和投资之间完全没有协整关系,并检验了中国股市所谓的 “政策市”现象,他们认为中国金融市场反经济周期现象严重、股市投机色彩浓、与宏观经济相背离。李燕平和吕岩 (2010)运用向量自回归 VAR 方法研究了上海 A 股市场,结果发现宏观经济对股市的影响非常有限,市场本身的影响是主导股市走势的主要因素。

笔者认为,研究方法是造成国内研究结论不一致的重要原因之一。目前国内研究宏观经济与股票市场关系的方法概括起来包含如下两点:

第一,不考虑市场的预期或者使用统计方法计算市场预期。金融市场显然会对未来的预期提前反应,不考虑市场对未来宏观经济的预期很可能导致无法发现市场在宏观经济数据发布之后有没有进一步的反映,因为这些信息已经在事前有了反映。在实证研究中,如果简单使用实际宏观经济数据而非超预期宏观经济数据则明显违背了最基本的金融学原理。另外,如何度量市场对宏观经济的预期是实证研究中的一大难点。国内的相关研究一般使用统计方法来度量市场预期。其中,最 常 见 的 是 使 用 向 量 自 回 归 ( VectorAutoregression,简称 VAR) 方法计算回归的残差值度量超预期宏观经济冲击。但是,使用如VAR 等统计方法计算市场预期的做法,由于模型假设的不同会造成结果很大不同,因此,很可能造成结论出入很大,这也是造成不同研究结果大相径庭的主要原因。

第二,使用月度数据作为研究的样本观测值。一般来说,宏观经济数据公布的最小时间周期是月度,因此,绝大多数文献采用月度数据作为基本的样本观测值。然而,月度数据中包含了大量的宏观经济以外的信息,这使得研究者很难从中准确识别出宏观经济信息的作用。

本文试图解决上述两大问题。在本文的研究中,我们使用金融机构的预测数据而非统计方法计算市场对未来宏观经济的预期。同时,本文使用日度而非月度数据来检验市场对宏观经济冲击的反映,这样可以较为准确地识别出宏观经济因素的影响。

三、研究设计

1. 计量模型设定

本文首先研究了宏观经济数据公布时,宏观经济冲击对于市场整体收益率的影响,不同于以往的多数研究,本文的计量模型是基于日度数据设定的。

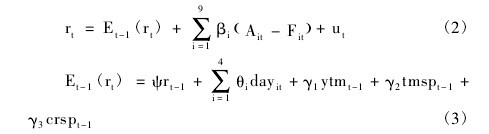

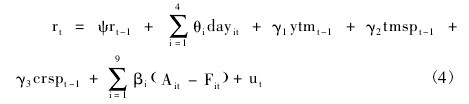

本文构建了如下的计量模型:【公式】

其中,rt表示在 t 期的股票收益率,本文将分别考虑上海 A 股、深圳 A 股和创业板市场。

在回归方程中,本文的一日样本记录是特定市场当天的收益率。

在方程 (2) 中,Et - 1(rt) 表示在 t -1 期时t 期股票收益率的期望值。Ait和 Fit分别表示本文所采用的九个宏观经济变量的实际值和预期值。

九个 宏 观 经 济 变 量 分 别 为: 国 内 生 产 总 值(GDP)、居民消费价格指数 (CPI)、生产者物价指数 (PPI)、固定资产投资 (Fixed)、社会消费品零售总额 (COS)、工业增加值 (IND)、广义 货 币 供 应 量 ( M2 )、 国 际 贸 易 进 口 额(Import) 和国际贸易出口额 (Export)。Ait- Fit表示市场没有预期到的宏观经济冲击。因此,βi分别度量了不同宏观经济变量冲击对于当日股票收益率的影响,这是本文所重点关心的结果。对于当日没有宏观经济数据公布的交易日,Ait和Fit均取值为零,自然其差也是零,表示该交易日没有宏观经济方面的冲击发生。

方程 (3) 是期望收益率决定方程。参照国际 相 关 研 究 的 模 型, 如 Flannery 和Protopapadakis的设定,本文设定期望收益率影响因子的第一项是前一期的收益率,即 rt - 1。

从时间序列上来说,这样的计量模型设定意味着本文假设期望收益率服从一个 AR (1) 的过程。

此外,很多研究发现某些变量会系统性地影响股票收益率,本文将这些变量作为控制变量进行考虑。dayit是一组日期虚拟变量,分别表示星期一至星期五。在回归方程中,本文将星期三作为基准日予以省略。Gibbons 和 Hess,以及French 和 Roll (1986 ) 都认为股票市场存在周内效应 (Day of The Week Effect) 异象。所谓周内效应异象是指,在一周内某些天的收益率显着高于或者低于其他时间,海外市场发现星期一的收益率显着偏低而星期五的收益率显着偏高。史代敏以及赵留彦和王一鸣都认为中国股票市场在不同程度上存在周内效应。同时,本文控制了如 Fama 和 French的文献中用来预测期望收益率的常见变量,即方程 (3) 中使用的一系列变量,具体包括,ytmt - 1是在 t -1 期的一年期国债到期收益率。tmspt - 1是 t - 1 期利率期限结构变量,本文使用十年期国债到期收益率减去一年期国债到期收益率。crspt - 1是 t -1 期信用利差变量,本文使用 AA - 级企业债券到期收益率减去 AAA 级企业债券到期收益率度量。所有债券到期收益率数据来自中央国债登记结算有限责任公司。

将方程 (3) 带入方程 (2) 就可以得到:【公式1】

方程 (4) 是本文将要估计的主要方程。系数βi度量预期以外的宏观经济冲击是否会对股票市场收益率造成影响,哪些宏观冲击会有显着的影响以及影响的方向和程度。

2. 数据来源

本文选用的宏观经济预测数据来自万得(Wind) 金融证券数据库。Wind 的宏观预测数据是根据各家券商研究机构公布的研究报告中得来。数据库中的宏观经济预测数据始自 2008 年2 月。宏观经济预测数据一般在宏观实际数据公布之前一周至两周发布。

宏观 经 济 预 测 数 据 包 括 国 内 生 产 总 值(GDP)、居民消费价格指数 (CPI)、生产者物价指数 (PPI)、固定资产投资 (Fixed)、社会消费品零售总额 (COS)、工业增加值 (IND)、广义 货 币 供 应 量 ( M2 )、 国 际 贸 易 进 口 额(Import) 和国际贸易出口额 (Export) 等九项。

基于数据,本文将使用这九个宏观经济指标来度量宏观经济冲击对资本市场的影响。这九个指标包含了宏观经济运行中生产、货币、物价、进出口、消费和投资等最重要的各个方面,因此,本文认为使用这九个指标能够很好地把握整体宏观经济 对 资 本 市 场 的 影 响,而 不 会 造 成 很 大的遗漏。

为了使宏观经济预测数据与宏观经济实际数据统计口径保持一致,本文将相关指标的度量单位调整成统一口径。具体而言,本文九个宏观经济指标的统计单位分别为:

(1) 国内生产总值 (GDP): 累计同比增长速度 (%) 与上一年同期相比。

(2) 居民消费价格指数 (CPI): 当月同比增长速度 (%) 与上一年同月相比。

(3) 生产者物价指数 (PPI): 当月同比增长速度 (%) 与上一年同月相比。

(4) 工业增加值 (IND): 当月同比增长速度 (%) 与上一年同月相比。

(5) 固定资产投资 (Fixed): 累计同比增长速度 (%) 与上一年同期相比。

(6) 社会消费品零售总额 (COS): 累计同比增长速度 (%) 与上一年同期相比。

(7) 国际贸易进口额 (Import): 当月同比增长速度 (%) 与上一年同月相比。

(8) 国际贸易出口额 (Export): 当月同比增长速度 (%) 与上一年同月相比。

(9) 广义货币供应量 (M2): 累计同比增长速度 (%) 与上一年同期相比。

任何使用经济预测数据的研究者首先必须确保预测数据在整个样本期内是否是实际数据的无偏 (Unbiased) 估计。根据理性预期假说,经济主体可能会对未来经济运行情况产生暂时性预期偏差,但不会产生系统性的偏差。如果预测数据与实际数据有很大的系统性偏差,那么预测数据本身的质量是否可靠就很值得怀疑。为此,本文检验了预测数据与实际数据是否存在系统性的偏差。如表 1 的结果所示,所有的 p 值都无法拒绝原假设 (原假设是预测均值 = 实际均值),换言之。本文使用的机构数据是无偏的、可用的。【表1】

股票市场收益率是本文使用的最重要的金融市场变量。本文的股票收益率数据来自国泰安(CSAMR) 金融数据库。除此以外,本文使用的变量还包括股票市场交易量、国债到期收益率、利率期限结构信用利差等。股票市场交易量包括市场成交量 (股数) 和成交金额两种度量方式。

利率期限结构变量,本文使用十年期国债到期收益率减去一年期国债到期收益率。信用利差变量,本文使用 AA - 级企业债券到期收益率减去AAA 级企业债券到期收益率度量。所有债券到期收益率数据来自中央国债登记结算有限责任公司。

四、实证结果

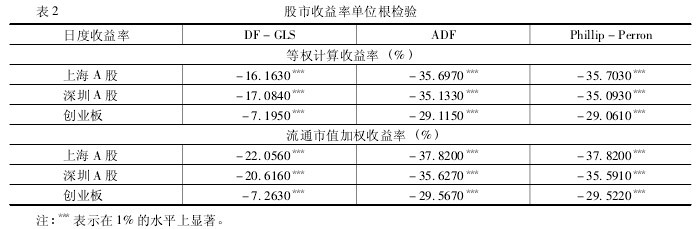

1. 收益率单位根检验

表 2 报告了上海 A 股、深圳 A 股和创业板市场日度收益率利用上述三种方法进行单位根检验的结果,本文分别对等权平均计算的收益率和流通市值加权平均计算的收益率进行了单位根检验。如果收益率的时间序列存在单位根,则有必要对其进行差分处理。DF - GLS、ADF 检验和Phillip - Perron 单位根检验三种方法的原假设均为时间序列存在一个单位根。从结果中我们发现,在三种检验方法下,上海 A 股、深圳 A 股和创业板市场日度收益率无论是等权平均还是流通市值平均均显着地拒绝了原假设,即收益率不存在单位根问题。因此,在后续的计量分析中,本文可以直接使用日度收益率数据。【表2】

在后续部分,本文的基本结果是基于等权平均市场收益率完成的。同时,笔者也尝试了使用流通市值加权平均收益率作为因变量,改变收益率的权数不会影响本文的基本结果。

2. 上海 A 股市场

表 3 报告了上海 A 股市场方程的估计结果。

从第 (1) 列到第 (5) 列我们依次加入了不同的控制变量。在第 (1) 列,除九个宏观经济变量的超预期冲击外,回归方程中只加入了收益率本身的滞后项。在九个宏观经济冲击中,生产者物价指数 (PPI) 和工业增加值 (IND) 的超预期冲击对股市收益率具有显着影响。其中,工业增加值 (IND) 的超预期增加会使得股票收益率显着增加,而生产者物价指数 (PPI) 的超预期增加则会使得股票收益率有显着减少。而国内生产总值 (GDP)、居民消费价格指数 (CPI)、固定资产投资 (Fixed)、社会消费品零售总额(COS)、广义货币供应量 (M2)、国际贸易进口额 (Import) 和国际贸易出口额 (Export) 的超预期冲击对股票收益率没有显着影响。

在第 (2) 列中,回归方程中加入了周内效应的控制,本文以星期三为基准日期,四个虚拟变量分别代表星期一、星期二、星期四和星期五。第 (2) 列的结果基本和第 (1) 列保持一致,在九个宏观经济冲击中,只有生产者物价指数 (PPI) 和工业增加值 (IND) 这两个变量的超预期冲击对股市收益率具有显着影响。同时,我们也发现周内效应在我们的样本期内显着存在。相比于星期三,交易日为星期二和星期四的日度收益率显着为负。而且,周内效应的方向、显着程度甚至是影响程度在第 (3) 列至第 (5)列不同的模型设定中都表现出非常稳健。

在第 (3) — (5) 列中,我们依次加入了另外三个文献中经常使用的控制变量,一年期国债到期收益率、利率期限结构和信用利差的滞后项。结果发现,第 (1) 列和第 (2) 列的结果没有太大改变。宏观经济变量中,表现出对股票收益率有显着影响的依然是生产者物价指数(PPI) 和工业增加值 (IND) 这两个变量。从影响的程度来看,以第 (5) 列为例,实际生产者物价指数 (PPI) 如果超过市场预期 1%,则会使当日股票收益率降低 1. 27%。而工业增加值(IND) 如果高于市场预期 1%,则会增加股票收益率约 0. 24%。【表3】

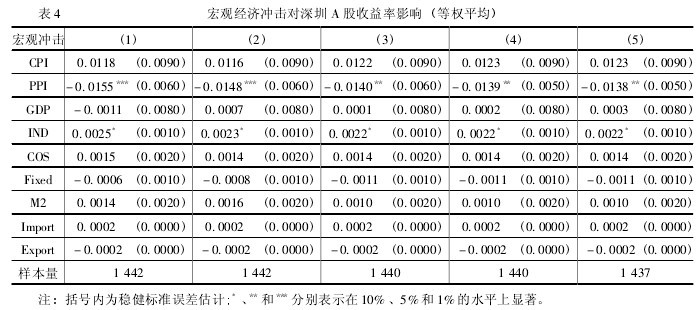

3. 深圳 A 股市场

表 4 报告了深圳 A 股市场使用方程估计的结果。表 4 的结构与表 3 是一致的,从第 (1)列至第 (5) 列我们依次加入了不同的控制变量。表 4 的结果与表 3 的结果基本是完全一致的。在九个宏观经济冲击变量中,只有生产者物价指数 (PPI) 和工业增加值 (IND) 这两个变量的超预期冲击会对股票收益率有显着影响,而其他七个变量都不显着。从冲击影响的程度来看,以表 4 的第 (5) 列为例,在深圳 A 股市场生产者物价指数 (PPI) 与股票收益率呈现出负向显着关系,实际数据每超出预期数据 1% 会使得股票收益率下降 1. 38%。工业增加值 (IND)与股票收益率呈现出正向显着关系,实际数据每超出预期数据 1%,会使得日度股票收益率增加 0. 22%。

综合表 3 和表 4 的结果来,宏观经济冲击对于上海 A 股市场和深圳 A 股市场影响的方向和程度是一致的。在上海和深圳这两个主板市场中,市场会对生产者物价指数 (PPI) 和工业增加值 (IND) 这两个宏观经济变量的超预期变化做出显着反应。其中,生产者物价指数 (PPI)与股票收益率负向相关而工业增加值 (IND) 与股票收益率正向相关。从冲击造成的影响程度来看,两个市场差距也不大。而对于国内生产总值(GDP)、居民消费价格指数 (CPI)、固定资产投资 (Fixed)、社会消费品零售总额 (COS)、广义货币供应量 ( M2) 和国际贸易进口额(Import) 和国际贸易出口额 (Export) 的超预期冲击,无论上海还是深圳,市场都没有显着的反映。【表4】

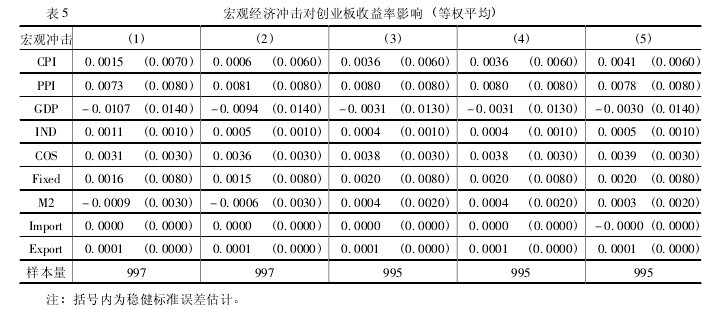

4. 创业板市场

表 5 报告了宏观经济冲击对创业板市场收益率影响。表 5 的结构与表 3 和表 4 相同,从第(1) 列至第 (5) 列我们依次加入了不同的控制变量。然而,结果与表 3 和表 4 完全不同。在创业板市场,九个宏观经济变量的超预期冲击对股票收益率都没有显着的影响。而且,即使不考虑估计的统计显着性,相比于上海和深圳主板市场,宏观经济冲击对创业板市场股票收益率影响的系数也小了很多。在相关的控制变量中,创业板市场也表现出显着的周内效应,相比于星期三,交易日为星期二和星期四的日度收益率显着为负。

从表 5 的结果中我们可以看出,宏观经济冲击对于创业板市场收益率没有显着的影响。换句话说,创业板市场股价的走势并不是宏观经济的反映。这在一定程度上是由于创业板本身的特性所决定的,创业板市场往往比主板市场具有更强的投机性。由于中国创业板市场开始的时间还不长,目前学术上对创业板市场的研究还不多。但关于海外市场的研究也发现资产价格会受到投机行为的明显影响,例如,李云鹤和李湛 (2009)基于美国数据的研究认为,在创业资本市场上存在很明显的羊群效应行为 (Herding Behavior),从而助推了资产的价格泡沫。【表5】

五、结 语

宏观经济与股票市场的关系具有很强的理论和实践意义。在理论层面上,对风险的定价是金融学的核心议题之一,通过投资组合可以消除资产的个体风险但无法消除系统性风险,而宏观经济变量是影响系统性风险的最重要因素。在实践层面上,从宏观经济变量的角度去认识股票市场的整体收益率可以提高投资的绩效。

研究结果发现在上海 A 股市场和深圳 A 股市场,宏观经济的超预期冲击会对股票市场的收益率产生显着影响。具体而言,工业增加值的超预期冲击会对市场收益率产生显着的正向影响,而生产者物价指数的超预期冲击会对收益率有显着的负向影响。在创业板市场中,所有宏观经济变量的超预期冲击对收益率均没有显着影响。

股票投资是投资者通过购买股票以获得一定预期收益的投资。企业是股票投资的基础,股票投资的收益最终来源于企业的净收益,如果没有企业的净收益作为支撑,股票投资收益只能是空中楼阁,是一种泡沫收益,而投资者进行股票投资也是企业获取资金的一种手段和方...

暴跌之后往往盈利机会较多……中小投资者在股票市场中有无数次亏损的惨痛经历与深刻教训。因此研究上证A股指数与个股之间涨跌幅关系与其中的概率问题有一定的现实意义,为中小投资者提供一种合适的概率投资策略。...

经过两地多年的论证、商谈,沪港通于2014年取得了重大进展。随着两地证券交易所在2014年9月4日正式签署《四方协议》,沪港通已全面驶入快车道,为项目最后顺利实施奠定了坚实的基...

一、引言工业革命以来,人类社会发生了翻天覆地的变化,人们在创造出大量物质财富的同时,也导致了一个重大的环境问题----全球气候变暖。研究表明,导致气候变暖的罪魁祸首是人们在经济活动中大量排放的温室气体----二氧化碳。因此,要从根本上解决气候变化...

股神巴菲特说过,要想获得高投资回报,一定要学会读财报。股票投资离不开财务分析,作为外部投资者能够获取的重要财务分析信息就是公司定期、不定期发布的财务报告。财务报告的组成主要包括:资产负债表、利润表、现金流量表、所有者权益变动表,以及会计报...

随着现代经济的高速发展,股票投资是一种获得资金的众多途径中之一,但是在投资的同时,也存在着一定的风险。所以,在股票投资方面,要对其投资做出分析。同时,也要对一些股票知识有一定的了解,在股票投资方面,尽可能地把它当作是一种娱乐或者挣钱的途径...

浙江苏泊尔股份有限公司是一家主要从事厨房炊具和厨卫小家电、大家电、健康家电的研发、制造和销售的企业,是国内炊具行业第一家上市的企业和省级高新技术企业(股票代码002032)。...

十八届三中全会指出,要健全多层次资本市场体系,推进股票发行注册制改革使证券发行制度改革再次成为国内证券市场研究领域的热门话题。事实上,中国股票发行制度由核准制向注册制改革已成为一种历史必然趋势,未来注册制改革将成为中国新兴+转轨发展期,资本...

股票发行制度是整个股票市场制度建设中最基础的环节之一,其作用机理是通过制度的激励与约束,明确发行市场主体间的责权关系,强化竞争机制,对资本有效配置和保护投资者利益有重要影响。不断推进发行制度的市场化改革,既是深化我国经济体制改革的必然要求...

天下熙熙皆为利来,天下攘攘皆为利往。因为利润获取看似便捷,炒股成为了中国十大经济热词。而在这场没有硝烟的战争中,利润就像鬼,大多数散户只听过没摸过,不说只听过没见过是因为散户大都有过浮盈,只是没有落袋为安。下半年随着股市不断突破各种均线,...