一、引言

蒙代尔-弗莱明模型(Mundell-Fleming model,以下简称M-F模型)是在IS-LM模型基础上加入国际收支平衡线(BP线)发展而成的,该模型认为:在利率(r)和收入(y)坐标系中“国际收支平衡线的斜率为正,因为利率的上升改善国际收支(通过吸引资本流入),而货币收入增加会恶化国际收支(通过恶化贸易收支)”,而在汇率(S:本文均采用直接标价法)和收入(y)坐标系中“国际收支平衡线的斜率同样为正,因为外汇价格的上升改善国际收支,而收入提高会恶化国际收支,所以要让国际收支保持不变,外汇价格上升必须伴随着产出提高”。其含义是,产出的提高必须伴随本国货币贬值才能维持本国国际收支的平衡。但从中国实际情况看,自1994年进入市场经济以来,进口关税不断下降、经济高速增长,利率不断下降,但是国际收支却持续顺差,并且顺差额呈现逐年扩大趋势。人民币汇率始终保持稳中有升,外汇储备大幅度增加,这些显然有悖于M-F模型的前提条件。

中国的BP线斜率是否为正?也即经济增长对汇率的作用机理是什么?国内外学术界对此问题的回答一直存在两种相反的观点,一种认为随着一个国家经济增长,其货币价值会得到提升,因而经济增长会导致该国货币对外升值,如购买力平价学说、汇率货币模型和巴拉萨-萨缪尔森效应;而另一种观点则认为经济增长会使进口增加,经常账户恶化从而导致该国货币对外贬值,如凯恩斯对外贸易乘数理论和M-F模型。

我们认为斜率为正的国际收支平衡线(BP线)只可能在很短的时间内和中国实际相符合,但目前学者们在运用M-F模型分析中国现实问题时,并没有将该模型的运用范围限定于很短时间;而且宏观经济政策的效果都存在时滞,若仅在很短的时间内和中国实际相符合,则M-F模型作为一个宏观经济政策分析工具,就失去了意义,因此我们需要对M-F模型进行修正。在2006年,我们已对中国的BP线进行了较为详细的研究(见参考文献[2]、[3]和[4]),认为中国的BP线斜率应该为负,并运用几何模型对中国的BP线进行了推导。下面我们将运用修正后的M-F模型(在M-F模型中,我们称BP线斜率为负为修正后的M-F模型,BP线斜率为正为传统的M-F模型)研究人民币汇率制度的选择。

二、开放经济条件下人民币汇率制度的选择

随着2005年中国汇率制度的重大变革以及进一步放开对金融和资本账户的管制,各种冲击对中国经济的影响也将发生深刻变化。本节将运用修正后的M-F模型分析在开放经济条件下,中国经济在面对各种冲击时,不同的汇率制度对中国经济的影响。

已有部分学者运用传统的M-F模型分析了人民币汇率制度的选择,例如孙华妤通过对M-F模型和多恩布什汇率超调模型的分析,揭示一国货币金融制度选择不是面临货币政策独立性、汇率稳定与完全的资本流动的“三难选择”,认为只要是面对开放经济,就会有货币政策独立性的缺失的“开放经济两难选择”,所以货币政策独立性不能作为汇率制度选择的参照标准。而应该考虑在相当长的历史时期中,实行固定汇率制度还是浮动汇率制度更有利于经济的持续增长。赵庆明运用传统的M-F模型分别讨论了中国经济在面临实际冲击和金融冲击时固定汇率制度和浮动汇率制度的优劣,认为:在资本流动管制较严格时,中国实行固定汇率制度更有利于产出的稳定;在资本项目可兑换时,中国实行浮动汇率制度更有利于产出的稳定。所以,固定汇率制度与资本项目管制是合理搭配,浮动汇率制度与资本项目可兑换是合理搭配。

下面我们将运用修正后的M-F模型重新审视人民币汇率制度的选择。

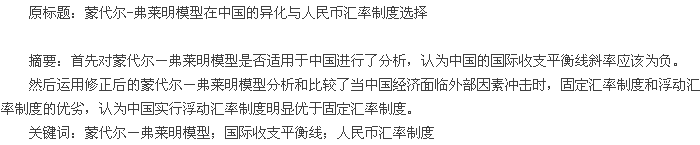

1.对资本流动管制较严格时,中国汇率制度的选择如图1所示,假设中国最初经济在A点达到内外均衡,若采取较严格的资本管理体制,则BP线较为陡直。下面分析不同汇率制度下,实际冲击和金融冲击对本国产出水平的影响。

(1)实际冲击对中国经济的影响 一是采取固定汇率制度。假设中国面临实际冲击(如图1所示),例如:净出口突然减少,将会使IS0曲线向左移至IS1,与LM0线交于S点。中国经济在S点实现内部均衡,但由于S点位于BP0线下方,因此,本国国际收支表现为逆差。在固定汇率制度下,为了维持汇率稳定,央行将在外汇市场上抛出外币、购入本币,本国货币供应量随之减少,LM0线左移至LM1,中国经济内部均衡点移至B点。由于是固定汇率制度,所以BP线不会发生移动,中国经济无法达到外部均衡,内外均衡不可调和。此时国内产出水平为Y1,也即受到外部冲击的影响,均衡产出水平将会大幅下降。

二是采取浮动汇率制度。同上面分析,净出口的突然减少,使得IS0线向左平移至IS1,与LM0线相交于S点(如图1所示),此时,中国国际收支出现逆差。但由于采用浮动汇率制度,央行在货币市场上不进行干预,本国货币供应量保持稳定,所以LM0线不变,本币将自动贬值,这会导致BP0线将逐步向左平移至BP1,同时,本币贬值有利于促进出口,抑制进口,从而使得IS1线逐步移至IS2。中国经济在C点同时实现内外均衡,此时的均衡产出水平为Y2,产出减少幅度比实行固定汇率制度时的均衡产出水平(Y1)要小。比较可得,在资本项目管制较严格情况下,若发生实际冲击,中国实行浮动汇率制度优于固定汇率制度。

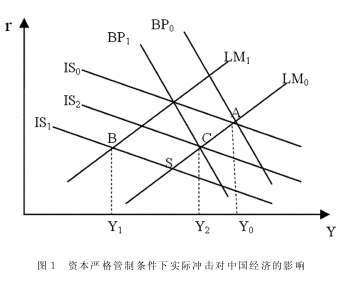

(2)金融冲击对中国经济的影响如图2所示,假定中国遇到某种突然的金融冲击,不妨设发生了突然的资本外逃,资本外逃使得本国净资本流出增加,即需要更高的利率才能使本国净资本流出维持原状,这将导致BP0曲线立刻向右移到BP1位置,下面分析不同的汇率制度对产出的影响。

一是采用固定汇率制度。设经济初始状态是处于内外同时均衡的A点,在固定汇率制度下,资本外逃将使国际收支出现逆差,为了维持汇率的稳定,央行必须抛出外币,回收本币,导致本国货币供应量将自动减少,即LM0线左移至LM1(如图2所示);同时,资本外逃也会导致国内投资减少,使IS0曲线向左移动到IS1,中国经济在B点达到内部均衡,但是无法达到外部均衡,内外均衡无法调和。此时,国内均衡产出水平为Y1,与金融冲击以前相比,国内产出水平大幅下降。

二是采用浮动汇率制度。同上面分析,资本外逃导致BP0曲线立刻右移到BP1位置(如图2所示),同时,国内投资减少,导致IS0线向左移至IS1。但由于采取的是浮动汇率制度,央行不干预外汇市场,所以货币供应量保持稳定,LM0线不变动,并且本国货币将贬值,会导致BP1线逐步回移至BP0。本币贬值有利于净出口增加,使IS1线逐步向右移动,即IS1曲线逐步右移回至IS0,最终中国在A点同时达到内外均衡,此时的均衡产出水平回到Y0,也即中国产出水平将逐步恢复到原来水平。

比较可得,在面对金融冲击时,中国采取浮动汇率制度更有利于本国经济的发展。

通过以上的对比分析,我们可得:在资本项目管制严格的情况下,固定汇率制度存在明显的缺陷,无法同时达到内外均衡;选择浮动汇率制度,在面对各种冲击时都可以通过汇率的自我调节达到内外均衡,较固定汇率制度更有利于实体经济的发展。

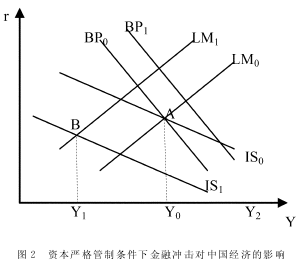

2.资本项目可兑换后,中国汇率制度的选择如图3所示,设经济初始状态是处于内外同时均衡的A点,若中国资本项目实现了可兑换,即资本流动更加灵活,则BP曲线应该较为平坦,因此,可以假设中国经济均衡的利率水平与国际市场利率水平相同,本国利率的波动会导致资本流动的迅速变化。下面分析不同汇率制度下,实际冲击和金融冲击对中国产出水平的影响。

(1)实际冲击对中国经济的影响现假设中国突然遭到某种实际冲击,例如,净出口突然下降,这将通过乘数效应使IS0曲线左移,此时不同的汇率制度对产出将产生不同的影响。

一是采用固定汇率制度。实际冲击使得IS0曲线向左移至IS1,与LM0曲线交于S点,S点在BP线下方,本国国际收支表现为逆差。在固定汇率制度下,为了维持汇率稳定,央行将抛出外币、购入本币,本国货币供应量随之减少,LM0线左移至LM1。中国经济在B点达到内部均衡,但是无法达到外部均衡,内外均衡无法调和。此时本国的均衡产出水平为Y1,产出比冲击前大幅度减少。

二是采用浮动汇率制度。同上面分析,实际冲击使得IS0曲线向左移动到IS1,与LM0曲线相交于S点,此时,国内市场达到均衡,但是国际收支出现不平衡,表现为逆差。但由于采取的是浮动汇率制度,央行不干预外汇市场,所以货币供应量保持稳定,LM0线不变动,并且本国币将贬值,BP0线向左下方移动到BP1(如图3所示)。本币贬值将使净出口增加,经常项目下国际收支得到改善,IS1曲线逐渐向右移动至IS2。中国经济在C点达到新的内外均衡,国内均衡产出水平为Y2,产出减少幅度比实行固定汇率制度时的均衡产出水平(Y1)要小。由以上比较可以看出,在资本项目可兑换后,若发生实际冲击,中国采取浮动汇率制度的表现要优于实行固定汇率制度。

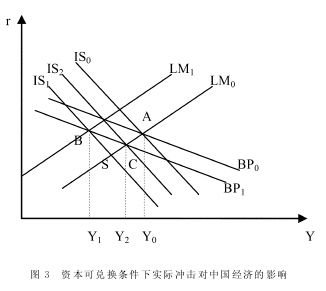

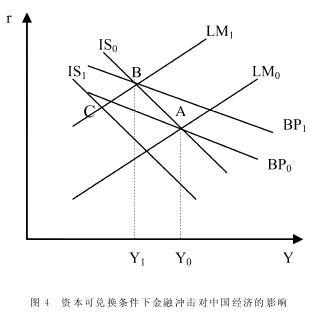

(2)金融冲击对中国经济的影响假定开放经济遭到某种突然性的金融冲击(如图4所示),例如,发生了突然的资本外逃,这将导致BP0曲线立刻右移到BP1位置。下面分析不同汇率制度下,金融冲击对本国产出水平的影响。

一是采用固定汇率制度。在固定汇率制度下,资本外逃将使中国国际收支中资本账户出现逆差。为维持汇率稳定,央行必须抛出外币,回收本币,导致货币供应量将自动减少,即LM0曲线左移至LM1,使利率上升。由于在资本项目可兑换条件下,金融市场上利率及资金流动的调整是极其迅速的,利率上升,会使得资本回流中国,使得中国资本账户迅速得到改善、恢复平衡。由于资本账户从出现逆差到恢复平衡所需时间较短,所以,此时的资本外逃对经常账户基本不产生影响,我们可以假定此时IS0线不发生变动。中国在B点同时达到内外均衡,此时的均衡产出水平为Y1,本国产出水平下降。

二是采用浮动汇率制度。资本外逃将使中国的国际收支出现逆差,投资减少,IS0线向左移至IS1,但由于央行不干预外汇市场,货币供应量保持稳定,所以在浮动汇率制度下LM0线不变动,同时本国货币贬值,BP1曲线向左下方移动,回到BP0位置。同时,货币贬值有利于本国净出口增加,进而通过乘数效应使得产出增加,经常账户得到改善,即IS1线又逐步右移至IS0。中国经济在A点重新达到内外均衡,此时的均衡产出水平仍为Y0。

综合以上分析可以看出,在资本项目可兑换之后,无论是面对实际冲击、还是金融冲击,实行浮动汇率制度比实行固定汇率制度更有利于本国经济的稳定。

三、小结

本文首先对蒙代尔-弗莱明模型是否适用于中国进行了分析,认为中国的国际收支平衡线斜率应该为负。然后运用修正后的M-F模型分析和比较了当中国经济面临外部因素冲击时,固定汇率制度和浮动汇率制度的优劣,认为中国无论是在资本流动管制较严格时还是在资本项目可兑换时,实行浮动汇率制度明显优于固定汇率制度。此结论与运用传统的蒙代尔-弗莱明模型分析所得出的结论存在明显差异:运用传统的M-F模型分析得出的结论是:在资本流动管制较严格时,固定汇率制度优于浮动汇率制度;在资本项目可兑换时,浮动汇率制度优于固定汇率制度。

由于1994年中国进入市场经济以来,始终实行的是固定汇率制度(1994-2005年是“盯住美元”的固定汇率制度,2005-2013年是“软盯住美元”的固定汇率制度,相对于“盯住美元”汇率制度而言,“软盯住美元”汇率制度允许人民币汇率有一定幅度的浮动),所以对本文研究所得出的结论,目前难以进行较全面和科学的实证检验,我们只能进行一些简单的比较分析。

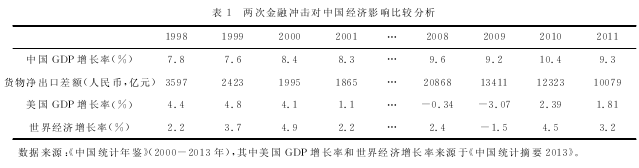

1994年以来,中国经济遭遇到两次较大的外部冲击,即1997年爆发的亚洲金融危机和2007年爆发的美国次债危机,这两次外部冲击都使中国的外贸净出口大幅度减少,1998-2001年期间,中国的货物净出口减少了48%;2008-2011年期间,中国的货物净出口减少了52%(见表1)。虽然在1998-2001年期间美国经济和世界经济都保持了较高的增长(美国经济年平均增长率为3.6%,世界经济年平均增长率为3.25%),但由于中国在此期间实行的是“盯住美元”的汇率制度,导致中国经济增长率较低(年平均只有8.1%)。而在2008-2011年期间,美国经济和世界经济增长率较低(美国经济年平均增长率为0.2%,世界经济年平均增长率为2.2%),但由于中国在此期间实行的是“软盯住美元”的汇率制度,中国经济仍然保持了较高的增长率(年平均为9.6%)。这在一定程度上验证了本文的结论,即实行浮动汇率制度优于固定汇率制度。

运用传统的M-F模型分析得出的结论是:在资本流动管制较严格时,中国实行固定汇率制度更有利于产出的稳定。但是,在1998-2001年期间,中国对资本流动管制较严格,且并实行的是“盯住美元”的固定汇率制度,然而经济增长率却大幅度下降,这一事实也说明运用传统的M-F模型分析得出的结论是不符合中国现实的。

参考文献:

[1] 蒙代尔.蒙代尔经济学文集:第三卷[M].北京:中国金融出版社,2003:41-111.

[2] 吴骏,周永务,王俊峰.对蒙代尔-弗莱明模型修正[J].数量经济技术经济研究,2006,(6):116-121.

[3] 吴骏,杨善林.动态购买力平价理论与方法[M].合肥:合肥工业大学出版社,2009.

[4] 吴骏,齐繁荣,余燕.开放经济条件下中国宏观经济模型再研究[J].合肥工业大学学报(社科版),2009,(1):72-75.

[5] 孙华妤.“不可能三角”不能作为中国汇率制度选择的依据[J].国际金融研究,2004,(8):11-16.

[6] 赵庆明.人民币资本项目可兑换及国际化研究[M].北京:中国金融出版社,2005.