一、前言

十八大报告指出,经济发展更多依靠现代服务业和战略性新兴产业带动、更多依靠科技进步,不断增强长期发展后劲,我国要牢牢把握发展实体经济这一坚实基础,推动战略性新兴产业,加快传统产业转型升级。因此,作为促进经济增长的重要支柱,我国正加强对战略性新兴产业的扶持力度,同时根据我国的基本国情提出相应的金融支持政策,金融的介入是推动战略性新兴产业发展的主要力量。然而,战略性新兴产业融资难的问题也随之而来。因此,立足于产业投资基金支持战略性新兴产业的发展,通过产业投资基金的专业化管理优势与战略性新兴产业的资源优势相结合,不仅仅是金融支持方面的创新,也是促进我国经济发展的不竭动力。

二、战略性新兴产业概念界定

(一)战略性新兴产业的概念

2009 年 9 月,温家宝总理首次提出战略性新兴产业这一概念,同年召开三次战略性新兴产业发展座谈会,温家宝强调,发展战略性新兴产业要着眼于长远水平的重大战略选择,要以国际视野和战略思维来选择和发展战略性新兴产业。因此,战略性新兴产业是建立在科学技术基础上,代表科技和产业发展的新方向,结合新能源的发展,并对经济发展发挥重要驱动作用的引导产业。

战略性新兴产业是战略产业和新兴产业的交集。因此,战略性新兴产业包含战略产业和新兴产业两个概念。

战略产业是指一个国家为实现产业结构的高级化目标所选定的对于国民经济的发展所具有重要意义的产业,是各个国家根据不同的经济技术发展水平以及对未来本国经济技术发展趋势的预见所确定的,包括先导产业、主导产业和支柱产业。新兴产业是指随着生产水平的提高和科技的发展而出现的新产业。

(二)战略性新兴产业融资的特点

1.战略性新兴产业融资的资金需求大。战略性新兴产业是推动我国经济技术发展的重要决定力量,我国政府必然会加大资金支持。从另一角度来看,战略性新兴产业是先导产业,在初创时期就具有较大的规模,也需要有大量的前期资金投入。因此,产业投资基金对于战略性新兴产业的金融支持满足这一条件。

2.战略性新兴产业的融资风险高。战略性新兴产业多数是从技术创新阶段开始发展的,而后期的技术支持就具有很大的不确定性,一旦技术支持断裂,产业就将面临前景不明朗、甚至负收益的尴尬局面。而产业投资基金具有专业的管理人员进行投资和管理,这在很大程度上降低了融资的风险。

三、产业投资基金的作用机理

科学的运作机制是我国产业投资基金发展的制度保证。产业投资基金的运行机制可分为基金的设立和基金的运作。

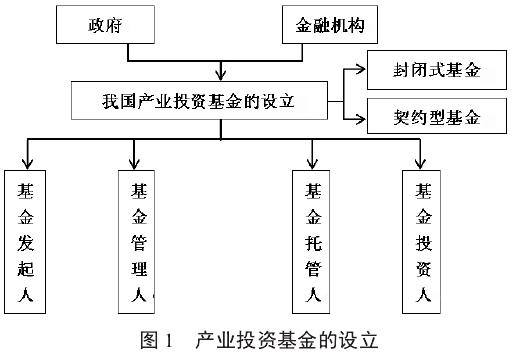

(一)产业投资基金的设立

1.产业投资基金的设立离不开基金发起人、基金管理人、基金托管人和基金投资人这四方当事人。基金发起人是以基金的设立和组建为目的并采取必要的措施及步骤达到该目的的自然人或法人。基金的管理人要具有专业的投资知识与经验,主要负责基金操作与管理,以基金资产的增值和投资人的利益最大化为目标的金融机头。

基金托管人主要是保管基金资产并且监督基金管理人的机构,通常由商业银行信托投资公司担任。

2.产业投资基金的设立离不开我国政府和金融机构的参与。由于我国产业投资基金正处于成长期,战略性新兴产业的发展也处于薄弱环节,因此战略性新兴产业投资基金的设立必须要有政府的参与,政府起引导作用。另外,产业投资基金的设立是为了解决战略性新兴产业融资难的问题,因此,必须有金融机构的参与,有利于战略性新兴产业和基金优势的充分发挥。

3.产业投资基金类型的选择。根据不同的划分方式,产业投资基金可以划分私募发行基金、公募发行基金、开放式基金、封闭式基金、公司型基金和契约型基金。由于我国产业投资基金正处于初级发展阶段,为防止投资者因市场的波动而撤资,我国产业投资基金应当选择封闭式基金模式。另外,契约型基金适合市场经济不发达、基金法律制度不够完善的国家,因此,我国也可选择契约型基金模式。

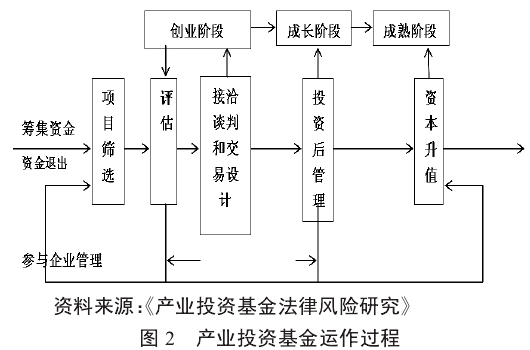

(二)产业投资基金的运行

产业投资基金的运作过程可分为三个阶段:筹资过程、投资过程和退出过程,而投资过程又有交易发起和筛选、评估、交易设计、投资后管理四个阶段。

1.我国产业投资基金的资金来源。产业投资基金的资金主要来源于四个方面:政府、社会、企业和银行。目前,我国产业投资基金的资金来源主要依靠于政府。

2.产业投资基金的风险控制。产业投资基金主要面临市场风险、信用风险和操作风险等。

(1)市场风险的控制。通常基金公司不会选择将所有资金投资于一个项目,会采取投资组合或是阶段投资的策略,选择不同的企业、不同的产业、不同的地域或不同运行阶段进行投资,分散市场风险。另外,基金公司也可以采用与其他基金公司合作进行投资,利益共享风险共担。

(2)信用风险的控制。信用风险也可称为道德风险,产业投资基金的设立中提到了基金管理人和基金托管人是相互独立的,这也是规避信用风险的一种手段,避免管理人损害投资人的权益或随意挪用资金;基金公司成立后会建立有效的法人机构监督和控制基金管理人的决策;另外,良好的晋升机制也是激励基金管理人的有效方式,避免出现违规操作。

(3)操作风险的控制。以湖南省文化旅游产业引导基金为例,该项基金采取了项目决策与管理分离的方式,设置基金理事会作为项目的决策机构,委托旅游公司进行市场化运作,专业化的管理和监控,既有效控制了风险也提高了运作效率。

3.产业投资基金的退出机制。产业投资基金会在预期时间内完成计划和预期满而未实现目标的情况下选择退出,后者也是为了降低损失而选择退出。主要的退出路径有:公开市场发行(IPO)、收购兼并、股权赎回和破产清算。收购或兼并的退出方式是企业间的行为,而是不同产业投资基金之间的行为。股权赎回可以是管理层回购也可以是员工回购,或是通过“卖股期权”、“买股期权”的方式回购。破产清算是产业投资基金退出机制的最不理想形式,是在预备期限内未能完成计划而被迫退出的一种方式。

四、完善战略性新兴产业投资基金发展的对策建议

(一)健全法律对战略性新兴产业的保护

目前,我国还没有专门针对产业投资基金的相关法律,因此要保障战略性新兴产业投资基金的发展,必须要健全法律的保护,为其发展提供有力保障。

(二) 要培养专业的战略性新兴产业投资基金的管理人才

依据产业投资基金管理人的相关规定,管理人既要具备产业投资基金的投资经验同时要具备战略性新兴产业的相关知识,因此,大力培养专业性的管理人才能够保证基金的健康运行。同时,引进管理人才的培养制度,吸引优秀人才的加入。

(三)建立有效的战略性新兴产业投资基金的监管制度

加强政府管理的同时大力提倡社会监督,特别是投资者的监督。例如,采取公开财务报表等形式的透明化管理,为公众提供监督平台。

[参 考 文 献]

[1]薛智胜,焦麦青。产业投资基金法律问题研究[M].北京:知识产权出版社,2012

[2]李秋。产业基金支持文化产业发展浅析[J].价值工程,2013(3)

[3]骆祖春,范玮。发展战略性新兴产业的国际比较与经验借鉴[J].科技管理研究,2011(7)

我国在新兴产业群发展过程中取得了一系列的成就, 也遇到了一系列困难, 为我国产业经济学研究提供了丰富的研究实力。为此, 如何针对产业实践成果, 针对发展存在问题提出可行性的解决方案已经成为当下产业经济学研究的主要方向。...

战略性新兴产业是以重大技术突破和重大发展需求为基础的,对经济社会全局和长远发展具有重大引领带动作用,知识技术密集、物质资源消耗少、成长潜力大、综合效益好的产业。美国利用第二次科技革命成果,将石化、汽车、电力工业等作为本国的战略性新兴产业,利用...

本文主要从新兴产业园的规划、内容、空间等方面着手,借助对传统工业园和建筑的对比研究,提出关于新兴产业园规划与建筑设计的策略以及今后的发展趋势。...

当前的体育产业经济发展上来看,虽然已经形成规模,但是规模并不大,其产业结构并不完整,为了能够更好满足当前时代发展需求,就应该积极完善体育产业结构,推动我国体育产业更加稳定发展。...