国际上大多数国家都构建了中小企业信用担保体系,本文将介绍国外担保组织主要运作的三种模式,并对美国、日本、法国、韩国的中小企业信用担保模式逐一分解。大家在相关论文写作时,可以参考这篇题目为“发达国家中小企业信用担保模式研究”的信用管理论文。

原标题:国外中小企业信用担保模式

引言:国际上大多数国家都构建了中小企业信用担保体系,本文将介绍国外担保组织主要运作的三种模式,并对美国、日本、法国、韩国的中小企业信用担保模式逐一分解。

国外从事中小企业信用担保业务的担保机构均为政策性担保机构,以政府的政策为导向,以政府财政为后盾。国际上大多数国家都出台了支持中小企业发展的法律,并在法律基础上构建了中小企业信用担保体系,在中小企业信用担保体系下对中小企业提供信用担保服务。

国 外 中 小 企 业 信 用 担 保 组 织 模式主要有三种:一是通过政府机构运行,如美国专设小企业管理局,主要通过贷款担保的方式为小企业融资提供援助;二是通过行业协会运行,如日本的52家地方信用保证协会为中小企业向金融机构贷款提供信用保证,同时政府全额出资的日本金融公库为信用保证协会的中小企业融资担保提供再保险,为其实现风险分散;三是委托担保机构进行基金运作,如法国、韩国,即由政府委托商业性担保机构进行基金运作,代理政策性担保业务,通过担保机构自身的业务渠道和网点开展业务。

美国:专设小企业管理局

1953年,美国政府出台了《小企业法》,并依法成立了小企业管理局(Small BusinessAdministration,SBA),作为美国联邦政府下属独立的办事机构,以贷款担保形式诱导金融机构向小企业提供贷款,并提供创业咨询与管理培训服务、政府采购合同咨询、促进小企业进出口贸易等服务。1958年,小企业管理局被美国国会确定为“永久性联邦机构”,局长由总统任命,直接向总统汇报工作。美国政府对国内小型企业的政策性贷款数量很少,政府主要通过政策性担保基金的运作,引导商业性金融机构对小企业提供贷款。

与此同时,美国小型成长型企业还可通过SBA引入风险投资,获得融资,像苹果、康柏、英特尔、美国在线这些着名公司都是在该项目扶持下成长起来的。

小企业管理局的营运资金来源于一定比例的财政补贴和借贷双方缴纳的手续费。从资金运作方式来看,小企业管理局一般对协作银行采取授信管理,发生损失后由银行向其申请补偿;小企业管理局对单个企业的单笔担保贷款最高金额为100万美元,担保比例为75%-80%.财政对其补贴的数目取决于补贴率,补贴率由小企业局的收入和支出确定,国会根据补贴率确定补充金额,从而间接地决定年度贷款担保规模,从宏观上调控贷款担保总体额度。

日本:确立行业协会

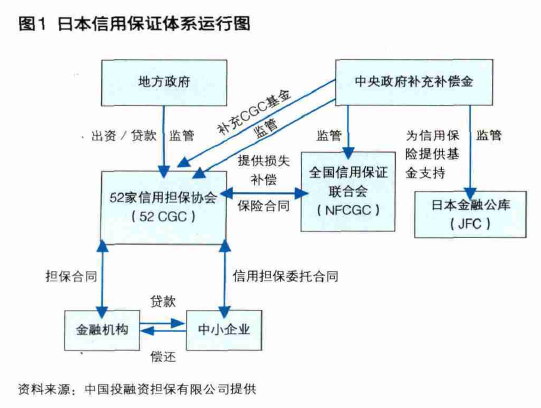

1953年,日本颁布《信用保证协会法》,确立了信用保证协会的法律地位,明确了信用保证协会不以盈利为目的,以中小企业为服务对象,履行公共信用保证的政策性金融的职能。全国信用保证协会联合会成为协调各地信用保证协会及其与政府关系的重要机构。日本信用保证体系运作模式(如图1所示)。

52家地方信用保证协会为中小企业贷款或发债提供担保,信用保证协会为协作银行中小企业贷款本金的80%提供担保,银行自担贷款本金20%的风险。日本金融公库是日本政府全额出资的金融机构,具有明显的政策性,不以盈利为目的,它主要为中小企业贷款担保提供70%、80%、90%比例不等的再保险。政府通过建立基本财产制度、信用保险制度、融资基金制度和损失补偿补助制度,向信用保证协会提供资本金、贷款、财政补贴,损失补偿等,在增强担保机构的资金实力、分摊担保风险等多个方面保障信用补充体系发挥的作用。