一、引言

随着互联网、云计算的飞速发展,近些年全球信息量以每年翻两翻的速度爆炸式增长,成为当今社会增长最快的资源之一。这种规模大、种类多、处理速度快、价值密度低的海量数字化信息,被称为大数据。进入大数据时代,由于数据的开放与共享,使人们获取与发布数据变得十分容易,一方面,它为网民的生活、学习、工作提供了极大的便利,另一方面,它也为少数别有用心者丑化他国政府提供了有力的工具。自2007 年起,《福布斯》发布的全球“税负痛苦指数”榜单中,将中国排名全球第三,之后不断提升中国排名,2009 年将中国排名全球第二,2011 年将中国排名为全球第二和亚洲第一。

可以肯定的说,这是一种有意的安排,不排除有故意丑化中国形象、搅乱中国民情的嫌疑。对《福布斯》发布的税负痛苦指数,我国官方和学术界从来就不予认可。不过我们也应该看到,我国对外发布的宏观经济数据中,不同部门的数据之间、不同数据比例关系的逻辑上确实也存在一定程度的相互冲突的现象。如 2009 年 2 月 26 日,国家统计局发布全年税收收入为 57 862 亿元,而财政部税政司发布的全年税收收入却为 54 219 亿元,两个数据相差 3 600 多亿元。同时,利用我国向世界银行提供的宏观经济数据,通过简单的环比增长速度的计算,就可以得出我国税收收入自 1995 年以来至今,18年间一直存在着超经济增长的结论,这是我们难以否认的事实,当然这也这给有意丑化中国的个人或机构予把柄。

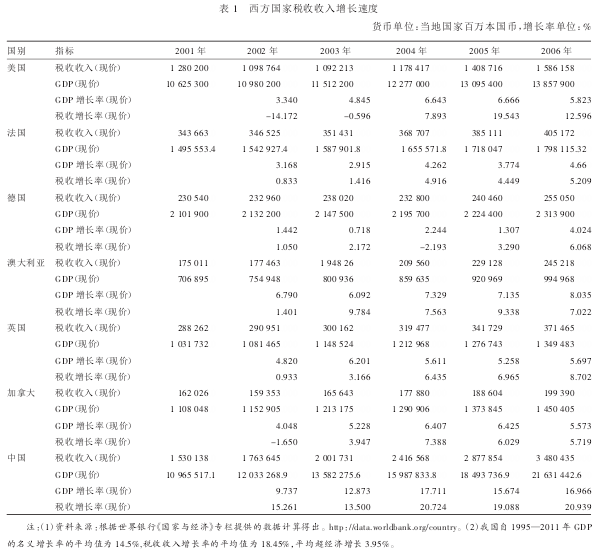

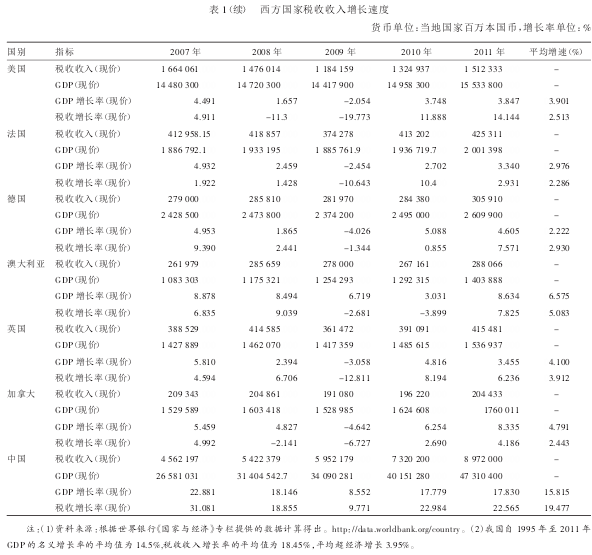

对我国税收收入超经济增长的现象,我国有很多学者,如吕冰洋、李峰(2007),丁小平、刘铮鸣(2012),胡怡建、刘金东(2013)等,运用数学模型和大量的数据进行了实证研究,并给出了在我国税收超经济增长存在着合理性的解释。其主要结论是,税收超经济增长的原因是我国经济的快速增长,税务部门对税收征管的加强,以及存量资产的快速增长。我们不怀疑这些学者论证方法和过程的科学性和严谨性,但这些结论仍然经不起实践数据的验证与推敲:如果说经济增长是导致税收超经济增长的原因,那么自 2009 年及其以后,我国经济增速开始下滑,为什么 2009 年及其以后各年的税收收入的增长依然没有停止超经济增长的迹象,即仍然保持着超经济增长的态势?如果说税务部门税收征管的加强是导致税收超经济增长的原因,那么按照税收收入年平均超经济增长 3.95%的速度计算(见表 1),税收超经济累计增长 18 年后,因税收征管的加强引起的税负就会达到纳税人总产出的71%,这足以让大多数法人纳税人倒闭了,但为何还能持续生存到今天?如果说是存量资产的快速增长导致了与存量资产相关的房产税、土地使用税、土地增值税收入的快速增长是可能的,那么增值税与存量资产的增长并无直接关系,为什么增值税收入也存在超经济增长的现象?总之,脱离经济的税收运行不可能没有不合理之处的存在。

国家税务总局自 2002 年起,几乎每年都不厌其烦地要向社会公众解释税收超经济增长的原因,并将税收收入超经济增长的原因主要归结为:(1)税收收入与 GDP 的统计口径不同;(2)GDP 的结构与税收结构之间存在差异;(3)外贸进出口对经济增长的作用与对税收增长的作用影响不同;(4)税收征管因素的影响;(5)部分税种如工资薪金个人所得税等采用的是分级累进税率,收入增长与税率增长的幅度不同。这种多因并重的解释方式,似乎并没有找到问题的关键。

2010 年国家税务总局对西方个别机构对我国纳税人税负过重的宣传进行了辩论,指出西方个别机构在评价方法上和计算依据上明显存在着错误。看来,税收数据的冲突具有扩大之势。

党的十八届三中全会提出了稳定税负、透明预算等方面的改革要求,将我国财税体制赋予了国家治理的基础和重要支柱的地位(高培勇,2014),因此,税收增速和税负问题,已不再是一个简单的数字问题,它已涉及到了国家治理基础的战略层面,应给予足够的重视。

二、中西方国家宏观税收收入发布口径的比较

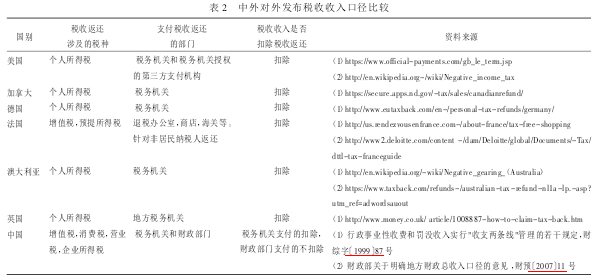

我们根据世界银行提供的 2001—2011 年,美国、英国、加拿大、澳大利亚、法国及德国的 GDP 和税收收入数据,分别计算了其 GDP 和税收收入增长率与相应的简单算术平均数。从计算结果看(见表 1),西方六国税收收入的增长率中,有的年份是负增长,有的年份低于 GDP 增长率,有的年份高于 GDP 增长率。从其均衡走势来看,西方六国的税收收入增长率,除了德国与 GDP 增长率基本持平外,其余五国都呈现出低于 GDP 增长率的态势,没有出现持续地超经济增长的现象。而我国税收收入的增长率,既没有出现负增长的情形,也没有出现低于GDP 增长率的情形,却呈现出规律性地持续走强于 GDP 的增长率,这种现象的背后到底是什么关键因素在长期发挥着作用?我们通过我国与西方国家税收收入的发布口径的比较发现,我国在税收实践和税收数据的统计上,没有引入和运用西方国家的“税式支出”(Tax Expenditure)的概念。我国通常所说的“税收优惠”,在西方国家被严格地限定在税式支出的范畴之内,并且每年都需要由财政与税务部门联合编制税式支出预算和税式支出决算报告。在西方,虽然将税式支出列作政府开支的组成部分,但是在税式支出实际操作上,包括税收返还(返还给纳税人的税款)在内,全部由税务机关负责进行。在对外发布税收收入时,将税收返还款从税收总收入中扣除,即以不含税收返还款的税收收入对外发布(见表 2)。而我国对待税式支出上,没有一个清晰的管理逻辑,既没有税收优惠预算报告,也没有税收优惠决算报告;对税收收入的返还、退税上,一部分由税务机关负责,一部分由财政部门负责。我们的问题出在由财政部门负责支出的税收返还款,在税务部门仍然作为税收收入对外发布,即我国对外发布的税收收入包含了支付给纳税人的税收返还款。这部分法定的税收返还款占全部税收收入的比例,据相关数据测算估计为 3%~13%(见表 2)。

我国在法定税收返还之外还存在额外地违规税收返还和“税收空转”的现象,这方面的数据同样没有从对外发布的税收收入总额中扣除。根据国家审计署对 2004 年、2006 年、2009 年、2010 年和 2013 年税收征管的审计公告,我国存在着相当数量的在法定税收返还之外,由地方政府擅自扩大的税收返还款,以及税务机关为了完成年度税收收入计划,通过将未完成税收收入计划的差额于当年末入库,下年初再入库的方式,徒增税收收入,以达到完成税收收入计划的目的。

这部分徒增的税收收入,实际上并不真实存在,这里称之为“税收空转额”。由于我国对税收收入采取的是计划管理方式,每年由上级税务机关向下级税务部门逐级下达税收计划任务,到基层税务所时,税收收入计划通常都增加到了每年递增 15%以上的水平。从 2001—2011 年的数据来看,我国税收收入的年度平均增长率为 19%。由于当年税收收入计划是按上年完成的税收收入数据为基数进行计算的,即上年形成的税收空转额也算作了税收增长计划的基数,这样按 19%的年增长率计算,100 单位的税收空转额到 18 年后变为100×(1+19%)18=2 290,扩大了 22 倍,数额巨大。因此一旦税收空转额形成后,也就是假数据形成了真任务,便不可逆转,并会持续地递增下去,对税收收入超经济增长会持续地生产推动力,因此危害巨大。按此规则,我们估计这一部分金额占全部税收收入的比例为 2%~8%(见表 2)。

可见,税收返还和税收空转额这两部分数据原本不是经济增长形成的税负,并且也不属于税收收入的构成项目,但在我国却长期地将它们纳入税收收入总额之中,并作为来年税收收入增长计划的基数,从而形成了一种在经济增长之外能够自我增长、自我膨胀的特别机制———“税收自我复制”机制,推动了我国税收收入持续地超经济增长,因此,税收自我复制机制是我国税收超经济增长的谜底。如果按照西方国家发布税收收入的口径对其进行调整,调整后的税收收入应该不会存在超经济增长的现象。

三、按西方国家税收收入发布的口径对我国税收收入的调整

按西方国家发布税收收入的口径对我国税收收入进行调整的关键是计算出由财政部门直接支付给纳税人的税收返还款占我国税收收入总额的比例,以及估算出人为调节税收进度的税收空转额占税收收入总额的比例。

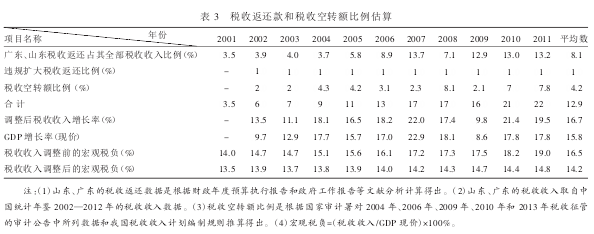

由于在我国支付给纳税人的税收返还款是由基层财政部门负责的,而当前我国没有一个专门和统一的反映这一支出的财政指标。在查找基层财政统计年鉴时,我们很难找到与(返还给纳税人的)“税收返还”同名同义的支出指标。不过我们从全国各省份和直辖市 2002—2012 年的财政年度预算执行报告和政府工作报告等文献中,通过分析计算,提取出了税收返还数据相对较为完整、连续的两个省份———广东和山东的数据,通过加权平均计算出了这两个省份的税收返还款占其全部税收收入的比例,并暂以此比例作为全国税收返还占税收收入的比例(见表 3)。另外,我们根据国家审计署对 2004年、2006 年、2009 年、2010 年和 2013 年税收征管的审计公告,按照抽样审计对样本的推算方法和我国税收计划增长的编制规则,估算了人为调节税收进度的税收空转额占税收收入的比例及违规扩大的税收返还占税收收入的比例(见表 3)。

根据估算的税收返还占税收收入的比例和税收空转额占税收收入的比例,对我国税收收入进行了调整,调整后的我国税收收入的年平均增长率为 16.7%,与 GDP 年平均名义增长率 15.8%相比基本持平,达到了与 GDP 的同步增长,基本消除了税收超经济增长的现象(见表 3)。调整后的我国宏观税负也更趋于合理。

四、宏观经济数据的协调

大数据时代,无论是宏观经济数据的绝对数,还是其相对数,如果发生冲突都会给经济社会带来不良影响。因此,加强宏观经济数据的协调是很有必要的。

第一,我们应成立专门的跨部门的数据管理组织,对准备对外发布的所有宏观经济数据给予合理性、逻辑一致性等方面的审查,在确保无误后,再对外发布。

第二,要通过立法消除形成宏观经济数据冲突的根源。如,对包括税收返还在内的税收优惠,要引入西方国家的税式支出概念,并将税收返还单独设立为一个统计指标,将全部税式支出项目纳入财政支出预算体系中,并对税式支出预算的实际执行情况对外公布,以发挥群众的监督作用。对税收空转现象,要从税收收入计划的制定开始变革,将税收收入的计划增长率限定在同期 GDP 按现价计算的增速以内,对有税不征和征收过头税以及在税收数字上弄虚作假的单位和个人给予严惩。

第三,宏观经济指标应尽快与国际接轨。大数据时代,数据的共享使数据已经没有了国界,不同国家的网民均可自由地使用网上其他国家的数据。然而,我国有一部分经济指标与国外相比,虽然同名,但其统计口径或所包含的内容却有所不同,在国家间进行比较时,容易产生错误的结论。因此,宏观经济指标应尽快与国际接轨,在短时间内不能接轨的指标,在对外发布时,应按国际通用的口径及指标所含内容进行调整,以减少误用的现象。

第四,要用技术手段,将微观数据在汇入宏观数据时,进行审核把关,将逻辑冲突、或不真实的数据阻挡在宏观数据形成之前。

参考文献:

[1]高培勇.由适应市场经济体制到匹配国家治理体系———关于新一轮财税体制改革基本取向的讨论[J].财贸经济,2014,(3).

[2]马建光,姜巍.大数据的概念、特征及其应用[J].国防科技,2013,(5).

[3]冰洋,李峰.中国税收超 GDP 增长之谜的实证解释[J].财贸经济,2007,(3):29-36.

[4]胡怡建,刘金东.存量资产、虚拟经济与税收超 GDP 增长之谜[J].财贸经济,2013,(5):5-15.

[5]丁小平,刘铮鸣.我国税收超增长的因素分解———基于随机生产边界模型的实证研究[J].西部论坛,2012,(5):88-94.

[6]樊丽明,张晓雯.从税负到“税感”:理论及实证分析[J].财贸经济,2013,(9):5-15.

[7]朱军.开放经济中的财政政策规则———基于中国宏观经济数据的 DSGE 模型[J].财经研究,2013,(3).

[8]谭民俊,周双玲.税收空转完成地方财政预算收入的成因及对策[J].财务与金融,2009,(4).

[9]黄秀珍.必须改变以计划任务为中心的税收工作方法[J].税务研究,2001,(8).

一、如何看待2013年中国宏观经济运行及走势(一)2013年与2012年经济趋势特征较为相似2013年与2012年经济运行均是在经历了上半年经济增速下滑后,政府采取一系列政策措施稳增长并企稳回升。具体而言,2012年经济低谷是在第三季度,此后在四季度随政策刺激...

一、我国经济的运行情况表1和表2列举了改革开放以来我国经济增长率的变动情况。从中可以看出,在我国经济取得高速增长的同时,周期性波动也十分显着,有时波动的幅度还很大,对经济资源造成了极大的浪费。20世纪80年代以来,我国的经济增长经历了三次大的...

中国共产党十八届三中全会指出,必须在新的历史起点上全面深化改革。那么,如何理解新的历史起点上的新变化、新挑战、新机遇?由此对我国经济体制改革提出了怎样的新要求?进而推动改革本身会发生怎样的新变化?一、新的历史起点上的新目标和新挑战(一)...