一、引言

发展现代农业、提高农业规模化经营水平、增加农民收入,都直接或间接依赖于农村金融的发展和支持。近年来,我国农村金融获得了较快的发展,但仍然存在很多亟待解决的问题,农村经济和农业发展获得的金融服务仍然非常有限。农户贷款普遍面临贷款机构少、门槛高、审核严、金额小、周期短等问题,严重挫伤了农户向金融机构申请贷款的积极性,难以满足农业农村发展的需要。农业生产面临的自然风险、市场风险较大,农业基础薄弱,收益率相对较低,这些因素都导致农业信贷面临着较高的风险。尽管部分农户能够获得贷款,但受各种因素制约,贷款金额仍然偏小,无法满足农业生产发展的需要。农户贷款金额的大小不仅能够体现农户贷款需求是否得到满足以及在多大程度上得到了满足,能够反映农户贷款的可得性,而且能够反映农村银行业金融机构根据农户相关信息基于审慎风险管理原则做出的决策。

目前,有很多关于农户贷款特点及其规模的研究。张建成[ 1 ]认为,农户贷款始终是农村信用社最主要的传统特色业务,具有单笔业务金额小、面广、笔数多、季节性强等特点。王建青[ 2 ]对农户贷款的性质和特点进行了总结,认为与企业贷款相比,农户贷款有其自身的特殊性,笔数多,金额小,农户一般无财务报表。周韵[ 3 ]从随州市淅河镇小额农户贷款的现状出发,阐述了湖北省小额农户贷款的特点,即由于农户自身贷款积累少,经济实力相对较弱,抵御风险的能力较差,经营项目规模小,技术含量低,受自然条件、市场、国家政策等影响较大,产品附加值较低,经营利润不高,导致小额农户贷款金额小,零星分散,管理成本比较高。张迎宾[ 4 ]对农户贷款及其主要特点进行分析发现,农户贷款不仅金额小,而且非常分散,贷款的主要用途为生活性目的和生产性目的,贷款“嫌贫爱富”倾向严重,贷款风险高而收益低,贷款需求的满足更多依靠非正规金融。随着农村经济的发展,农村的资金需求呈现出多元化的发展趋势,农户贷款规模也逐渐增加。江苏省统计局在江苏省10个县开展的农户贷款效用专项调查发现,农户贷款行为出现了新的变化,即农户贷款投放向二三产业转移;贷款农户数量减少,贷款金额逐步增加;贷款投入占农户总投入的比重不断提高,农户追加贷款越来越多。[ 5 ]

这些研究针对农户贷款的特点等进行了分析,但还需要进一步对影响农户贷款金额的因素加以分析,从定量角度研究这些因素的影响程度,从而丰富农户贷款特点及其金额发展变化的相关研究,对了解农户贷款变化、解决农户贷款难题、防范农户贷款风险、促进农村金融发展具有一定意义。

二、福建省农村信用社农户贷款业务及样本数据统计分析

截至2012年末,福建省农村信用社共发放贷款1696.62亿元,其中涉农贷款1286.49亿元,占贷款总额的75.89%;共向75.96万农户发放农户贷款80.23万笔,贷款金额834.6亿元,农户贷款金额分别占贷款总额和涉农贷款的49.19%和64.82%.农村信用社每年承担着福建省90%以上的春耕生产贷款、60%以上的农户贷款以及40%以上的林业贷款等投放任务,其80%的营业网点分布在县域乡村,在福建省80%以上的行政自然村布设了一万多个小额支付便民点。[ 6 ]

可以看出,农村信用社是支农的主力军,农村信用社发放的农户贷款在所有银行业金融机构的农户贷款中占绝大部分,因此本文选择福建省农村信用社的农户贷款作为样本进行实证研究。

本文数据来源于福建省农村信用社联合社随机抽取的农户贷款样本,样本信息包括农户贷款金额、贷款投向、贷款用途、执行月利率、贷款人年龄、受教育程度、婚姻状况、是否拥有房产、担保方式、贷款期限、信用等级、家庭供养人数、家庭上一年收入、家庭资产与负债等多项指标,样本共计552个。在552个样本中,采用信用贷款的样本只有11个,由于这是随机抽取的结果,故将这11个样本从总样本中剔除,得到有效样本541个。

从贷款金额看,在541个样本中,贷款总额为3.98亿元,贷款金额最低为0.28万元,最高为1800万元,平均贷款金额为73.6万元。贷款金额在3万元以下的有282户,占样本总数的52.1%;贷款金额在 3 万~5 万元之间的有 77 户,占样本总数的14.2%;贷款金额在5万~10万元之间的有35户,占样本总数的6.5%.贷款金额在10万元以下的共394户,占样本总数的72.8%,但其贷款金额仅为588.6万元,占全部样本贷款总额的1.48%.贷款金额超过 10 万元的共 147 户,仅占样本总数的27.2%,但其贷款金额所占比重高达98.52%.贷款金额超过100万元的有102户,其中9户贷款金额超过500万元,贷款金额比较大。

从贷款投向看,主要是投向农林牧渔等第一产业,共336户,占样本总数的62.1%,说明大部分贷款农户都在从事与农业相关的业务,其贷款金额不大,平均只有22万元,合计7424.5万元,仅占贷款总额的18.64%;投向第二产业的有76户,占样本总数的14.05%;投向第三产业的有129户,占样本总数的23.84%.由此可以看出,福建省农户贷款有 60%以上投向了第一产业。这一方面说明,农村金融发挥了支农的作用;另一方面说明,福建省农村经济仍然比较落后,农户没有更多的投资选择,大多数还是在从事与农业生产相关的第一产业。

从贷款利率看,最高月利率达到了11.568‰,最低月利率为5‰。其中,月利率介于8‰~10‰之间的有312户,占比最大;月利率在6‰~8‰之间的有111户;月利率在10‰~12‰之间的有107户;月利率在6‰以下的只有11户,所占比例非常低。这说明,农户贷款利率普遍较高,即融资成本较高。

从贷款人的学历层次看,具有中专及以上学历的农户有39户,其平均贷款金额为257万元;具有高中学历的农户有88户,其平均贷款金额为163万元;具有初中学历的农户有321户,所占比例最高,其平均贷款金额为28.3万元;小学及以下学历的农户有70户,其平均贷款金额为43.5万元。总体来看,学历越高,所获得的平均贷款金额越大,说明学历层次对贷款金额具有一定的影响。

从贷款农户房产拥有情况看,有房产的是326户,其平均贷款金额为200万元;没有房产的是215户,其平均贷款金额为154.8万元。可见,是否拥有房产会影响到农户贷款金额的大小。

从贷款人的信用等级看,获得AAA级评价的只有6户,所占比例非常低;获得AA级评价的有40户,占样本总数的7.3%,户均贷款金额为115万元;获得 A 级评价的有 359 户,占样本总数的66.4%,户均贷款金额为88.4万元。获得A级及以上评价的农户合计405户,占样本总数的绝大部分。获得BBB、BB、B级评价的分别为88户、18户和13户,合计119户,占样本总数的22%,户均贷款金额为8万元。获得C级评价的农户有8户,所占比例较低,贷款金额也比较小,户均贷款金额只有3.8万元。由此可见,农户信用等级对其可获得的贷款金额具有显著影响。

三、农户贷款金额影响因素的理论分析与模型估计结果

1. 农户贷款金额影响因素的理论分析与假设

通过上文的文献研究以及对样本数据的统计性描述分析,发现影响银行业金融机构对农户发放贷款金额大小的主要因素有贷款投向、贷款利率、贷款种类、贷款人信用等级、贷款人受教育程度、贷款人婚姻状况、贷款人是否拥有房产以及贷款人的资产,等等。

(1)贷款投向(DKTX)。由于农林牧渔业总体上属于传统产业,受天气等自然因素影响较大,收益低,风险大,因此一般情况下,银行业金融机构更愿意把资金贷给从事第二第三产业的贷款人,而不是从事第一产业的农户。于是,假设在其他条件相同的情况下,银行业金融机构向从事第一产业生产的农户贷款的金额小于向从事第二第三产业生产的农户贷款的金额。

(2)贷款利率(YLL)。如果贷款利率较低,贷款人肯定希望获得不少于其申请金额的贷款;如果贷款利率很高,即使银行业金融机构能够为贷款人提供更多的贷款,贷款人也会因利息过高而不敢要那么多的贷款。因此,可以假设,在其他条件相同的情况下,贷款利率与贷款金额成反比,贷款利率越高,贷款金额越小。

(3)贷款种类(DKZL)。一般情况下,农户采用抵押贷款产生不良贷款的可能性要低于保证贷款和信用贷款。当农户不能归还贷款时,银行业金融机构可以对抵押物进行接管甚至拍卖,用来抵偿银行发放的贷款。因此,假设在其他条件一致的情况下,农户抵押贷款所获得的银行业金融机构贷款金额大于保证贷款和信用贷款。

(4)贷款人信用等级(XYDJ)。农村信用社基本都对农户进行了信用调查,建立了经济档案和信用档案,并结合当地实际采用不同方法对农户信用进行了评级。一般情况下,农户信用等级越高,能够获得的贷款金额越大。因此,假设在其他条件一致的情况下,农户信用等级与银行业金融机构贷款发放金额成正比。

(5)贷款人受教育程度(JYCD)。一般情况下,农户受教育程度越高,说明农户从事生产经营活动、接受新事物、新技术的能力越强,也就有更多渠道来增加收入。因此,假设在其他条件一致的情况下,农户受教育程度越高,获得的银行业金融机构贷款金额越大。

(6)贷款人是否拥有房产(SFYFC)。由于房产是不动产,当借款人不能偿还贷款时,债权人有权对抵押物进行接管甚至拍卖,用于抵偿贷款。一般情况下,拥有房产的贷款人从银行业金融机构获得的贷款金额应该大于没有房产的贷款人。因此,假设在其他条件一致的情况下,拥有房产的农户获得的贷款金额大于没有房产的农户。

2. 农户贷款金额影响因素的综合实证分析

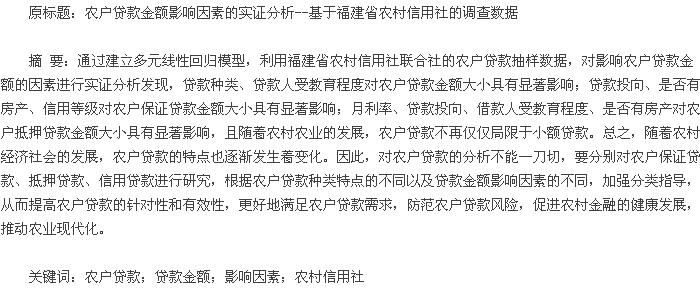

通过文献研究以及对农户贷款金额影响因素的分析,建立多元线性模型,因变量为农户贷款金额(DKJE),自变量贷款利率(YLL)是连续型变量,贷款投向(DKTX)、贷款人受教育程度(JYCD)、贷款人是否拥有房产(SFYFC)、贷款人信用等级(XYDJ)、贷款种类(DKZL)是分类变量,分类变量在引入多元回归模型时需要进行相应的赋值,分类变量的具体定义如表1所示。

(1)农户贷款金额的显著影响因素实证分析。为充分分析每个自变量对因变量的影响,采用SPSS17.0软件估计模型参数,根据样本数据,采用强迫引入法(Enter)将贷款利率、贷款投向、贷款人受教育程度、贷款人是否拥有房产、贷款人信用等级、贷款种类共6个自变量纳入多元回归模型。

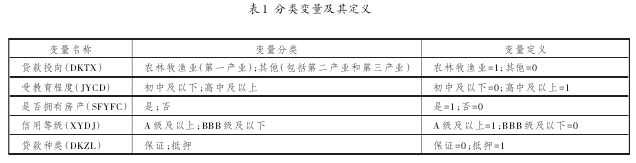

该模型(称为模型1)的-R2为0.419 ,F为65.8,显著度(Sig.)为0.000,说明模型整体拟合精确度良好。各参数估计结果如表 2 所示。

模型结果显示,贷款人受教育程度、贷款种类这两个变量参数估计结果显著度(Sig.)都小于0.05,说明贷款人受教育程度、贷款种类对贷款金额具有显著影响;而贷款投向、贷款利率、贷款人是否拥有房产、贷款人信用等级等参数估计结果显著度(Sig.)都大于0.05,说明贷款投向、贷款利率、是否拥有房产、信用等级对贷款金额的影响并不显著。

采用后退法(Backward:Wald)对贷款利率、贷款投向、贷款人受教育程度、贷款人是否拥有房产、贷款人信用等级、贷款种类等 6 个自变量重新构建模型(称为模型2),模型2的-R2为0.42 ,F为196.28,显著度(Sig.)为0.000,说明模型整体拟合精确度良好。各参数估计结果如表3所示。

由表3得到农户贷款金额影响因素的多元回归模型2为:

DKJE=-3.11+45.7JYCD+230.086DKZL

模型显示,贷款人受教育程度、贷款种类这两个自变量对贷款金额具有显著影响。具体来说,具有高中及以上学历的农户从农村信用社获得一笔贷款的金额平均比具有初中及以下学历的农户要多45.7万元;采用抵押贷款的农户从农村信用社获得一笔贷款的金额平均比采用保证方式的农户要多出230.086万元。

(2)农户保证贷款金额的显著影响因素实证

分析。对农户贷款金额影响因素进行实证分析发现,贷款种类也即按照不同信用形式提供的贷款对农户贷款金额大小具有显著影响。为进一步分析影响农户主要贷款种类贷款金额大小的具体因素,将样本分为农户信用贷款、保证贷款、抵押贷款三类,并分别进行实证分析。由于农户信用贷款的样本数据只有11个,数量太少,因此没有对其进行实证分析。按照上述农户贷款金额影响因素的回归原理和步骤,分别构建农户保证贷款和抵押贷款金额大小影响因素的多元线性回归模型,模型及样本参数估计结果参见表4、表5.

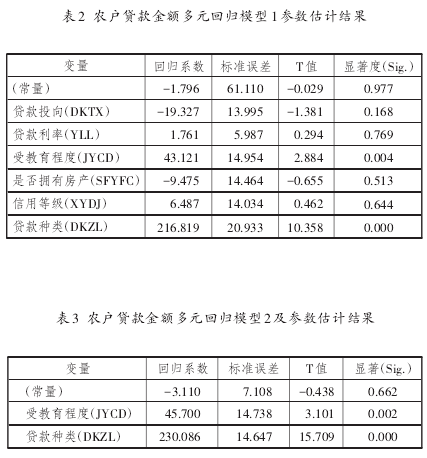

由表4得到农户保证贷款金额影响因素的多元回归模型3为:

其中,BZDKJE表示农户保证贷款金额。由表4可以看出,在农户保证贷款中,贷款投向、贷款人是否拥有房产、贷款人信用等级对保证贷款金额具有显著影响。具体来说:

第一,若农户贷款用途属于农、林、牧、渔业,即投向第一产业,农户从农村信用社获得一笔贷款的金额要比投向第二、第三产业平均少0.831万元。

第二,如果借款人拥有房产,其从农村信用社获得一笔贷款的金额反而比没有房产的借款人要少1.059万元,与最初的假设不相符。笔者认为,之所以会出现这样的实证结果,一方面可能是因为农户的房产大多位于城郊或者偏远的农村,不具备抵押偿还贷款的功能;另一方面可能是因为有房产的农户家庭拥有一定的财产,融资途径比较多,不一定必须通过农村信用社贷款,而没有房产的人相对贫穷,融资途径比较有限,不得不通过农村信用社贷款。

第三,一笔信用等级被评为A级及以上类别的农户贷款平均比被评为BBB级及以下类别的农户贷款要多1.107万元。

(3)农户抵押贷款金额影响因素的实证分析

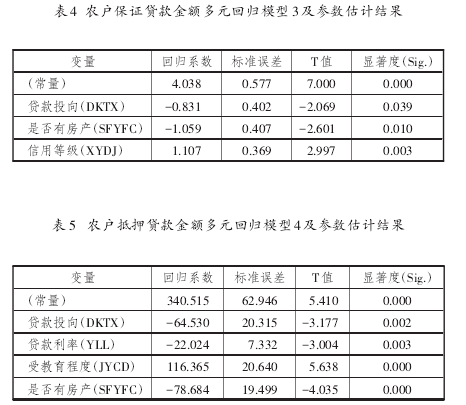

农户抵押贷款金额的多元回归模型4及参数估计结果如表5所示。

由表5得到农户抵押贷款金额影响因素的多元回归模型4为:

其中,DYDKJE表示农户抵押贷款金额。由表5可以看出,贷款投向、贷款利率、贷款人受教育程度、贷款人是否拥有房产对抵押贷款金额具有显著影响。具体来说:

第一,如果贷款用途是投入第一产业,农户从农村信用社获得一笔贷款的金额会比投向第二、第三产业的金额平均少64.53万元。

第二,利率越高,贷款金额越少。贷款的月利率平均每增加 1‰,一笔贷款的金额平均要少22.024万元,说明农户在贷款利率提高、融资成本上升的情况下,贷款意愿降低,可能会主动降低贷款金额以减少利息支出。

第三,具有高中及以上学历的贷款人从农村信用社获得一笔贷款的金额比具有初中及以下学历的贷款人平均要多116.365万元。

第四,如果贷款人拥有房产,其从农村信用社获得一笔贷款的金额反而比没有房产的农户要少78.684万元,与最初的假设不相符,其原因与农户保证贷款类似。

四、结论与启示

农户贷款金额反映了银行业金融机构向农户发放贷款的意愿以及农户贷款需求是否得到了满足以及在多大程度上得到了满足。本文通过建立多元线性回归模型,利用福建省农村信用社联合社的农户贷款抽样数据进行实证分析。结果表明,贷款种类、贷款人受教育程度对农户贷款金额大小具有显著影响;贷款投向、是否拥有房产、信用等级对农户保证贷款金额大小具有显著影响;贷款投向、贷款利率、贷款人受教育程度、是否拥有房产对农户抵押贷款金额大小具有显著影响。由于农户信用贷款样本数据不足,没有对农户信用贷款金额大小的影响因素进行实证分析。

通过比较可以发现,尽管农户贷款金额的影响因素仅仅为贷款种类、贷款人受教育程度,但对不同种类农户贷款金额影响因素的进一步分析发现,它们的影响因素既有相同之处也有不同之处。此外,通过统计描述分析可以发现,贷款种类不同,其贷款金额的大小是不一样的,且有些农户贷款的金额很大,说明随着农村经济社会的发展,农户贷款的特点正在逐渐发生变化。因此,对农户贷款的分析不能一刀切,要对农户信用贷款、保证贷款、抵押贷款分别进行研究,要根据农户贷款不同种类的特点及其贷款金额影响因素的不同,加强分类指导,从而提高农户贷款的针对性和有效性,更好地满足农户贷款需求,促进农业现代化与农村金融健康发展。

参考文献:

[1]张建成。关于优化农户贷款业务流程的思考[J].中国农村金融,2010(7):15-16.

[2]王建青。对农户贷款风险分类方法的探讨[J].青海金融,2001(3):58-60.

[3]周韵。风险压力下的小额农户贷款之路--湖北省随州市淅河镇小额农户贷款个案调查研究[J].今日财富,2009(12):44-47.

[4]张迎宾。既济水火升帆蓝海--农业银行解决农户贷款难问题的务实思考[J].农村金融研究,2008(7):45-48.

[5]康长进,徐锋。江苏农户贷款效用调查报告[J].江苏农村经济,2009(4):61-63.

[6]陈长飞,洪耀文。支农旗帜舞动八闽--福建省农信社(农商银行)深化改革八周年发展纪实[N].福建日报,2013-08-12(1)。

林权抵押贷款是随着集体林权制度改革而创新的一种金融工具,盘活了林业资产,拓宽了林业融资渠道。国家林业局于2015年3月建立22个全国集体林业综合改革试验示范区,开展集体林地所有权、承包权、经营权三权分离,建立健全林业社会化服务体系,完善林业...

黑河市辖2市3县1区,有65个乡(镇)、562个行政村,99个农...

一、联保贷款于20世纪80年代,孟加拉国吉大港大学经济系教授穆罕默德.尤纳斯在格莱珉(Grameen)银行进行了一种让穷人组织起来,相互激励,相互约束的贷款方式并取得了巨大的成功。其机理是由穷人组成5人小组进行期限一年的借款,一旦有成员不能偿还,小组...

近年来,商业银行面临的竞争越来越激烈,一方面是受到国有大型银行实力的压迫,另一方面是很多理念先进的村镇银行逐步发展起来,再加上商业银行的经验模式和服务手段没有扎根于农村现状,没有从农村现有的问题入手,这就使得客户的需求得不到满足。因此,农...

村镇银行是金融兴农的重要力量,其主要服务对象是农业、农民和农村经济,环境的局限性难免使其信贷业务的发展存在一定的限制,并且面临一定的风险。...

1我国商业银行不良贷款的现状。我国商业银行不良贷款问题始终是困扰我国经济发展的重要原因。据《中国经济周刊》报道,从普永华数据的分析显示,截至2014年底,上市银行的不良贷款余额增加38.23%,不良贷款率上升了0.24个百分比。其中,股份制银行的不良...