近几年上市公司往往利用大量闲置资金与超募资金用于购买理财产品,这种现象已经成为了一种群体现象,其中是存在危机和风险的,本文就这一现象进行研究,并给出合理化建议。大家在有关公司理财论文写作时,可以参考这篇题目为“上市公司理财成本与对策建议”的公司理财论文。

原标题:上市公司购买理财产品成本思考

摘要:公司理财是公司财务管理中重要的一个部分,是通过资金运动的规律对筹集到的资金与闲置资金进行分配和使用,使资金能够保值升值的管理工作。近几年上市公司往往利用大量闲置资金与超募资金用于购买理财产品,这种现象已经成为了一种群体现象,其中是存在危机和风险的,本文就这一现象进行研究,并给出合理化建议。

关键词:上市公司;理财;成本;风险

一、上市公司购买理财产品现状及风险

从2011年起,我国的上市公司出现了一种购买理财的热潮,各位实业家纷纷转型“银行家”玩起了理财,其理财幅度相当大,而且其投资回报率也一度走低。数据显示,2011年中国A股公司在理财产品方面投入资金227亿元,但是短短一年之后这个数字就增加到350亿元。这些购买理财产品的企业并不是虚拟经济公司,大多拥有自己的实体主营业务,而且一些上市公司资金安全性出现了问题。如2013年6月17日经济观察报评论:“浙江永强(002489.SZ)需要面对的是1亿元的信托理财可能会蚀本,6月7日,中润资源(000506.SZ)股价最低触及5.72元,离浙江永强提供1亿元信托贷款的止损线已经非常接近。该公司同期投向三普药业的1亿元也面临股价临近警戒线的风险。由此,理财大户浙江永强的两亿元投资或将面临伤及本金的风险。”

出现这种情况的原因之一就是因为实体经济疲软,企业投资成本过高,从而出现这种“不务正业”的情况。“上市公司用募集资金投资银行理财,实际上已经是货币空转了”,中央财经大学中国银行业郭田勇如此评价。

上市公司违反长远经营目标,将资金用于购买理财产品、委托贷款等行为,实际上是有风险的。一般理财产品的投资回报率大约在4%~5%左右,目前上市公司理财的投资回报率在4%~7%左右,看似高于平均水平,值得高兴。但是,假如建筑企业不以盖楼房为主业,而纷纷跑去购买金融产品,那么也许建筑企业会在短期内花费更少的精力收获更多的钱,但是楼房的建造速度会大幅下降。把这一假设扩大化,假如全国所有的建筑企业都花费很多财力去买理财产品,最终楼市再也不会有进展,从而对上下级企业、经济和社会的发展造成负面影响。所以说以实体经济为主营业务的上市公司,本职工作还是做实体经济,不论实体经济有多么疲软,也不应做出这种危险的行为。

二、上市公司购买理财产品的成本分析

(一)成本类别

1.融资成本。现代金融理论中的MM理论认为:在不完全市场假设条件下,公司的资金成本不是固定的。根据权衡理论等现代资金成本理论,利用财务杠杆适度融资即可。那么对于上市公司,其融资成本会比普通公司低很多,尤其是股权资金募集,几乎是零成本,数据显示,自2010-2012年新股发行平均超募比分别为115.26%、77.85%、32.62%,虽然数据是逐年下降的,不过依然表明上市公司通过股权资金募集获得了大量的超募资金,这些资金的成本很低,上市公司于是看中了委托贷款、委托理财等理财方式。

2.机会成本。上市公司的低募集成本是在筹资阶段,那么在资金利用渠道方面,显然是存在机会成本的,上市公司的本职工作是做实体产业,如果从事理财,从短期来看,各公司大多能够利用规避手段使募集资金具有良好的安全性和流动性,但是从长期来看,这种架空主营业务的行为非常不具备安全性,如果一个公司长期削弱实体产业,其生产成本、材料费、人工费等都会降低,但是主营业务收入也会降低,与企业合作的上下游公司对其的信任度也会逐渐降低,公司内的人员对自己、对公司的危机感必然会增加,从这些方面来看,其机会成本是呈几何级数增长的。最终只会有两种情况:(1)公司的理财收入大于理财成本和机会成本之和,完全转型成一家金融公司。(2)实体业务与虚拟业务双崩盘,公司破产。本人估计第二种情况出现的可能性比较高。因为从整个经济社会发展的长远性来看,虚拟经济是需要有实体经济支撑的,如果一个国家的经济全部都是虚拟经济,出现所谓的“资金空转”,那么迟早会崩盘。

3.表外成本与风险成本。资金是存在时间价值的,如果剔除通货膨胀等因素的影响,保值率也就是这个国家发行的国库券的利率,2013年发行的3年期国债利率为4.76%;5年期国债利率为5.32%,上市公司理财的回报率比其稍高,但并不是差别很大,为什么上市公司纷纷购买理财产品,且他们知道这是有风险的。原因分析如下:第一,金融监管力度不强,导致许多上市公司利用其中的漏洞假借理财行为挪用资金;第二,实体经济萎靡,各上市公司苦于没有好的投资项目,只能做出这种短期行为;第三,股权融资成本过低,只要公司一上市,那么其股权融资成本大大降低,从而使企业加权资本成本也会降低,因此企业有能力,或者说敢于去购买理财产品。大中型上市公司在购买理财产品时会不会有违规行为存在呢?比如说把闲置资金用理财产品的面目伪装后,送给有关人员,然后再以更低的利率取得贷款,扩充资金或者进行双方的套利。如果这样的话,那么这些成本在表内是反映不出来的,就被称为表外成本,而且这种行为显然是违法的,一旦被查出,整个上市公司可能都将不复存在,其风险成本是高昂的、不可估量的。

(二)理财成本与收入曲线图

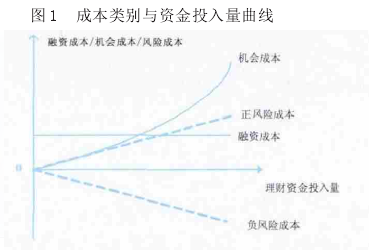

假设原点为成本收益无差别点,并且表外成本为0,纵轴为成本类别,横轴为理财资金投放量,做出图1.

从图1中看出,企业融资成本是恒定不变的,而理财资金投入量越大,机会成本也会越大,这时如果风险成本是负成本,即可以抵消一部分机会成本与融资成本的和,但如果风险成本变为正成本,那么企业的理财成本会变得很高,是机会成本、风险成本与融资成本之和。

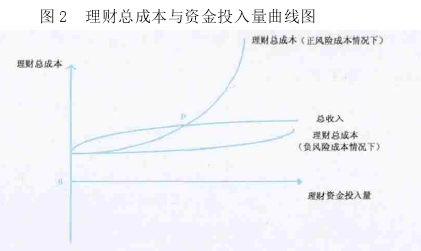

如果,将纵轴设为理财总成本,假设一条总收入线,做出图2,得出理财资金投入量对理财成本的影响。

可以看出,如果上市公司幸运地规避了所有风险,并且整个市场还没有因为上市公司的这种行为而产生集体正风险,那么抵消后的成本会低于收入,则企业的理财行为是有利可图的,但是如果企业的理财行为导致正风险,那么收入将会小于加总后的理财总成本,反而会损害企业价值,更为严重的是,如果市场出现集体风险,甚至有可能影响到整个国家的经济。

三、对策建议

(一)加强金融监管

首先,国家有关部门应对这一现象引起重视,加强对上市公司理财细节的监管,仔细分析其财务报表,尤其是对利润表中收入来源(主营业务收入占总收入的比例)、收入的真实性、有无与有关金融机构、银行等进行灰色交易等行为进行分析,一旦发现,立即进行全面调查并作出相应措施。其次,要对民间金融机构形成管制,大量的高利贷、民间债权等管制外的金融服务如果不加规范,必然影响正规金融服务体系,对于社会更是一种危害,要对其进行正确合理地约束,通过法律规定,使其阳光化、合法化。

(二)减少市场干预

政府应该放松对市场的干预,过分地依赖政府扶持,只会挤压真正有潜力的企业。如果企业的产能过低,那就只有在升级与淘汰之间做出抉择,只有在这种市场选择下得以发展的企业,才能够长久持续地生存下去。

(三)融资成本均等化

目前,我国融资中呈现如下现象:中小型企业融资困难,成本高昂,上市公司的资金成本却很低,国有企业就更加低廉。这同样是不符合市场规律的,当中小型企业的资金成本比上市公司的资金成本高出10个百分点时,当然会出现“钱荒”现象,所以国家可以在这方面下功夫,使资金分配更加合理,增加中小企业的融资渠道,规范上市公司行为,才会使小企业得以发展,上市公司不再做出这种短期的理财行为。

参考文献:

[1]智梦寻:《刀尖上的盛宴:上市公司理财危局》,新金融观察,2012.6.25.

[2]朱熹妍,杜远:《上市公司理财危情》,经济观察报,2013.6.17.

[3]白琳:《上市公司狂迷理财产品隐藏风险》,中国商报,2013.3.29.

[4]万晶:《上市公司理财触雷押注信托或引爆风险炸弹》,中国证券报,2013.7.3.

[5]张晓东:《管理控制在公司理财中的应用》,财务与会计,2012.6