新加坡是我国演绎离岸信托避税的临近舞台,那么,我国在新加坡进行离岸信托避税的方式和措施有哪些呢?

(一)通过离岸信托延迟纳税

如果我国公司在国内拥有一份能产生收益的财产, 为了减轻我国的所得税税负, 就可以通过自益信托的方式将这笔财产转移到新加坡信托机构(或新加坡居民受托人)的名下,从而避免在中国的即期纳税,这是纳税人采取信托进行避 税最原始的方法,主要适用于一些动产信托、不动产信托、知识产权信托、有价证券信托等。

(二)通过离岸信托进行低税负融资

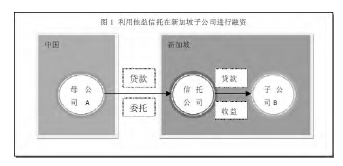

除了自益信托,跨国公司还可以利用他益信托的方式在各关联公司之间进行低成本融资。 假如我国母公司 A 想拨款给新加坡的子公司 B,如果按正常交易原则的话,我国母公司 A 将会收到来自子公司 B 的一笔贷款利息,此利息将承担我国 25%的所得税。 但如果母公司 A 将一笔财产采取信托的方式,指定新加坡成立的信托公司为受托人,位于新加坡的子公司 B 为受益人,这样子公司 B 将会得到一笔无息贷款,图 1。

根据新加坡所得税法, 若受益人子公司 B 取得的收入为受托人非经贸所得时适用税收透明优惠条例,可以享受免收或 10%的低税率。而且根据居民基金激励计划, 在新加坡成立的公司获得来自由新加坡的经理管理的位于新加坡的基金的收益免征所得税, 若该笔资金符合增强层基金激励计划,可以享受更多的税收优惠政策,这大大降低了整个企业集团的税负。

(三)通过离岸信托减轻预提所得税

离岸信托还可用于减少预提所得税。 例如我国母公司 A 有来自于乙国子公司 B 的股息,而我国与乙国之间并没有签订双边税收协定,并且乙国国内税法规定对汇出其本国的股息要征收高税率的预提税,这样,为了规避乙国高额的预提税,我国纳税人可以与在一个我国和乙国都签订了减免预提所得税的国家新加坡银行签订信托合同, 委托新加坡银行收取来自于乙国的股息,然后指定自己为受益人。 根据我国和新加坡的税收协定,预提所得税的税率为 10%,且新加坡对国外收入不征预提税,大大减轻了税负。

(四)通过离岸信托掩饰控股或关联关系

离岸信托可以在一定程度上为我国纳税人掩护其在避税地子公司的所有权或关联关系, 为其通过转让定价等将来自各地的利润汇集到避税地,逃避我国的高税负提供便利。

我国纳税人可以通过自益信托的方式把自己所拥有的关联公司委托给新加坡的信托机构进行管理, 这样信托机构就成了关联公司法律上的所有人;或者在新加坡直接建立信托公司,由母公司经营管理信托公司,然后将各地控股公司的股权交由信托公司拥有,通过这两种方式隐瞒其对关联公司或受控子公司的真实所有权, 从而摆脱税务机关的追查,与该关联公司进行各种交易来避税。

总之,从新加坡优越的金融环境,活跃的资本流动,林立的信托公司, 成熟的信托业务, 完善的信托体制和严密的客户资讯保密条例考虑,它是我国离岸信托避税的最好的临近舞台。 但是,利用新加坡进行信托避税时,我国纳税人需要综合分析新加坡和我国的经济、税制、法律等情况, 并结合自身的经营战略和需要进行精心斟酌设计出最佳的避税方案。

参考文献:

[1]夏芳.离岸信托的避税研究[J].金融经济,2006.12.

[2]王红晓.中国与新加坡个人所得税制度的比较与借鉴[J].东 南亚纵横,2010.09.

[3]陈盛光.信 托避税 ———跨 国公司国际避税又一出[J].国 际商务财会,2007.08.

摘要家族信托是信托制度中的一类,英国首先开始发展家族信托,其后,家族信托制度逐渐在美国发展完善。一般来说,发展家族信托的一个目的是,基于当前的信托制度,为了使得委托人能够较好地继承他们的遗产,更好地进行策略投资,实现最佳的资产增值,按照...

本文在比较商事信托和公司制度的基础上,对信托理财和公司理财的目标、内容、方法等方面进行了探索性的研究。大家在相关论文写作时,可以参考这篇题目为商事信托理财与公司理财对比分析的理财论文。原标题:信托理财与公司理财的比较研究摘要:我国传统财...

信托理财产品凭借稳健的高收益充分显示了其卓越的投资价值,受到越来越多的人关注。下面由学术堂为大家整理出一篇题目为信托理财产品销售渠道与风险控制的理财论文,供大家参考。原标题:信托理财,您了解吗?近年来随着理财产品的推陈出新,投资者对理财...

(一)信托业刚性兑付现象的产生背景。2007年以来,投资理则市场上最热的投资产品莫过于信托产品。受国际经济不景的大形势的影响,近两年来我国经济形势整体旱现卜滑趋势,这也直接导致了相关投资市场的萧条股票交易萎靡不振,基金公司业绩卜滑,而债券类产品...

进入2014年,一系列的信托产品出现了无法兑付本息的情况,使得中国信托业突然进入恐慌期。从中诚信托事件到11超日债无法兑付第二期利息事件可以看出,刚性兑付已经完全不能适应当前的信托业形势,因此,破刚成了信托业函待解决的问题。本篇论文正文如下:原...

通过比较公司理财与信托理财,不仅可以多角度、全方位研究信托理财,也是客观、深入发展信托理财理论和公司理财理论,完整理解企业理财的重要基础和手段。以下是本篇论文正文:摘要:金融业在全球的迅猛发展,使商事信托成为商业交易的重要组织形式之一。我...

信托理财逐渐进入人们的理财规划中,成为人们进行财富管理的一种工具。但由于信托业在我国起步较晚,行业在发展的过程中还存在信托项目本身的市场风险,投资风险,信托行为违法风险,受托人的道德风险。下面由学术堂为大家整理出一篇题目为我国信托理财业务...