股市波动与宏观经济波动的关系一直备受关注。通常认为,股市运行受到宏观经济的影响,而股市则是宏观经济运行的“晴雨表”.然而,作为股市波动与宏观经济波动关系的一个重要体现,股市的“晴雨表”功能仍存在争议。

根据CAPM模型,股市总体风险被分解为系统风险与非系统风险。依据股市风险的划分方式,股市波动也被相应地划分为系统波动和非系统波动两种成分,形成了股市波动的二分结构模式。

1 研究设计

在股市波动率测度方面,常用的方法有方差法、ARCH模型族、随机波动率模型以及期权价格隐含波动率模型四种。Ser-Huang Poon和Clive Grange(r2005)对93篇有关股市波动的核心文献进行统计和综合分析后指出,四种测度方法的一个微弱优劣顺序依次为方差法、ARCH模型族、SV模型、ISD模型。鉴于此,本文选用方差法对股市波动率予以度量。同时,借鉴贺力平、王珏(2010)等流行文献的做法,记第 t 交易日内某股票收盘价或股票指数收盘水平为 Pt,股票以及股票指数收益 Rt的计算公式设定【1】

式(1)中,Ri、RM分别代表某资产收益和市场收益,αi为截距项,βi则为Beta系数,εi为误差项,并且 εi与 RM无关。由此,可以得到如下方差关系式:【2】

为了尽可能充分地反映股市总体波动的历史特征并对其与宏观经济波动的关系做出探讨,本文选择1992年2月至2012年1月上海证券A股市场全部股票(共958只)作为研究对象。本文使用的股市数据为上证A股市场的股票日收盘价格、公司月市值等数据,数据来源于国泰安数据库。

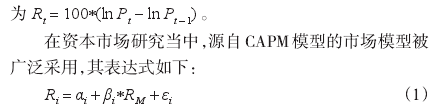

在宏观经济波动的测度方面,本文选用具有代表性的GDP增长率作基本测度指标,数据来自《中国统计年鉴》。2 实证检验++2.1 股市波动与宏观经济波动的描述性统计++宋逢明、江婕(2003)同时采用等值加权和流通市值加权的方法,研究了股市的总体波动性,并发现两种方法所得结论并无明显差异。鉴于此,本文对上海证券市场所有A股日收益的逐月方差进行等值加权,以此反映股市的总体波动性(见图1)。

从图1反映的市场加权总体波动走势可以看出:少数时段内高方差聚集出现,这表明波动具有时变性和聚集性特点,而且近年来波动稳定在较低水平,即并不存在总体波动日渐加强的趋势。【3】

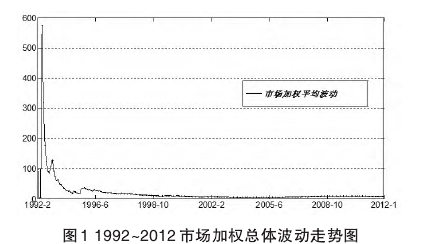

图2描述的是反映宏观经济波动的GDP增长率走势图,从中可以看出,自1992年以来宏观经济增速整体上比较好,并在比较窄的范围内呈现震荡现象,近年来GDP增速有所回落。【4】

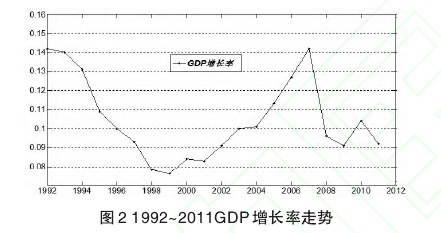

图3显示的是1992~2012上海A股市场系统波动占总波动的平均比例走势。从中可以看出,股市运行初期,系统波动所占比例呈现急剧上升并在较高水平上波动的状态,1996年之后开始逐渐下降,2004年至今这一比例都维持在50%以下。从系统风险的意义上看,系统风险所占比例的降低表明个股受大环境的影响总体在下降,而个股自身特异因素的影响力有所上升。

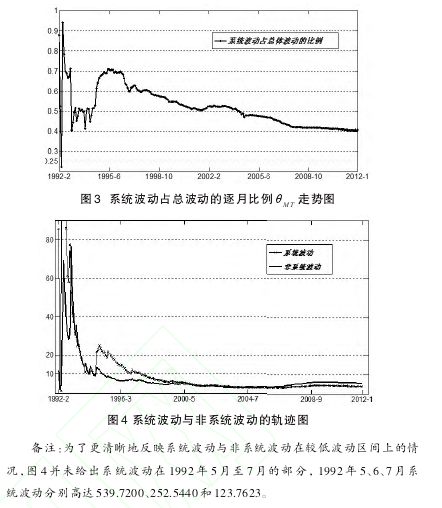

比值只能反映了系统波动与非系统波动二者之间相对的此消彼长,并不能清晰地说明二者波动的绝对量情况。从图4中可以看出:1992.2-1994.10期间,系统波动和非系统波动走势均不稳定,整体上表现出同上同下的大幅波动,而且非系统波动的绝对水平、变化范围均弱于系统波动;在此之后的1994.10-2012-1期间,非系统波动整体较为稳定,但系统波动呈现微弱的下降趋势,特别是在2004年2月之后,系统波动已经降至非系统波动之下,非系统波动成为股票波动的主要成分。

总体上,系统波动已不再是股市波动的最大成分,并且系统波动与非系统波动均处于历史较低水平,这一定程度上意味着我国股市成熟度比初期有显着的提高。【5】

2.2 股市与宏观经济波动的Granger检验

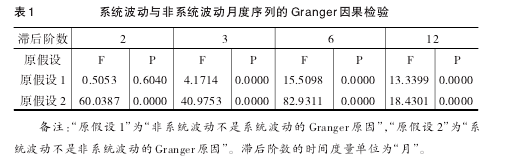

杨雪莱(2006)认为股市存在非系统波动向系统波动转移的现象,但没有做出论证,也没有得到后续研究的探讨。鉴于此,本部分首先以1992年2月至2012年1月的月度波动数据,对股市系统波动与非系统波动之间的定量关系进行讨论。鉴于GDP增长率数据的限制,随后以1992~2011年的年度数据为基础,实证分析系统波动、非系统波动与宏观经济波动之前的关系。

股市系统波动与非系统波动之间基于月度序列的Granger因果关系检验结果如表1所示。从表1中可以看出,在滞后 2 个月时,非系统波动并不是系统波动的Granger原因,但反过来成立,这意味着在滞后2个月的情况下系统波动与非系统波动只存在单向影响,非系统波动向系统波动转移的现象在超短期内并不存在。不过,从分别滞后3个月、6个月和12个月的检验结果来看,系统波动与非系统波动存在着较为显着的双向Granger因果关系,即二者存在着双向作用和互相转移的可能。因此,在超短期内股票市场比较稳定,不易受到个股特质波动即非系统波动的影响,但从短期来看,平均意义上的系统波动与非系统波动存在着相互转移和扩散的可能。

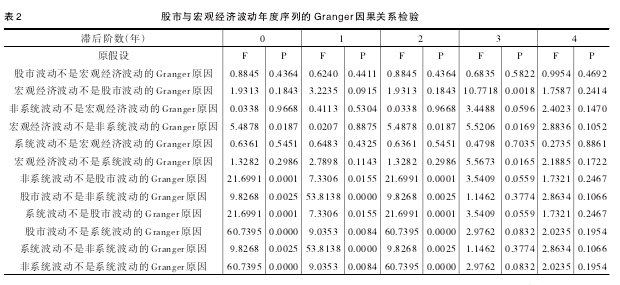

为了检验股市波动与宏观经济波动之间的相互关系,对股市总波动、系统波动与非系统波动的月度序列值分别取年度均值,形成1992-2011年股市波动、系统波动与非系统波动的年度序列值。表2报告了在年度序列基础上系统波动、非系统波动与宏观经济波动的Granger因果关系检验结果。【6】

从表2中第3-4行可以看出,宏观经济波动在滞后1年和3年的情况是股市波动的Granger原因,而其他情况下宏观经济波动并不是股市波动的Granger原因,股市波动则在任何滞后期结构下都不是宏观经济波动的Granger原因,这表明宏观经济在对股市在一定滞后期下有着显着的影响作用,但股市并未表现出对宏观经济的显着影响。

并且,股市总体波动与宏观经济波动整体较弱的关系还意味着股市整体并不存在着“晴雨表”功能。

从表2中第5-8行可以看出,在当期、滞后2年和3年的情况下宏观经济波动是股市非系统波动的Granger原因,在滞后 3 年的情况下宏观经济波动是系统波动的Granger原因并且非系统波动是宏观经济波动的Granger原因。这表明,宏观经济波动对股市特质风险具有较强的影响,股市特质风险还会在滞后3年的期限下影响宏观经济波动,与此同时,宏观经济波动对系统波动也具有显着影响。这意味着,宏观经济波动与股市非系统波动有着更密切的联系,并且非系统波动还会在一定滞后期下通过宏观经济波动向系统波动转移。

从表2中第9-14行则可以看出,股市波动、系统波动与非系统波动在短期内显着地互为Granger原因,这与表1所反映的情形较为一致,即在短期内股市系统波动、非系统波动和股市总体波动间存在相互转移的可能。结合表2第5-8行的结果则可以推测,系统波动与非系统波动的相互转移是通过宏观经济波动在一定滞后期下实现的。

3 结论

本文对股市波动与宏观经济波动传统的关系研究进行了延伸,从股市系统波动与非系统波动二分结构的视角探讨了股市波动的特征及其与宏观经济波动的关联关系,尤其是对杨雪莱(2006)提出的非系统波动转移观点进行了验证。

综合来看,当前我国股市波动处于历史较低水平,并且自2004年以来股市系统波动水平也已降至非系统波动水平之下。股市总体波动与宏观经济波动的短期影响关系并不显着,但在一定滞后结构下,宏观经济波动对股市非系统波动具有较为显着的影响作用。与此同时,非系统波动对宏观经济波动以及宏观经济波动对系统波动在一定滞后期下也具有显着的影响作用。系统波动与非系统波动之间在短期内则存在着显着的双向影响作用并具有互相转移的可能。因此,本文不仅在一定程度上论证了杨雪莱(2006)的观点,而且还预示着系统波动与非系统波动的相互转移可能是在一定期限结构下通过宏观经济波动实现的。

参考文献:

[1]靳云汇,于存高.中国股票市场与国民经济关系的实证研究(下)[J].金融研究, 1998,( 4)。

[2]赵振全,张宇.中国股票市场波动和宏观经济波动关系的实证分析[J].数量经济技术经济研究, 2003,(6)。

[3]陈梦根.中国证券市场价格波动与宏观经济协同性的实证研究[J].经济管理,2005,(16)。

[4]董直庆,王林辉.我国证券市场与宏观经济波动关联性-基于小波变换和互谱分析的对比检验[J].金融研究, 2008,(8)

近年来,我国信托业发展较快,截至2014年2季度末信托资产规模已经突破12万亿元。信托作为高端理财产品逐步为社会所认识和接受,尤其是其较高的收益率,更是其他理财产品所不及。然而,集合信托预期收益率是如何确定的?它与宏观经济有怎样的动态关系?...

党的十八届三中全会通过了《关于全面深化改革若干重大问题的决定》(以下简称《决定》).《决定》指出,建设统一开放、竞争有序的市场体系,是使市场在资源配置中起决定性作用的基础;加快形成企业自主经营、公平竞争,消费者自由选择、自主消费,商品和要...

中国特色的金融脱媒及其必然性(一)中国特色的金融脱媒从20世纪末开始,我国资本市场的金融改革逐渐深入开来,同之出现的是发展中必定伴随的金融脱媒现象.随着我国市场经济的不断发展,金融脱媒现象越发凸显,我国不少经济学者也开始了这方面的研究,从2010年...

西方主流经济学框架下关于金融与经济增长关系的理论分析,主要集中于金融体系是如何通过克服市场摩擦来提高资源配置效率,这种摩擦包括信息成本和交易成本。在主流的新古典主义经济学框架下,Debreu(1959)和Arrow(1964)较早认为,金融系统有助于改善...

引言在信贷与投资驱动下,当前的总量复苏看起来几近完美.首季GDP增速达6.7%,硬着陆的担忧烟消云散,通缩魅影不再,而人民币汇率在年初加速贬值后风平浪静。但对于后续经济走势的判断,市场分歧很大。有观点认为周期王者归来,也有人认为滞胀就在眼前。为...

0引言审计发展对宏观经济的稳定、深入、可持续发展是否具有显着的作用?如果有,具体的表现形式又是何种形式?影响路径与方式又是何种?针对上述问题,我们展开了此次研究。在研究之初,我们首先从国内外相关最新研究成果的研究入手,重点关注了审计领域与...

随着我国加入WTO系统之后,中国经济的自由化进程不断加快,资本市场逐渐开放,中国的金融市场和世界的金融市场联系日益紧密,而给中国金融市场带来很多不稳定的因素.金融的不稳定是经济运行的常态,能够对经济体的金融结构产生重大的冲击,加强对金融的管理对...

一、量化宽松货币政策内容概述量化宽松货币政策是指当短期利率接近于零的时候,央行通过发行超过维持零利率的货币以刺激经济。美国从次贷危机以来到2012年12月先后进行了四次量化宽松货币政策。第一次是在次贷危机爆发之后,美国国内金融机构损失惨重,...

上世纪70年代以来,全球宏观经济金融环境与制度发生了深刻变革:一是各国货币当局在经历了长达半个多世纪与通货膨胀的角力之后,货币稳定机制在全球范围内得以确立,与此同时,金融危机频发又使金融不稳定代替货币不稳定成为政策部门关注的焦点。二是在金融...

一、引言中国股票市场发展过程中,我国股市结构、制度不断进行调整。从根本上讲,股票市场的运作和宏观经济的运行是相当一致的。经济周期决定股票市场的价格区间,而股票市场价格总体方向性变化反映了经济周期的更替。宏观经济的衰退、复苏、过热和滞胀四...