4.2、基于回归分析的股权结构与经营绩效的关系研究

4.2.1、回归分析的模型与计算

本文中,通过回归分析来检验上市银行的经营绩效和股权结构之间是否存在相关关系。其中,经营绩效采用因子分析计算的银行绩效总得分进行衡量;股权结构中,股权集中度采用第 1 大、前 5 大和前 10 大股东股份比例进行衡量,股权性质由第 1 大股东是否是国有股进行衡量。

各解释变量和被解释变量的符号及定义如表 19 所示:

表 19 解释变量和被解释变量的符号及定义

其中,G 被定义为虚拟变量,“1”和“0”代表的并不是纯粹的数量关系,其代表的是一种股权性质。

在第二章理论综述分析的基础上,可以作出如下假设:

H1:第 1 大股东的股份比例与经营绩效负相关;H2:前 5 大股东的股份比例与经营绩效负相关;H3:前 10 大股东的股份比例与经营绩效负相关;H4:第 1 大股东的性质与经营绩效相关;若是国有,正相关;若是非国有,则负相关。

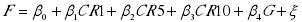

因此,可以建立如下的回归方程:

其中,0β 为回归常数,1 2 3 4β , β , β ,β 为偏回归参数,ξ 为随机误差。

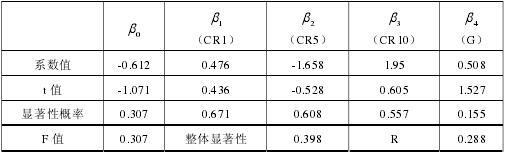

回归分析的软件采用 SPSS 13.0 英文版。首先进行多元回归分析,检验上市银行的绩效得分与股权集中度和股权性质是否整体相关。其具体运算结果如表 19 所示:

表 20 上市银行经营绩效与股权结构回归分析结果(2011 年)

表 20 的数据显示:4 个变量整体回归的2R 值仅为 0.288,说明上市银行的股权集中度和第 1 大股东性质对经营绩效的解释度为 28.8%,解释力度比较弱。F 分布的整体显着性水平为 0.398,远大于 0.1 和 0.05。其中,0 1 2 3β , β , β ,β 的显着性水平都大于 0.3,超出了 5%和 10%的显着性要求,说明上市银行的股权集中度和经营绩效未表现出明显的相关性。只有4β 为 0.155,尽管接近 10%,但是仍然没有达到显着性水平的要求。因此,从整体上看,股权集中度和第 1 大股东的性质与经营绩效的线性关系不太显着。

多元回归的结果表明:银行的股权集中度及第 1 大股东的性质(4 个自变量)与银行的经营绩效线性关系不显着,未有明显的相关性。为了避免各解释变量间的相关性及自相关的情形的出现,对被解释变量和所有的解释变量采用一元回归分析。

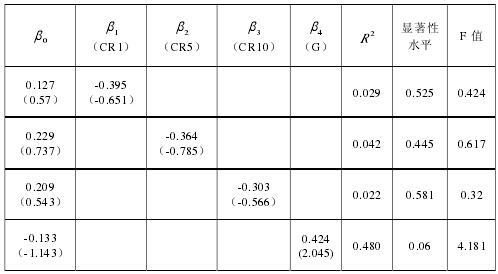

通过 SPSS 的计算,可以容易地得出经营绩效和各股权集中度的相关关系。具体结果如表 21(2011 年)所示。运用同样的方法,对 2010 年上市银行的经营绩效和股权结构进行回归检验,其具体结果如表 21 所示。

表 21 上市银行经营绩效与股权结构的回归结果(2011 年)

4.2.2、股权结构与经营绩效的结论分析

首先分析 2011 年度,通过表 21 的运算结果,我们可以得到如下分析结论。

一、股权集中度和上市银行经营绩效的关系

(1)上市银行第 1 大股东股份比例与经营绩效的回归结果显示:其回归系数1β为—0.395,但是该检验的 t 值和 F 值都偏小,分别为—0.621 和 0.424,显着性概率为 0.525,远大于 5%的显着性水平要求,即没有过 t 检验。因此,假设 H1 并不成立,说明第 1 大股东的股权比例与上市银行的经营绩效并未表现出显着的相关性。第 1 大股东股份比例的增加或减少,对上市银行经营绩效的影响不显着。

(2)上市银行前 5 大股东股份比例与经营绩效的回归结果显示:其回归系数2β为—0.364,但是该检验的 t 值和 F 值分别—0.785 和 0.617,显着性概率为 0.445,远超过了 5%的显着性水平要求,没有通过 t 检验。因此,假设 H2 也不成立,说明前 5 大股东的股份比例与上市银行的经营绩效并未表现出显着的相关性。如果前 5 大股东增加或减少持股比例(前提是不改变第一大股东),对上市银行经营绩效的影响不显着。

(3)上市银行前 10 大股东股份比例与经营绩效的回归结果显示:其回归系数3β 为—0.303,但是该检验的 t 值和 F 值都偏小,分别为—0.566 和 0.32,显着性概率为 0.581,也远大于显着性水平 0.05 的要求,没有通过 t 检验。因此,假设 H3也不成立,说明前 10 大股东的股份比例与上市银行的经营绩效并未表现出显着的相关性。前 10 大股东增加或减少持股比例(前提是不改变第一股东),对上市银行经营绩效的影响不显着。

二、上市银行第 1 大股东性质和经营绩效的关系

通过设置虚拟变量,再进行回归检验。上市银行的第 1 大股东性质和经营绩效的检验结果显示:F 值达到 4.181,t 值为 2.045,显着性水平为 0.06,接近 5%,但是达到了显着性水平为 10%的要求,通过了 t 检验。因此,假设 H4 成立。结果表明:上市银行的经营绩效与第 1 大股东的性质表现出一定的相关性,第 1 大股东是非国有股东的上市银行,经营绩效要优于第 1 大股东是国有股东的银行。

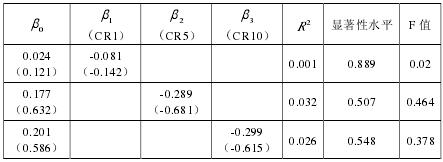

同理,2010 年的数据回归结果显示:第 1 大股东股份比例,前 5 大股东股份比例和前 10 大股东股份比例的系数尽管是负数,但是 t 检验和 F 检验均没有通过,假设 H1、H2 和 H3 均不成立,即上市银行的经营绩效与股权集中度并未表现出显着的相关性。

通过对上市银行 2011 年和 2010 年的经营绩效和股权结构进行回归检验,可以得出:上市银行的股权集中度和经营绩效不太相关;而第 1 大股东的性质和经营绩效显着相关,即第 1 大股东是非国有股东的银行经营绩效要好于第 1 大股东是国有股东。

上市银行的经营绩效与股权集中度不太相关,而与第 1 大股东的性质密切相关。笔者经过分析,认为其主要原因是:第 1 大股东在董事会中的决策权力较大,在重大战略和决策上具备决定性的权利。第 1 大股东是非国有股东银行的绩效好于国有股东。上市银行的大型国有股东中,主要是汇金公司,财政部和地方财政局。它们作为第一大股东,尽管派驻了董事成员和管理人员,但是代表的更多是中央政府和地方政府的利益。他们需要承担更多的社会责任,不可避免地带来一些行政色彩和行政干预。外资股东和其他类型的股东所承担的社会责任较少,其附带的行政色彩和行政干预也较少。相较于国有股东,他们更加关注上市银行的经济利益和长期回报。另外,外资股东会带来先进的管理经验和成熟的管理体系。上市银行中的第 1 大股东,必然会在银行的运营中执行和贯彻自身的经营方针和理念。在股东大会中,只有当第 1 大股东享有较大的决策权力时,才能保障其经营方针和理念的有效实施。而不同的经营方针和理念,最终导致了不同的经营绩效。

本文的研究结论与其他学者的研究呈现出一定的差异性。许多学者的研究表明,股权集中度与经营绩效存在负相关的关系。关于这种差异,笔者通过对比分析,认为主要原因有:

(1)经营绩效评价方法存在差异。本研究采用的是因子分析法,并提取了四个公共因子。在经营绩效评价中,单指标评价法和多指标评法得出的结论是明显不一样的。多指标评价法中,由于选取的具体计算方法的不同,得到的研究结论也可能会不同。

(2)指标的差异。笔者通过阅读文献和上市报告,共选取了 11 个财务指标。然后,不同的学者会选取不同的指标,并且在数量上也会存在不同。在以往的研究中,有的学者会选取约 10 个的指标,有的学者选取了 15 个指标,还有少数学者选取了超过 20 个指标。不同的指标数据,可能会得出不同的差异。

(3)上市银行的数量及研究的周期不一致。由于我国上市银行的数量较少,仅有 16 家,研究样本量的略微减少可能会对最终结论产生较大的影响。银行的经营绩效与国家宏观经济的变化息息相关。不同的研究周期,国家宏观经济会有较大的变化,最终导致上市银行经营绩效的不一致。而本文的研究周期是 2009 年至2011 年,由于欧美经济危机的影响,我国宏观经济处于逐渐回升,整体向好的阶段。这与其他学者研究中的宏观经济背景不太一致。

一、基于职业能力的财务管理人才培养课程体系构建思路对于以职业能力培养为目标的财务管理人才培养模式而言,我们可以将其目标确立为:培养全面发展的、具有扎实的经济和财务管理的理论知识,掌握财务管理相关专业技能,熟练运用财务软件完成财务管理和会计...

第四章浙江龙盛并购德司达案例分析。4.1并购双方简介。4.1.1浙江龙盛集团股份有限公司。浙江龙盛集团于1970在浙江省上虞县创立,为实现资本经营,2003年在上海证券交易所上市,成为我国第一家染料行业的上市公司。公司的产品包含各系列染料、助剂,...

3.2小微企业阿里小贷融资分析。前一节简单的对阿里小贷进行了概述,从阿里小贷的发展历程、业务流程和风险管理进行了简单分析,本小节主要分析小微企业阿里小贷融资,分析其融资现状、融资条件和融资方式等。3.2.1小微企业阿里小贷融资现状。小微企业阿...

第7章结语从资源角度看,我国林业多年来的发展主要还是依靠了丰富的自然资源。但是,随着现代经济社会的不断发展,我们才清醒的看到自身可利用的资源其实是十分有限的。如果自然资源再不能够得到有效的保护和利用,无论是雾霾还是土壤污染都将会成为无法...

第四章、经营绩效与股权结构关系的实证分析4.1、基于因子分析的上市银行经营绩效评价在本章中,主要采用因子分析法对上市银行的经营绩效进行综合评价。研究的对象是在沪深两地上市的16家商业银行,研究数据从各银行20092011年的年度报告整理得出(注:...

目录摘要第1章绪论1.1选题背景1.2研究目的及意义1.3国内外相关研究状况1.3.1国外研究状况1.3.2国内研究状况1.4研究思路和方法1.5主要创新与不足第2章财务分析与评价的理论基础2.1财务报表定义和种类2.2财务分析与评价的目的及作...

3.4YD集团营运资金来源与配置分析3.4.1营运资金配置分析正如本文第二章所述,IASB和FASB联合概念公告对营业活动进行了重新的划分,引发了营运资金概念的重构,投资活动作为企业使用资金创造价值的一种方式,将其上升到了与经营活动同样的管理地位。因此...

第四章新华联雅园房地产项目融资实例分析4.1新华联雅园项目基本介绍4.1.1项目概况新华联雅园项目位于内蒙古自治区呼和浩特市如意开发区,南有小黑河稀缺资源,东有二环路,交通便捷,地理环境优越,周边有东岸国际、绿地赛尚公馆、金隅时代城、麦迪逊...

第5章研究结论、局限及对策建议5.1研究结论本文通过对建筑施工企业应收账款产生的原因、面临的问题及实际中管控瓶颈的分析,结合A企业案例,对建筑施工企业的应收账款进行研究。本文研究结论是建筑施工企业做好应收账款管理,应结合企业自身实际情...

第4章JS公司财务综合分析4.1基于杜邦分析法的实证分析4.1.1杜邦分析法概述杜邦财务分析法由美国杜邦公司提出,是从企业综合指标出发,将权益净利率指标分解成为最基本的生产要素,以揭示企业获利能力和变动原因。通过杜邦财务分析,企业管理人员能...