四、实证结果与分析

(一)管理者早期经历对公司投资水平的影响

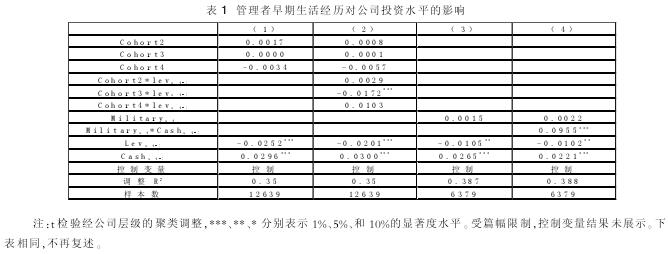

由表 1 第 1 列和第 3 列可见,与预期一致,没有证据表明管理者的大饥荒经历或者参军经历会直接对公司的投资水平产生影响。第 2 列中,三组出生队列只有 Cohort3 与年初杠杆率的交互项系数显着为负,与 Levi,t-1 的符号一致,说明在童年或青少年期经历过大饥荒的管理者在决策公司投资水平时,对年初公司的负债水平更敏感,即杠杆率增加时大饥荒经历管理者降低公司投资水平的幅度更大;在公司处于平均负债水平时,其管理公司的投资水平要比其他同行的低 0.01,即相比平均投资水平低 13.6%.因此证明了假设 1.

第 4 列中,参军经历与年初货币资金持有量的交互项系数显着为正,与 Cashi,t-1 的符号一致,说明参军经历的管理者在自身决策公司投资水平的函数里,投资水平对投年初公司现金水平的斜率更陡峭,即对现金持有量的因素更敏感,当现金水平增加时参军经历管理者比同行提高更大幅度的公司投资水平;在公司持有平均货币量时,其管理公司的投资水平要比其他同行的高 0.0154,即相比平均投资水平高 26.2%.因此证明了假设 3.

(二)管理者早期经历对公司投资效率的影响

1.大饥荒经历对公司投资效率的影响

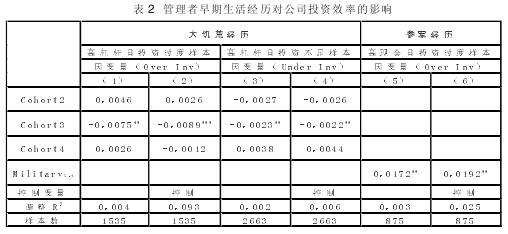

如表 2 第 1 和 2 列所示,在公司高杠杆的环境下,童年或青少年时期经历过大饥荒的管理者对公司的投资决策比同行的更出色,其会抑制公司的过度投资程度,以第 2 列为例说明,其相比同类公司会平均降低20.2%的平均投资过度的程度。与之相反的是,在第 3 列和第 4 列中,Cohort3 的系数为负,由于 Under_Inv 的符号为负,说明大饥荒经历管理者在公司已有负债较高的情况下,会增加公司投资不足的程度,在第 4 列中,其相比同类公司的平均投资不足程度要高 7.9%.因此假设 2 得以证明,大饥荒经历对公司投资效率的影响出现了结构差异,其主要是在公司资产负债率较高的情况下才会对公司的投资效率产生显着影响。

2.参军经历对公司投资效率的影响如表 2 第 5 和 6 列可知,在公司高现金持有量的情况下,参军经历管理者会比同行做出更加激进的公司投资决策,增加了公司的投资过度程度,以第 6 列为例说明,其相比同类公司会平均增加 35.6%的平均投资过度的程度。结合第 5 列的回归结果可得知,参军经历对公司投资效率的影响存在结构性差异,在公司持有较高现金水平时才会对公司的投资效率产生显着影响。因此证明了假设 4.

五、结论

本文借鉴自然实验的思想,以管理者的早期大饥荒经历和参军经历为研究对象,发现早期的生活经历能对管理者产生长期持续影响,进而对其所管理公司的投资行为产生影响。不同的早期生活经历对管理者的影响不同,会分别通过不同路径影响公司的投资决策:在童年或青少年时期经历过大饥荒的管理者,在决策公司投资水平对公司的财务杠杆特别敏感,进而影响了投资效率,在公司杠杆率较高时,其会抑制公司的过度投资,却也会增加公司的投资不足;参军经历管理者则对公司的现金持有量敏感,当公司持有现金水平较高时,其所在公司投资过度的程度更大。本研究的启示是:

(1)管理者的非理性对公司政策的影响不是传统理论所认为的“系统性偏误”.某些非理性行为决策是可解释和可预测的,它们可能是源自某些早期生活经历对管理者的认知、信念和偏好产生了影响,进而导致了公司政策上的偏误。因此,无论在理论上还是实践工作中,都应该关注管理者的非理性行为。

(2)本文从微观上证实了遥远的过去经历确实能对管理者起着显着且持久的影响,这一影响甚至能始于人的认知和性格形成时期。这意味着重大公共或经济事件对社会的冲击可能不止于当下,其对未来也是一场巨大的蝴蝶效应,例如日本经济危机所导致的失落十年,美国的次贷危机等,可能不仅会立刻影响到当下的公司政策,也会影响到管理者在之后的政策选择,甚至会通过现在的年轻人,即未来的公司管理者,影响到很多年之后的公司政策选择。

(3)在优化公司治理上应充分考虑管理者的非理性。依靠传统理论所推崇的奖金等手段仅能激励管理者达到理性人层面的最优,却难以避免非理性所带来的偏差。公司应该意识到管理者的非理性是普遍和长期存在的,在评价和决策公司政策过程中,应该避免管理者的“一言堂”.管理者也应该经常审视自己的决策,是否存在非理性,例如是否是因为过去经历让自己对某个指标或某种环境特别敏感,导致不能客观合理地制定投资决策。

(4)本文也为投资者和外部监管者提供了一个观察公司的新视角。公司行为的本质是人的行为,公司管理者受早期不同经历的影响会在认知、信念和偏好上存在差异,这些异质性会使他们管理的公司行为出现个人风格“印记”,投资者或外部监管者如果理解到这一点,则能相应地制定最优投资政策或监管政策。

参考文献

[1] DONALDSON, GORDON. Voluntary restructuring: The case of General Mills [J]. Journal of Financial Economics, 1990,(27)。

[2] MALMENDIER, U., TATE G., YAN, J. Overconfidence and Early-Life Experiences: The Effect of Managerial Traits on CorporateFinancial policies [J]. The Journal of Finance 2011,(66)。

[3]赵民伟,晏艳阳。管理者早年大饥荒经历与公司财务政策[J].南方经济,2015,(10)。

[4]晏艳阳,赵民伟。管理者早期参军经历对公司财务政策影响研究[J].学术论坛,2016,(1)。

[5] RICHARDSON, S. Over-investment of free cash flow [J]. Review of Accounting Studies, 2006,(11)。