三、危机前后经常账户调整状态及其对产出的影响

危机前大幅度的经常账户逆差反映了一国( 地区) 出口竞争力衰退,而货币和银行危机发生之前也往往存在经常账户高赤字。作为典型的预警指标,危机前占 GDP 比重超过 5% 的经常账户赤字被认为隐含着较高的触发金融危机的风险。

根据本文样本③,在130 次货币危机中,经常账户逆转共发生23 次。其中,发达国家( 地区) 2 次,占该类国家( 地区) 危机总次数的比例为8.3%; 新兴市场国家( 地区) 和其他国家( 地区) 各 14 次和 7 次,占各自类型国家( 地区) 危机总次数的 31. 1%和 11. 5%.在 99 次银行危机中,经常账户逆转共发生 29 次。其中,发达国家( 地区) 4 次,新兴市场国家( 地区) 和其他国家( 地区) 各 20 次和 5 次,发生经常账户逆转的次数占各类型国家( 地区) 银行危机的总次数分别为 28. 5%、48. 8% 和 11. 4%.可见,虽然经常账户高赤字多集中在发达国家( 地区) ,但发达国家( 地区) 的经常账户赤字在危机后较其他类型国家( 地区) 表现出更强的可持续性。

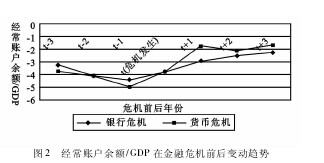

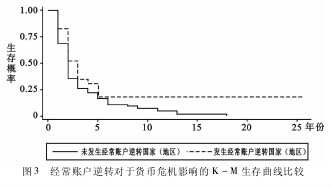

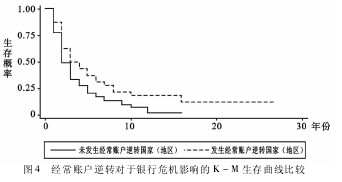

设危机发生年份为 t,则危机前后三年经常账户余额的变化如图 2 所示。从中可以看出,在两类危机发生之前,危机国( 地区) 的经常账户赤字占 GDP 的比重平均已达到 3% ~5%,且该赤字在危机前一年往往最严重。危机发生后,经常账户的赤字得到明显且持续的改善。相比之下,货币危机前经常账户赤字平均水平更高,且危机后调整的幅度更大。通过采用 Kaplan - Meier 生存曲线模型,以经常账户是否发生逆转为标准将样本分为两组,分别对货币危机和银行危机的恢复时间进行比较。根据图 3 和图 4,发生经常账户逆转的国家( 地区) 在货币危机和银行危机中都恢复更为缓慢,其生存曲线普遍高于未发生经常账户逆转的国家( 地区) .

以上统计结果说明,经常账户赤字的改善不仅可能是危机带来的结果,其变动对于危机恢复本身也产生影响。一般认为,经常账户赤字盈余的下降往往带来货币升值,而赤字的缩小往往带来货币贬值。如 Milesi - Ferrett 和Razin( 1998) 认为,危机前经常账户赤字过高的国家( 地区) 一般存在本币汇率高估,经常账户的逆转往往伴随着汇率的贬值,从而通过贸易等渠道间接影响产出。除此之外,本文发现虽然高赤字集中栖息在发达国家( 地区) ,但危机后新兴市场国家( 地区) 的经常账户逆转却更为频繁。考虑到两类国家( 地区) 在资本流动特点上存在明显差异,资本流入的突然中断可能在危机后经常账户调整中起到重要作用,并通过这一途径给实体经济带来紧缩性影响。因此,作为经常账户逆转的重要因素之一---资本流入突然中断在经常账户逆转和危机恢复中的影响不容忽视。

四、伴随性资本流入突然中断及其对危机恢复的影响分析

( 一) 经常账户逆转背景下资本流入突然中断的发生情况

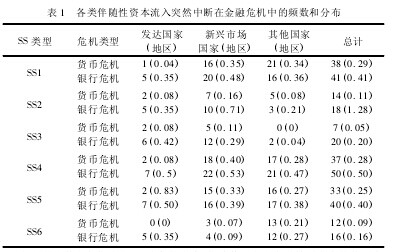

借鉴 Edwards( 2005) ,本文将经常账户逆转( Current Account Reversal,CAR) 界定为: 以每一个赤字的年份为起始年,在接下来的两年内至少有一年经常账户赤字与 GDP 的比例下降不少于3%,两年最小总体下降不少于 4%.作为经常账户的融资方式,资本流入的突然中断是经常账户发生逆转的重要原因。考虑到资本与金融账户盈余是经常账户赤字的融资渠道,二者状态的改变在阈值的设定上应具有对称性。在本文中,资本流入突然中断( Sudden Stop,SS) 定义为,某一年资本流入和 GDP 的比值下降至少4%,各子项目资本流入的突然中断界定为该子项目资本流入量/GDP 下降至少3%.在此基础上,在经常账户逆转发生的上一期或当期出现的资本流入突然中断,都被视作伴随经常账户逆转的资本流入突然中断,简称为伴随性资本流入突然中断。其中,SS1 表示金融账户总体账户发生的资本流入突然中断,SS2 ~ SS6 分别代表直接投资余额、证券投资余额、其他投资余额、储备资产和未记录的资本流入各子账户发生的资本流入突然中断。

危机恢复过程中,伴随性资本流入突然中断的分布体现出明显的国家差异。如表 1 所示,对于货币危机,在主要融资方式( 靳玉英 等,2010) 是其他投资、证券投资和直接投资的发达国家( 地区) ,发生各类子账户下 SS 的类型较为平均; 在主要融资方式是其他投资、直接投资和证券投资的新兴市场国家( 地区) ,危机中发生的 SS 主要表现于其他投资和储备资产项目,直接投资和证券投资次之,未记录资本流入的突然中断很少; 其他国家( 地区) 的主要融资方式是其他投资、直接投资、未记录资本流入和储备资产,危机中发生的 SS 则主要集中在其他投资和储备资产项目,未记录资本流入项下的资本流入突然中断较多,直接投资项下的中断则很少,证券投资项下则没有出现。

各口径统计的账户项下,银行危机中伴随性资本流动突然中止发生的频率都比货币危机更高。新兴市场国家(地区)55发生最多的项目是直接投资,其次是其他投资项目,和其融资方式基本对应;在其他国家(地区)类型中,出现55最多的项目是其他投资,其次是储备资产和直接投资,但和货币危机类似,这类国家(地区)未记录资本流入项目下的55发生很频繁。发达国家(地区)的证券投资项目下的资本流入突然中断明显较另外两类国家(地区)类型多,而证券投资正是发达国家(地区)有别十另外两类国家(地区)类型的一个经常账户赤字的主要融资渠道。总的来说,危机中伴随着经常账户逆转所发生的,与主要融资方式相对应的直接投资余额、其他投资余额和储备资产项下资本流入突然中断发生频率最高。而且,对于每一类国家( 地区) 而言,发生资本流入突然中断的主要项目与其经常账户的主要融资渠道基本吻合。

结论2008年的全球性金融危机掀翻了整个华尔街,同时也席卷了全世界,其发展速度之快、蔓延势力之广、影响范围之深让人瞠目结舌。经过上文的分析可以看出,全球金融危机的爆发的原因有直接原因和间接原因,但总的来说美国金融监管体系的缺失以及金融性政...

金融危机是全世界范围内的一场经济危机,我们无法避免,只能在掌握其发展规律的情况下,分析我们企业自身的客观与主观生存环境,找准企业自身发展市场,精准把握客户需求,简约销售渠道,从而提升自身盈利空间,以更好地姿态迎接金融危机的挑战。...

一、研究背景2008年的9月,雷曼兄弟申请破产;美林低价格被美国银行收购;美国政府投入巨款救援AIG集团;另外两家银行虽努力自保,积极转型,但最终也以股票大跌而收场.这些接二连三、令人不安的新闻预示着一场大风暴即将来临.随后,金融危机迅速席卷全球,几...

一、引言从历史上来看,香港经济就以自由着称。自1841年开埠以来,香港就一直保持着世界自由港的身份,执行着最自由、最开放的自由港政策。可以说,自由经济制度是中国香港经济的最大特点。长久以来,无论是港英政府还是香港特别行政区政府都奉行让市场经济...

2007年8月美国次贷危机的爆发迅速的蔓延到金融各个领域,并随着经济全球化的加深影响到全球其他国家,造成全球性的经济萧条以及金融动荡。这次金融危机波及范围之广以及连锁效应是前所未有的,因此,对全球金融经济危机的成因以及经验进行详细的研究与分析,...

第四章全球金融危机带来的启示。4.1信用风险防范制度建设非常重要。之所以次级贷款存在很高的违约率,主要是由于贷款机构在放贷中没有坚持三C的原则。所谓的三C原则即是对借款人基本特征(Character)、还贷能力(capability)和抵押物(collateral)...

第2章实体经济、虚拟经济背离及金融危机产生机理实体经济和虚拟经济的关系应该是相互促进的。其中,前者是保证我国经济持续稳定健康发展的基础,而虚拟经济的产生则是为了服务实体经济。如果后者的发展过快,经济的不稳定因素就会增多,容易诱发金融危机...

题目:次贷危机对我国经济的影响及对策目录摘要(详见正文)一、次贷危机的起源与发展二、金融风暴对中国经济的影响三、面对金融危机,我国采取的应对策略(一)经济结构优化升级步伐加快(二)抑制物价上涨的政策措施成果显着(三)改变宏观调控方...

美国金融业长期处于世界金融业的核心地位。对于美国自身的金融部门发展而言,其现有整体经济发展无疑受到金融发展的制约,因此金融发展的良好性对于其经济发展起着至关重要的作用,由此就要求必须要对于现有金融发展进行合理的监督以及管理,从而提升整体经济...

一、发展中国家出口的通缩效应发展中国相对于发达国家拥有低得多的劳动成本,所以制造同种产品时成本优势会转化为价格优势。在发展中国家进入全球贸易体系后,这一竞争力会帮助其在世界市场上扩大出口份额,为该国的发展引入外部驱动力,赚取的硬通货用来为...