摘 要

国内经济进入新常态后,传统企业难以去产能,选择跨行业收购是进行产业转型的一条捷径,但存在着很大风险。并购目标公司主要集中于新兴行业,互联网公司成为首选,而这类轻资产企业因发展前景好、盈利能力乐观而往往产生高溢价的并购价格,而业绩承诺作为估值调整机制能够有效降低相应的经营风险,这也间接造成高溢价,研究表明,存在业绩承诺的并购对价往往高于没有业绩承诺的并购对价。

通过介绍 XN 公司并购活动的基本情况,包括并购过程及业绩承诺设置和完成情况,初步评价了并购结果,笔者结合 XN 公司对 C 公司的商誉减值情况和 C 公司连续两年未达标分析,认为 XN 公司并购 C 公司并不成功,没有达到并购目的,协同发展。通过对业绩承诺未达标的初步分析,业绩承诺指标与支付对价有着密切关系,认为该并购估值过程中存在风险,因此,接下来,详细介绍了评估 C 公司的全过程,即支付对价的计算过程,对该计算过程进行全面分析,发现该估值中主要存在以下四个问题:(1)估值方法本身的缺陷,(2)可能存在虚高历史营业收入的疑点,(3)折现率计算过程中使用不合适的数据来源,(4)设置的业绩承诺存在不合理性,该四个问题共同导致了高溢价的支付对价,之后分析并购双方接受高溢价对价的动因:并购方主要面临经营发展瓶颈、急需转型,同时看好版权行业,想要快速抢占先机;被并购方哄抬高价的原因在于若未满足业绩承诺,其付出的代价较小,其内部含有私募股权基金,有较强的议价能力。面对以上四个问题,其应对措施如下:综合使用多种估值方法计算估值区间;合理评估目标企业未来盈利能力,考虑潜在风险,避免预测过于乐观;设置合理的业绩承诺条款,并对估值全过程形成特定控制体系。

并购能够帮助企业重新整合资源、打开新市场,提升企业的竞争力和经营效率,在并购过程中对目标企业的估值是最为关键的一步,成功并购的关键就在于确定合理、恰当的交易价格,对于降低企业并购中的估值风险是至关重要的。本文研究 XN 公司并购中估值风险具有一定的理论意义和实践价值。

关键词: XN公司,企业并购,估值风险。

Abstract

After the domestic economy enters the new normal, it is difficult for traditional enterprises to go to production capacity. Choosing cross-industry acquisition is a shortcut for industrial transformation, but there is a great risk. M&A target companies are mainly concentrated in emerging industries, and Internet companies have become the first choice. Such light asset companies tend to generate high premium M&A prices because of their promising prospects andoptimistic profitability, and performance commitments as a valuation adjustment mechanism can effectively reduce the corresponding Operating risk, which indirectly leads to high premiums,research shows that M&A considerations with performance commitments tend to be higher than M&Aconsiderations without performance commitments.

By introducing the basic situation of XN M&A activities, including the merger and acquisition process and performance commitment setting and completion, the preliminary evaluation of the M&A results, the author combined XN CO.,LTD goodwill impairment of C company and C company's two consecutive years of non-compliance analysis, It is believed that XN CO.,LTD acquisition of C company is not successful, and it has not achieved the purpose of merger and acquisition and coordinated development. Through the preliminary analysis of the failure to meet the performance commitment, the performance commitment indicator has a close relationship with the payment consideration. It believes that there is risk in the valuation process of the merger. Therefore, the whole process of evaluating the company C, that is, the calculation of the payment consideration, is introduced in detail. The process, a comprehensive analysis of the calculation process, found that there are four main problems in the valuation: (1) the shortcomings of the valuation method itself, (2) the possibility of false high historical revenue, (3) discount The use of inappropriate data sources in the rate calculation process, (4) the set of performance commitments are unreasonable, the four issues together lead to a high premium payment consideration, and then analyze the motivation of both parties to accept high premium consideration:

the main buyers Faced with business development bottlenecks, urgent need for transformation, and optimistic about the copyright industry, want to quickly seize the opportunity; the reason for the high price of the merger is that if the performance commitment is not met, the price paid is small, and it contains private equity funds. Strong bargaining power. In the face of the above four problems, the response measures are as follows: comprehensively use multiple valuation methods to calculate the valuation interval; reasonably assess the future profitability of the target company, consider potential risks, avoid over-optimistic forecasts; set reasonable performance commitment clauses, and The entire process of valuation forms a specific control system.

Mergers and acquisitions can help companies re-integrate resources, open new markets, enhance their competitiveness and operational efficiency. The valuation of target companies in the process of mergers and acquisitions is the most crucial step. The key to successful mergers and acquisitions is to determine reasonable and appropriate transaction prices. It is crucial to reduce the valuation risk in corporate mergers and acquisitions. This paper studies the valuation risk of XN CO.,LTD mergers and acquisitions with certain theoretical significance and practical value.

Key words: XN CO.,LTD, CompanyAcquisition, Valuation Risk。

第一章 绪论

1.1研究背景及意义。

国内经济状态进入新常态,传统企业为解决产能问题,寻求新的经济增长点,进行了一系列的产业结构转型活动。兼并和并购新兴行业成为大多数传统企业转型的首要选择,其并购目标企业呈现多样化状态,图 1.1 为 2017-2018 年 A 股上市公司并购重组涉及行业,具体情况如下:

根据图 1.1 可以看出:跨行业并购往往选择一些新兴行业,其主要包括软件和信息技术服务业、计算机、通信和其他电视设备行业等,相对而言,并购信息技术公司成为首选,而此类公司本质上是一家轻资产企业,具有轻资产公司的典型特征。由于该类轻资产公司盈利能力乐观、科研能力强、发展前景良好,公司收购此类公司收购时往往产生高额溢价。高倍溢价的收购对于一个企业来说相当于一个隐形炸弹,一旦减值将直接影响当年的净利润以及各种指标,影响投资人的利益。因此收购轻资产企业之前进行资产评估最为重要,一般资产评估机构采用收益法对轻资产企业进行价值评估,但该方法需要预测其中多数数据,因此具有很大不确定性,造成一定的估值风险。

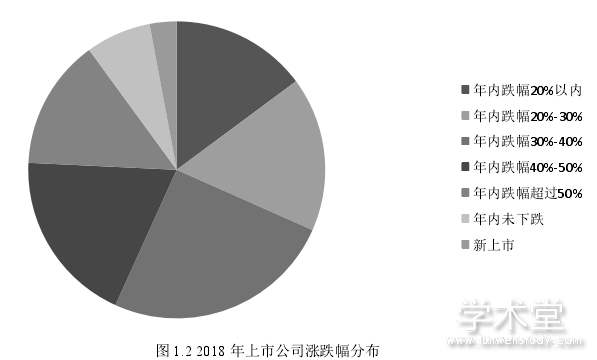

通过图 1.2 可知,2018 年几乎全行业市值均在下跌,A 股 3567 家公司中,3210 家公司市值出现下跌,结合市盈率分析,截止 2018 年 12 月 31 日,沪主板平均市盈率为 10.33 倍,深主板为 14.55 倍,创业板为 35.49 倍,中小板为 23.21 倍,较上年分别下降 31.38%、36.38%、42.24%、39%。究其根本,绝大多数是都是由于商誉减值带来的市值下降,尤其在 A 股有过并购活动的上市公司中较为常见,据统计,2018 年业绩承诺未完成率接近 20%。

高额溢价为并购活动带来巨大风险,可能造成巨大损失。以本文所涉及的 XN 公司为例,2015 年收购 W 网络技术有限公司 51%股权,确认商誉 85,244,292.85 元,而 2016 年度,计提W 网络技术有限公司商誉减值准备 25,573,287.86 元,2017 年度,计提商誉减值准备59,671,004.99 元,截止 2017 年商誉已全部计提完毕;2016 年收购 C 科技有限公司 100%股权,确认商誉 1,041,006,026.82 元,2017 年度计提 C 科技有限公司减值准备 302,976,568.89 元,计提比例达到 30%,这些都直接影响了 XN 公司 2016 年、2017 年的净利润,造成其严重亏损。

本文认为在并购活动中,无论是并购准备阶段的行业评估及尽职调查、并购实施阶段双方对于并购价格的谈判以及并购整合阶段的双方各方面的整合和控制,都离不开估值,估值风险已然成为并购活动中最值得关注的风险之一,一旦并购活动中的估值出现错误,其对并购方的影响程度可直接反映在财务报告之中,影响着并购方的市值。目前,A 股市场上因估值过高而导致大量计提商誉减值准备的案例屡见不鲜,最为经典的就是蓝色光标并购案,经过多年并购形成大量商誉,最高时高达 46.85 亿,所占比重高达 80%,但 2016 年计提商誉减值 2.05 亿,当年利润下降将近 90%。

并购能够帮助企业重新整合资源、打开新市场,提升企业的竞争力和经营效率,在并购过程中对目标企业的估值是最为关键的一步,成功并购的关键就在于确定合理、恰当的交易价格,对于降低企业并购中的估值风险是至关重要的。本文研究 XN 公司并购转型中估值风险具有一定的理论意义和实践价值。

【由于本篇文章为硕士论文,如需全文请点击底部下载全文链接】

1.2 研究内容

1.3 研究方法

1.4 文献综述

1.4.1 并购理论

1.4.2 估值理论

1.4.3 风险管理

1.4.4 文献述评

1.5 技术路线图

第二章 基本概念及理论基础

2.1 估值风险的基本概念

2.1.1 估值风险界定

2.1.2 估值风险的成因

2.2 理论基础

2.2.1 信息不对称理论

2.2.2 协同效应理论

2.3 主要估值方法

2.3.1 绝对估值法

2.3.2 相对估值法

第三章 XN 公司并购活动基本情况介绍

3.1 并购前双方基本情况.

3.1.1 XN 公司简介

3.1.2 C 公司简介.

3.2 并购过程

3.3 业绩承诺设置及完成情况 .

3.3.1 盈利承诺的补偿方式 .

3.3.2 超过利润承诺的奖励 .

3.3.3 业务补偿条款.

3.3.4 业绩承诺实现情况 .

3.4 初步评价并购结果.

第四章 XN 公司并购活动中存在的估值风险分析.

4.1 估值过程

4.1.1 估值方法选择

4.1.2 收益法评估模型

4.1.3 设置估值参数

4.2 估值中存在的风险

4.2.1 估值方法的不恰当性 .

4.2.2 营业收入的预测 .

4.2.3 折现率的测算.

4.2.4 业绩承诺的设置 .

4.3 并购高估值动因分析

4.3.1 并购方角度.

4.3.2 被并购方角度

4.4 本章小结

第五章 XN 公司并购活动中的估值风险应对.

5.1 选择恰当的估值方法

5.2 合理预测未来盈利能力

5.2.1 避免预测过于乐观

5.2.2 合理评估目标企业盈利能力

5.3 设置合理的业绩承诺

5.3.1 合理设置业绩补偿条款

5.3.2 合理设置业绩承诺条款

5.4 设置特定控制体系

5.5 本章小结

第六章 总结

为适应中国要素流动转变和国际产业转移的需要、符合中国经济合作国家的结构性变化、顺应国际经贸合作和经贸结构的调整,大多数传统企业通过战略并购进行转型。

通过介绍 XN 公司并购活动的基本情况,包括并购过程及业绩承诺设置和完成情况,初步评价了并购结果,本文认为:

第一,结合 XN 公司对 C 公司的商誉减值情况和 C 公司连续两年未达标分析,认为 XN公司并购 C 公司并不成功,没有达到并购目的、协同发展。通过对业绩承诺未达标的初步分析,业绩承诺指标与支付对价有着密切关系,认为该并购估值过程中存在风险。

第二,XN 公司运用收益法对 C 公司进行估值,收益法的运用较为主观性强,同时需要满足三个前提,而在评估 C 公司的过程中,对于其中两个前提的考虑均存在问题:第一,考虑未来预期收益分为主观和客观因素,主观因素方面主要在于对于行业的判断存在高度怀疑,估值时过于重视其优势之处,而对数字版权潜在的风险只字不提,更没有降低该类风险的防范措施;客观因素方面主要基于历史营业收入,由于 2016 年 1-3 月应收账款急剧增加,应收账款周转率下降,让人怀疑历史营业收入的真实性;第二,考虑获得预期收益所承担的风险,获得预期收益所承担的风险采用的可比上市公司股票价格几乎没有,让人怀疑其的真实性;选取单一的实际利率作为无风险收益率,无法规避不能按期完成投资的风险;测算权益资本的预期市场风险系数忽视可能存在的投机行为及波动情况。除此之外,还应该考虑设置业绩承诺的合理性。

第三,估值过程中存在的问题共同导致了高溢价的支付对价,之后分析并购双方接受高溢价对价的动因:并购方主要面临经营发展瓶颈、急需转型,同时看好版权行业,想要快速抢占先机;被并购方哄抬高价的原因在于若未满足业绩承诺,其付出的代价较小,其内部含有私募股权基金,有较强的议价能力。

第四,在选择合适的估值方法角度,采用综合法,计算出常用估值方法的估值结果,设置各估值方法的权重,综合评价目标企业的股权价值,通过加权计算综合估值结果,根据可比公司并购案例确定折价/溢价水平区间,最终得到一个较为准确的估值区间。在合理预测目标企业未来盈利能力角度,避免预测过于乐观,做好尽职调查,获取更多高质量、准确的信息,适当怀疑目标企业财务数据的真实性。在设置合理的业绩承诺及补偿条款角度,应该更加注意业绩承诺条款的多元化和灵活性,引入一些非财务性指标,考虑支付方式的多样化,以及完善商誉减值机制。在并购估值过程中需要建立特定控制体系,分别在初步调查环节重点关注执业人员的专业胜任能力,在持续监督环节控制权利使用,在责任追究环节奖罚相结合,从而减低估值风险。

参考文献.