本篇论文目录导航:

【题目】企业财务困境下风险投资在企业成功IPO后的作用

【第一章】影响企业财务困境的因素研究绪论

【第二章】国内外风险投资对企业作用的文献综述

【第三章】财务困境企业的界定

【第四章】风险投资机构特征与企业财务困境

【第五章 第六章】财务困境发生影响因素的实证分析

【第七章】财务困境成本影响因素的实证分析

【第八章】风险投资特征对财务困境的影响

【结论/参考文献】被投资企业上市后风险投资的作用研究结论与参考文献

5 样本选择与模型设计

5.1 样本选取

根据上文的界定,本文计算了2004~2012年间创业板和中小板全部上市企业的Z值,将Z值小于1.81的企业确定为财务困境企业,依此标准得到375个观测值。

所需财务数据和市场交易数据来自于国泰安数据库。表5.1是按证监会行业分类标准的简单统计的困境企业所属行业和样本个数。

由行业分布表可以看出,困境企业主要集中于制造业,共291家(77.60%);其次是建筑业,共25家(6.67%);其余行业共59家(15.73%)。

依据同一行业、同一会计年度、相近资产规模、非困境企业为原则,为每一个困境企业寻找配对企业,在剔除金融行业企业、跨行业企业、数据不全的企业后,有9个困境企业无法找到配对企业,共得到配对企业的观测值为366个,同时剔除这9个无法配对的困境企业,至此困境企业与配对企业共732个观测值。

对于上市公司是否具有风险投资背景,按如下标准进行界定:由于“VentureCapital”的中文翻译为“风险投资”或“创业投资”,因此若上市公司十大股东的名称中含有“风险投资”“创业投资”“创业资本投资”则界定为具有风险投资背景的上市公司;此外,对于十大股东名称中包含“高科技投资”“高新投资”“创新投资”“科技投资”“技术改造投资”“信息产业投资”“科技产业投资”“高科技股份投资”“高新技术产业投资”“技术投资”“投资公司”“投资有限公司”字样的公司,则通过以下两个途径进一步确认:第一,查阅清科研究中心发布的《中国VC/PE名录》,若该股东被收录,则其作为十大股东的上市公司归为有风险投资背景;第二,通过网络搜索查询该股东的主营业务,若其中含有“风险投资”、“创业投资”,则其作为十大股东的上市公司也属于有风险投资背景。经过上述筛选过程,表5.2对风险投资背景的分布做了简单统计。

在732个观测值中有73个观测值具有风险投资背景,涉及120家风险投资机构。风险投资在观测值当中主要集中于制造业,65个观测值具有风险投资背景(89.04%);其次是建筑业,4个观测值具有风险投资背景(5.48%);其余行业共4家(5.48%)。

本文又将全部观测值按照是否陷入财务困境分组,对风险投资的分布进行了简单统计,统计结果见表5.3.困境企业当中有7个观测值具有风险投资背景,非困境企业中有66个观测值具有风险投资背景。

如果风险投资拥有成功协助其他企业上市的经验,则界定为高声誉风险投资,否则为低声誉风险投资。在732个观测值中39个观测值具有高声誉风险投资背景,涉及58家高声誉风险投资机构。39个具有高声誉风险投资背景的观测值全部分布于非困境企业。

困境企业的风险投资机构持股比例均值为0.094%,非困境企业的风险投资机构持股比例均值为0.934%,全部观测值的风险投资机构持股比例均值为0.509%.

如果有两家或两家以上的风险投资机构投资于同一家企业,则界定为联合投资,否则为非联合投资。在732个观测值中34个观测值具有联合投资风险投资背景。1个具有联合投资背景的观测值分布于困境企业,另外33个分布于非困境企业。

如果风险投资机构的合伙人或股东中有中央或地方国资委、地方政府、发改委和科技部等部委,则界定为国有风险投资,否则为非国有风险投资。在732个观测值中有10个具有国有风险投资背景,涉及12家风险投资机构。1个具有国有背景的观测值分布于困境企业,9个分布于非困境企业。

通过上述简单统计已经可以发现,陷入财务困境的观测值中只有很少的一部分具有风险投资背景,远远低于非困境企业中具有风险投资背景的观测值数量,并且困境企业的涉及的高声誉风险投资、风险投资的持股量、联合投资、国有背景的风险投资数量都远低于非困境企业。

5.2 模型建立与变量选择

5.2.1 风险投资对企业陷入财务困境影响的计量模型

Asquith 在 1994 年将财务困境的成因归结为三个方面:财务杠杆因素、企业业绩因素、行业业绩因素69,本文将上述 3 个因素作为控制变量,以困境企业及其配对企业作为研究对象,建立 logistic 回归来分析风险投资与企业财务困境发生几率之间的关系。模型设计如下:

其中 X 代表企业是否陷入财务困境,陷入财务困境取 1,未陷入财务困境取0;依据前文的界定,企业的 Z 值小于 1.81 则界定为困境企业,否则为非困境企业。

VC 代表企业是否具有风险投资背景,是则取 1,否则取 0;依据前文的界定,将企业的十大股东中具有风险投资机构的界定为具有风险投资背景。

DISIND 代表企业所属行业是否正处于行业经济困境,是则取 1,否则取 0;前人的研究表明当行业处于行业困境时,企业陷入财务困境的可能性增加,参考章之旺、吴世农 2005 年关于行业经济困境的界定70,本文对经济困境的界定为:

行业平均营业收入增长率为负值,即行业处于业绩下滑阶段;根据界定本文计算了全部观测值所处行业的平均营业收入增长率,并判断行业是否处于经济困境。

DFL 代表企业是否具有高财务杠杆,前人的研究表明,当企业具有较高的财务杠杆时,陷入财务困境的可能性更高,参考章之旺、吴世农 2005 年关于高财务杠杆的界定71,本文的界定为:若观测值的财务杠杆高于全部观测值的财务杠杆均值,则为高财务杠杆;根据界定文本计算了全部观测值的财务杠杆,并判断是否具有高财务杠杆。

EPS 表示企业每股收益;前人的研究表明,企业具有较高的每股收益时,陷入财务困境的可能性降低。

ε 表示残差。

5.2.2 风险投资对企业财务困境成本影响的计量模型

前人的研究认为行业经济状况、资产担保价值、企业举债能力、债务结构复杂程度、成长性、公司治理情况都会影响企业的财务困境成本,本文将上述因素作为控制变量,建立多元回归模型来分析风险投资对企业财务困境成本的影响,模型设计如下:

一些企业在上市元年就陷入财务困境,无法计算困境成本,剔除这部分观测值后,剩余 282 个观测值,本文计算了这 282 个观测值的财务困境成本。

VC 代表企业是否具有风险投资背景,是则取 1,否则取 0;界定的方法与上文相同。

INDPER 表示行业平均销售增长率,前人的研究表明行业经济状况越好,困境企业变现其长期资产越容易,变现损失越小,本文计算了上述 282 个观测值所处行业的平均销售增长率。

TDP/TA 表示资产担保价值,用(存货净额+固定资产净额)/总资产来计算;前人的研究表明有形资产比例较高的企业在陷入财务困境后可以获得更多的追加贷款,因而资产的有形性程度越高,担保价值越大,困境成本越小,本文计算了上述 282 个观测值的资产担保价值。

DCAP 表示高债务融资能力,是则取 1,否则取 0;前人的研究表明困境企业的债务融资能力越强,困境成本越小。参考 Pulvino 在 1998 年的界定72,本文将杠杆比率低于行业平均值且流动比率高于行业平均值的企业定义为高债务融资能力;根据界定本文计算了上述 282 个观测值的行业平均杠杆比率、行业平均流动比率,并判断是否具有高债务融资能力。

DSTR 表示债务复杂程度,前人的研究表明债权人越多,债务越复杂,无论资产重组协议还是债务重组协议均越难达成,债务复杂程度越高,困境成本越大;参考章之旺在 2008 年的界定73,本文将债务复杂程度用短期负债/流动负债来表示,并计算了上午 282 个观测值的债务负债程度。

TobinQ 表示成长能力;前人的研究表明具有成长机会的企业在破产清算时价值损失最大,即成长性越高,困境成本越大。

SCORE 表示综合公司治理得分,参照范从来、王宇伟在 2006 年构建的公司治理得分标准74,为困境企业计分,得分高表示公司治理水平(效率)高,得分表示公司治理水平(效率)低,具体标准见表 5.4.本文依据上述标准,为上述282 个观测值计算综合公司治理得分。

ε 表示残差。

6 财务困境发生影响因素的实证分析

6.1 样本描述性统计

6.1.1 基本财务特征的描述性统计

本文首先对 732 个观测值进行了基本的描述性统计,统计结果见表 6.1.

根据表 6.1 可以发现 VC(风投背景)在观测值中的均值为 0.100,75%分位数为 0,仅有不到 25%的观测值具有风险投资背景。DISIND(行业困境)的均值为 0.152,75%分位数为 0,仅有不到 25%的观测值所处的行业处于行业困境中;DFL(高财务杠杆)的均值为 0.335,75%分位数为 1,50%分位数为 0;EPS(每股收益)的均值为 0.337,波动不大。

6.1.2 按是否困境分组的描述性统计

本文将 732 个观测值按照是否陷入财务困境分成两组,并对基本财务特征进行了描述性统计,见表 6.2.

根据表 6.2 可以发现,困境企业中 VC(风投背景)的均值为 0.019,显着低于非困境企业的 0.180;困境企业中 DISIND(行业困境)的均值为 0.153,非困境企业为 0.150,两组均值差异不大;困境企业中 DFL(高财务杠杆)的均值为0.459,显着高于非困境企业的 0.210;困境企业的 EPS(每股收益)均值为 0.206,显着低于非困境企业的 0.475.综上所述可以发现,困境企业与非困境企业在行业困境、风险投资背景、高财务杠杆、每股收益三个指标方面具有显着的差异。

6.1.3 按是否具有风险投资背景分组的描述性统计

本文又将 732 个观测值按照是否具有风险投资背景分成了两组,同样对基本财务特征进行了简单的描述性统计,结果见表 6.3.

根据表 6.3 可以发现,有风险投资背景组 X(是否困境)的均值为 0.096,显着低于无风险投资组的 0.545;有风险投资背景组 DISIND(行业困境)的均值为 0.123,无风险投资背景组的均值为 0.155,两组均值差异不大;有风险投资组 DFL(高财务杠杆)的均值为 0.206,显着低于无风险投资组的 0.349;有风险投资组 EPS(每股收益)的均值为 0.443,同样显着高于无风险投资组的 0.327.

综上所述可以发现,具有风险投资背景的与无风险投资背景的观测值在行业困境、风险投资背景、高财务杠杆、每股收益三个指标方面具有显着的差异。

6.2 相关性分析

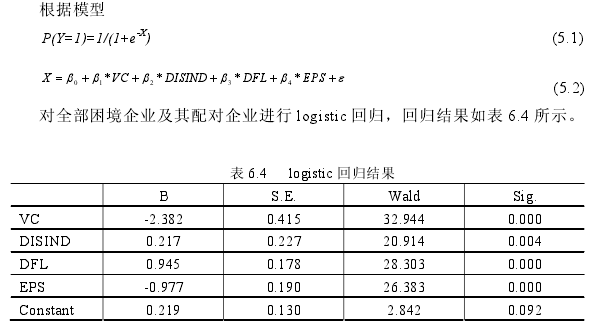

本文对变量进行了 Pearson 相关性分析,结果见表 6.4.

根据结果可以发现各个变量之间并不存在严重的共线性问题。困境的发生与风险投资背景具有显着的负相关关系,这与本文的假设相一致;困境的发生与行业困境、高财务杠杆、每股收益的关系均显着。风险投资与高财务杠杆负相关,并且关系显着。行业困境与每股收益具有显着的负相关关系。高财务杠杆也与每股收益具有显着的负相关关系。

6.3 风险投资对企业财务困境发生的影响

根据表 6.4 的结果可以发现,VC(风险投资)的回归系数为-2.382,结果显着,说明风险投资背景可以降低企业陷入财务困境发生的几率,假设 1 得到验证,即企业上市后,风险投资会继续发挥监督管理作用,发挥监督管理职能帮助企业降低陷入财务困境的几率。

DISIND(行业困境)的系数为 0.217,回归结果显着,吴世农在 2005 年发现当出现经济困境即行业平均销售增长率为负值时,企业陷入财务困境的可能性加大75,这种关系在本文中并得到显着的印证。DFL(高财务杠杆)的系数为 0.945,回归结果显着,说明当企业具有高财务杠杆时,企业陷入财务困境的几率会增加,上文论述过财务困境的发生与失败的筹资决策相关,当企业具有过高的财务杠杆时,企业很有可能发生资金链断裂,陷入财务困境。EPS(每股收益)的系数为-0.977,回归结果显着,说明具有越高的盈利能力,陷入财务困境的可能性也就越低,这与吴世农 2001 年发现的,提高盈利能力可以帮助企业脱困76的结论相吻合,即较高的盈利能力可以帮助企业降低陷入财务困境的可能,而企业陷入财务困境后,提高盈利可以帮助企业脱困。

4基本假设4.1风险投资与企业财务困境前文指出企业陷入财务困境的内部原因是由于一系列的决策失误、公司治理失效导致的债务违约。很多研究都指出风险投资具有监督职能,Barry在1990年认为风险投资除了提供资金外还通过参与董事会等方式监督被投资企业57....

7财务困境成本影响因素的实证分析7.1样本描述性统计7.1.1基本财务特征的描述性统计本文首先对变量进行了简单的描述性统计,结果见表7.1.以经营业绩观计量的困境成本FCD1统计量为282,均值为0.047,最小值为-13.190,最大值为7.790,标准差为1.836....

3概念界定3.1财务困境企业的界定目前国内外学者由于研究目的、方法和环境不同,对财务困境概念的理解和界定也有很大区别,没有形成统一的理论框架。国内外的很多研究都表明Altman的Z计分模型对企业财务困境具有较好的预测作用,Altman通过大量实证考察和...

摘要近年来风险投资机构以权益投资的方式参与到企业的生产经营中,在自身获得高额股权投资收益的同时,也使被投资企业实现价值增长。受到股权锁定的限制、继续持股可持续获得收益等原因,风险投资机构在企业成功上市后并不会迅速撤出,而在这段时期风险投...