本篇论文目录导航:

【题目】企业财务困境下风险投资在企业成功IPO后的作用

【第一章】影响企业财务困境的因素研究绪论

【第二章】国内外风险投资对企业作用的文献综述

【第三章】财务困境企业的界定

【第四章】风险投资机构特征与企业财务困境

【第五章 第六章】财务困境发生影响因素的实证分析

【第七章】财务困境成本影响因素的实证分析

【第八章】风险投资特征对财务困境的影响

【结论/参考文献】被投资企业上市后风险投资的作用研究结论与参考文献

8 风险投资特征对财务困境的影响

8.1 声誉特征对企业财务困境的影响

为考察声誉特征对企业财务困境的影响,本文选择困境企业及其配对企业当中具有风险投资背景的 73 个观测值为研究对象,用 VCp表示高声誉风险投资,将 VC 替换为 VCp.根据上文的界定,拥有成功协助其他企业上市的经验的风险投资机构为高声誉风险投资,是则取 1,否则取 0.将模型修正为:

根据回归结果可以发现:VCp(高声誉风险投资)的回归系数为-19.698,回归结果显着,说明高声誉风险投资可以更好地发挥作用,假设 3 已得到结果,即高声誉的风险投资可以更好地降低企业陷入财务困境的几率。高声誉风险投资具有更多的辅导上市的经验,在人员水平、人脉资源方面都要优于非高声誉风险投资,并且花更多的时间去监督其投资的公司,因此高声誉的风险投资机构可以更好地帮助企业降低陷入财务困境的几率。

其他变量的回归结果分别为:DISIND(行业困境)的回归系数为 0.540,回归结果显着;DFL(财务杠杆)的回归系数为 0.800,结果显着;EPS(每股收益)的回归系数为-0.996,回归结果显着。

8.2 持股量特征对企业财务困境的影响

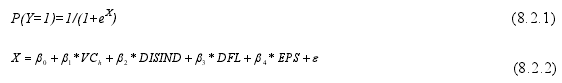

为考察持股量特征对企业财务困境的影响,本文选择困境企业及其配对企业当中具有风险投资背景的 73 个观测值为研究对象,用 VCh表示高声誉风险投资,将 VC 替换为 VCh,模型修正为:

根据回归结果可以发现:VCh(风险投资持股量)的回归系数为-0.015,回归结果显着,说明风险投资的持股比例越高,越可以发挥作用,至此假设 4 已得到结果,即风险投资的持股比例与企业陷入财务困境的几率负相关。这是因为,风险投资持有的股权比例越高,其自身利益与被投资企业的经营成果联系也就越紧密,同时也可以对企业产生更大的影响,高持股比例的风险投资往往会加大监督力度,甚至对被投资企业的重大人事变动、重大经营决策产生影响,因此持股比例越高越可以降低企业陷入财务困境的几率。

其他变量的回归结果分别为:DISIND(行业困境)的回归系数为-0.176,回归结果显着;DFL(财务杠杆)的回归系数为 1.037,结果显着;EPS(每股收益)的回归系数为-1.154,结果显着。

8.3 联合投资特征对企业财务困境的影响

为考察联合投资特征对企业财务困境的影响,本文选择困境企业及其配对企业当中具有风险投资背景的 73 个观测值为研究对象,用 VCu表示高声誉风险投资,将 VC 替换为 VCu,根据上文的界定,有两家或两家以上的风险投资机构投资于同一家企业的情况为联合投资,是则取 1,否则取 0;模型修正为:

根据修正后的模型对困境企业及其配对企业进行 logistic 回归,结果如表 8.3所示。

根据回归结果可以发现:VCu(联合投资)的回归系数为-1.672,结果显着,数据结果说明联合投资可以更好地发挥监督管理的职能,其协同作用客服了相互“搭便车”的效应,投资各方可以提供互补性管理经验,起到更好的监督作用。

上文由于无法确定联合投资的具体作用效果未做出具体假设,至此关于联合投资的特征得到结果,即联合投资可以更好地降低企业陷入财务困境的几率。

其他变量的回归结果分别为:DISIND(行业困境)的回归系数为-0.134,回归结果显着;DFL(财务杠杆)的回归系数为 1.010,结果显着;EPS(每股收益)的回归系数为-0.906,结果显着。

8.4 国有背景的特征对企业财务困境的影响

为考察国有背景特征对企业财务困境的影响,本文选择困境企业及其配对企业当中具有风险投资背景的 73 个观测值为研究对象,用 VCs表示高声誉风险投资,将 VC 替换为 VCs,根据上文的界定,风险投资机构的合伙人或股东中有中央或地方国资委、地方政府、发改委和科技部等部委为国有风险投资,是则取 1,否则取 0.将模型修正为:

根据修正后的模型对困境企业及其配对企业进行 logistic 回归,结果汇总如表 8.4 所示。

根据回归结果可以发现:VCs(国有背景风险投资)的回归系数为 0.548,回归结果不显着,上文由于不能确定国有背景特征的作用效果,因此未做具体假设,至此关于国有背景特征的作用得到结果,即国有风险投资机构与企业陷入财务困境之间不存在显着的线性关系。国有风险投资机构无法显示作用一方面可能是因为国有风险投资机构的人员构成受地方政府的影响过大,缺少具有经验能力的专业人员,无法对被投资企业起到监督作用;另一方面可能是因为,国有风险投资机构的投资项目受地方政府影响,被投资企业的主营项目并不是风险投资了解的领域,这也阻碍了风险投资作用的发挥。

其他变量的回归结果分别为:DISIND(行业困境)的回归系数为 0.261,回归结果显着;DFL(财务杠杆)的回归系数为 1.057,结果显着;EPS(每股收益)的回归系数为-1.213,结果显着。

4基本假设4.1风险投资与企业财务困境前文指出企业陷入财务困境的内部原因是由于一系列的决策失误、公司治理失效导致的债务违约。很多研究都指出风险投资具有监督职能,Barry在1990年认为风险投资除了提供资金外还通过参与董事会等方式监督被投资企业57....

9结论与建议9.1结论1、关于风险投资与企业财务困境发生的关系:本文研究发现:VC(风投背景)的回归系数为-2.382,回归结果显着,假设1得到验证,即风险投资可以降低上市企业陷入财务困境的几率。同时发现:DISIND(行业困境)的回归系数为0.217,结果显着...

2文献综述2.1国外风险投资对企业作用的相关研究GaghuramG.Rajan、LuigiZingales在1995年对英国、美国、德国等七大工业国进行研究发现:企业规模与财务杠杆呈正相关,小企业更倾向于股权融资,而风险投资恰好能为其提供所需资金③。Gaghuram在199...

1绪论1.1选题意义风险投资起源于美国,创建于1946年的美国研究与开发公司(BostonsAmericanResearchDevelopmentCorp,简称ARD)是世界上第一家正规的风险投资公司。这家公司的诞生对于风险投资行业来说是一个重要的里程碑事件,标志着风险投资发展到一...

摘要近年来风险投资机构以权益投资的方式参与到企业的生产经营中,在自身获得高额股权投资收益的同时,也使被投资企业实现价值增长。受到股权锁定的限制、继续持股可持续获得收益等原因,风险投资机构在企业成功上市后并不会迅速撤出,而在这段时期风险投...