一、引言

中国股市自 2008 年至今,在世界主要国家股票市场中表现最熊。上证指数 2008 年下跌了 65.39%,2009 年上涨了 79.98%,2010 年下跌 14.31%,2011年下跌 21.68%,2012 年仅上涨了 3.17%,2013 年又下跌 6.75%,近期始终在 2 000 点上下徘徊。而金融危机爆发中心的美国股市,道琼斯工业指数超过金融危机前期高点,近期突破 16 000 点大关;爆发债务危机的欧洲股市,近期也有上佳表现,唯独中国股市只跌不涨,更有外媒报道中国股市是个奇葩。据中国结算公司最新数据,近千万股民销户离开市场,投资者伤痕累累。很多人对中国股市由失望到绝望,认为中国股市就是一个投机市,不值得投资,价值投资在中国是行不通的。

价值投资到底在中国是否可行,这是个非常复杂的大课题,证监会和一些主流媒体也一直倡导中国的投资者进行价值投资,但是广大个人投资者,包括很多机构投资者都认为在中国当前这个新型加转型为主要特征的股市,价值投资并不适用。但是笔者经过十几年的投资实践,认为价值投资在中国是可行的,不仅机构可行,个人投资者更是可以进行价值投资。笔者在这十几年的投资实践中一直保持着较好的盈利稳定性,经过自己切身的价值投资实践经历,认为很多投资者之所以在投资中失败,主要是对价值投资缺乏真正的深入理解,特别是对应用价值投资所需要的基本财务分析技能缺失。巴菲特有句经典名言:“对独立投资者来说,你应当了解企业运作的过程和企业语言(会计),具有一些比智商更重要的性格和品质。它会有助于你独立思考和避免各种各样的狂热,这种狂热无时无刻不影响市场。了解会计原理是保证不依赖别人的手段之一。当经理们报告企业情况时,通常会提供按会计原则制成的报表。不幸的是,如果他们想欺骗你,报告也会符合会计原则。如果你不能弄清其中的奥妙,你就不应该从事证券投资这一行。”

许多投资者之所以失败,其中一个重要的原因就是对财务分析中的关键财务指标缺乏足够深入的理解。而在所有的财务指标当中,毛利率应该是最重要的指标。很多研究者进行过其他一些会计信息与公司股价的相关性研究,比如净利润、每股收益、净资产收益率、销售利润率等等。使用净利润指标作为研究对象本身有其缺陷,一是净利润容易受到人为操纵,导致客观性不足;二是净利润波动性较大,没有毛利率稳定。毛利率比较客观,不太容易造假,而且受干扰因素较少,能够发现公司的长期竞争优势。本文尝试从毛利率的视角,探究毛利率和公司股价的相关性。

二、文献综述

(一)国外研究情况

从国外来看,其关于股价影响因素的理论与方法经过多年发展,取得了巨大的成就,并已形成了比较完善的体系,但是这方面的研究主要集中于美国的股市。

2013 年诺贝尔奖获得者 Fama 是这方面研究的集大成者。1992 年 Fama and French 研究了美国股市1962 年至 1989 期间股票收益与股票茁系数、总市值、财务杠杆系数、账面市值比(每股净资产 / 每股市价)、市盈率、历史销售增长等指标之间的关系。Ohlson(1995)对计价模型观的创立进行了开创性的工作,将股票与账面价值、其他非会计信息联系起来,他所建立的评估模型可由当期的财务报表及其他信息来衡量企业的价值。Collins,Maydew and Weiss(1997)引用剩余收益模型作为他们理论的基础,建立了会计盈余、净资产账面价值和股票价格之间的关系模型。Colliesetal(1997)用美国 1953 年至 1993 年股市数据考察了会计盈余和净资产对股价解释力度的变迁。Hopwoodand Schaefe(r1988)认为财务报表揭露了许多非盈余信息,而这些资讯也可以影响股票的价格,因此盈余信息和非盈余信息在衡量股价时都具有用性。Penman(2001)认为只有符合质量的会计信息才能够预测企业未来的价值,此后的许多学者致力于研究在复杂环境下会计信息的有用性。

(二)国内研究情况

在国内,研究人员主要把国外的研究方法应用到中国证券市场中,发现了在中国证券市场上影响股价的一些新特征。吴世农、黄志功(1997)以实证法分析上市公司盈利信息报告与股价变动的关系,探讨投资者行为,进而研究上海股市的效率问题。赵宇龙(1998)对上海股票市场中上市公司的每股收益进行了考察,分析其与股价之间的关系,结果表明未预期会计盈余的符号与股票非正常收益率的符号之问存在统计意义上的显着相关。赵宇龙(1999)通过对深沪股市中上市公司会计盈余(及其披露)市场反应的实证研究,分析了会计盈余信息在我国证券市场是否具有决策有用性。

吴联生(2000)认为会计信息是投资者所需信息中具有专业特点、不易为广大投资者所理解的一种信息。周利、高栓喜、白思俊(2001)选取了在上海证券交易所上市的 137 只股票,实证研究了每股收益、净资产收益率、股本规模、换手率、日成交金额对股价的影响,发现每股收益对股价影响最大。卢铁男、刘俊(2002)以上海证券交易所 A 股市场 2000 年 6 月、2001 年 6 月、2002 年 6 月三个横截面的数据为分析样本,建立以股票价格为被解释变量的多因素横截面实证检验模型进行实证分析,发现每股收益、每股净资产、资产负债率对股票价格有显着影响。李寿喜(2004)在《会计报表信息与股价相关性之中美差异比较》中考察我国股市自1993—2002 年共 10 年会计信息在股息定价所起的作用、投资者如何利用会计信息修正自己的预期,同时与美国成熟市场比较,分析我国股市在转轨经济时期所共有的特征。王纲(2008)以 A 股市场为样本,对市盈率与股价关系进行了检验,得出了市盈率与实际股价关系较弱的结论。何琴华、焦安勇(2008)以现金流指标为重点,实证分析了现金营运指数、即付比率、股利支付率对股价的影响情况,发现企业投资活动中所涉及的现金流指标与股价的相关性最强。

三、理论分析及数据选取

(一)毛利率

1.毛利率的计算公式GPR=GP/R=(R-C)/RGPR 代表毛利率;GP 代表毛利;R 代表收入,数据来自利润表,主要指主营业务收入,执行新会计准则后为营业收入;C 代表成本,数据来自利润表,主要指主营业务成本,执行新会计准则后为营业成本。

在拥有多条产品线或事业部的公司里,可以产品线(事业部)为基础表示公司的总体毛利率:毛利率 = P1*GPR1+ P2*GPR2+ P3*GPR3 +…+Pn*GPRnPn 为该产品的权数,n 为企业拥有产品线的数量,并且∑P=1。

2.毛利率的应用毛利率具有以下两个特征的公司最具投资价值:

(1)毛利率越高越好,巴菲特认为,毛利率在 40%以上的公司一般都具有某种独特的竞争优势。

(2)毛利率分析的诀窍在于毛利率要稳定或趋升,上下波动不能太大,最少要保证 5 年以上。

3.毛利率的内涵机理(1)毛利率越高,说明公司产品的盈利能力越强,说明公司的产品具有某种独特的竞争优势。同时只有毛利高,才可能净利润高。如果毛利很低,净利肯定不会很高,而且如果毛利率很低则抵御价格波动的风险也较低。具有高盈利能力产品的公司才最具有投资价值。

(2)毛利率稳定更关键。毛利率稳定,要么说明公司的产品成本控制能力强或产品的成本稳定;要么说明公司具有议价能力,可以提高价格;要么说明公司具有某方面的垄断优势,竞争者无法攻破巴菲特所讲的“护城河”。如果公司的毛利率高并且稳定,可以判定公司的经营风险很小。

(二)样本的选取

本文选取在我国沪深 A 股市场上市,截至 2013年 12 月 31 日的 2 513 家公司作为研究样本,行业的界定和划分依据是中国证监会颁布的《上市公司行业分类指引(2012 年修订)》。选择 2004 年至 2013 年共计 10 年作为观测期间,并且以年度作为数据频率。毛利率在这 10 年内都保持在 40%以上,分析用的是东方财富网最新 Choice 咨询软件,共得到符合条件的公司 74 家,如表 1。

四、结果分析

(一)股价数据的获取及分析

以所得出的 51 家样本公司 2004 年股价和 2013年股价做对比分析。特别说明的是这里选取的股价与其他研究者常选取的当年最后一天的收盘价不同,因为最后一天的收盘价,与当年股价的平均表现可能会差距极大,因此为了研究的科学性,本文选取样本公司当年的最高价和最低价,以其均值作为当年的股价,这样也更科学,更合理。通过银河证券软件,手工计算,得出 51 家上市公司 2004 年和 2013 年当年股价的最高价和最低价,得出平均价,并以平均价作为比较的基础,结果如表 2。

(二)收益分析

筛选出来的 51 家公司全部实现了正收益,最低的是中原高速,上涨了 1.01 倍,最高的是恒生电子,上涨了 32.01 倍,平均上涨了 6.77 倍,其中上涨 10倍以上的有 10 家(表 3)。通化东宝 10.13 倍,五粮液10.56 倍,华润三九 11.46 倍,山西汾酒 13.07 倍,泸州老窖 17.52 倍,贵州茅台 17.92 倍,东阿阿胶19.29 倍,长春高新 19.91 倍,恒瑞医药 21.5 倍,恒生电子 32.01 倍。【表3】

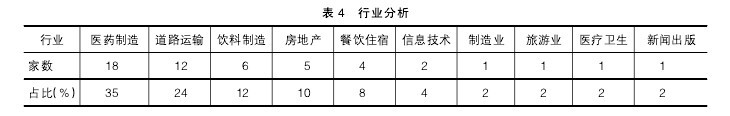

(三)行业分析

在筛选出来的 51 家公司中,医药行业占比最高,达到了 35%,产生了像东阿阿胶、恒瑞医药、通化东宝、华润三九等大牛股。其次是道路运输和饮料制造行业中的白酒行业,分别占 24%和 12%,产生了像贵州茅台、五粮液、山西汾酒、泸州老窖等大牛股。这也符合巴菲特选择消费垄断型企业的典型特点,同时所谓的吃药喝酒行业也符合中国特殊国情(表 4)。【表4】

五、结论及启示

本文的研究证明中国的证券市场毛利率与公司股价存在着显着的正相关性,具有较高毛利率并且持续稳定的公司,最终会给投资者带来满意的回报。

这也验证了价值投资家巴菲特和费雪的观点。菲利普·费雪曾指出:“真正能够让投资人赚钱的公司,大部分都有相对偏高的毛利率,通常它们在行业内有最高的毛利率,而且连续多年拥有较高的毛利率。”巴菲特经过多年的投资实践也指出,毛利率高并且持久的公司往往最终能为投资者带来满意的回报。

这说明采用价值投资的标准,长期持有公司的股票在中国的证券市场也可以取得丰厚的回报。同时得到以下启示:

1.公司主要分两种,重资产的公司和轻资产的公司。重资产的公司,比如港口、酒店、高速公路、旅游类公司虽然毛利率很高,但成长性不好,股价上涨幅度有限。轻资产的公司,如医药、电子、酿酒,毛利率高,成长性好,所以上涨幅度更大,10 倍股多在其中诞生,这也验证了巴菲特关于价值投资的选股标准,轻资产和消费垄断型的企业最具投资价值。

2.总体上来说,毛利率越高,公司股价表现越好,高毛利率和高收益率存在着正相关性。毛利率高达80%以上的公司都有更好的股价上涨幅度。如恒瑞医药、贵州茅台、长春高新毛利率都在 80%以上。

3.毛利率是判断公司是否具备价值投资的关键指标,本文的研究发现为广大投资者提供了很好的借鉴。

题目:新股发行和退市制度问题的探究目录摘要(详见正文)一、新股发行改革历程(一)新股发行制度九次改革(二)新股发行改革1、第一轮新股发行改革2、第二轮新股发行改革3.第三轮新股发行改革二、我国证券市场新股发行和退市制度存在的问题三...

一、引言一直以来,我国的上市公司偏好股权融资,在再融资方面曾出现过配股热和增发热。我国证监会对于上市公司再融资资格有具体的规定,其中最主要的条件之一就是关于净资产收益率门槛的规定。随着净资产收益率门槛规定的多次修改,上市公司在20世纪90...

一、引言融资融券(SecuritiesMarginTrading)又称证券信用交易或保证金交易,是指投资者向具有融资融券业务资格的证券公司提供担保物,借入资金买入证券(融资交易)或借入证券并卖出(融券交易)的行为,包括券商对投资者的融资、融券和金融机构对券...

一、引言现代企业所有权和经营权分离,而两权分离提高了企业效率,降低了交易成本,但是经营者往往并不追求代表股东利益的市场价值最大化,他们的行为旨在满足自身价值的最大化,出现了诸如过度投资、低效并购和在职消费等一系列行为,从而损害了股东价值,...

可转换债券又称"可转债"或"转债".在我国, 是指在一定条件下可以转化为公司的股票的债券, 可转债具有债券及股票的双重特性。...

进入2016年后,养老金入市的推进步伐明显加快。继人社部明确养老金入市内容、《全国社保基金条例》落地施行以及人事部门设立基本完成后,全国社保基金理事会网站于2016年12月6日又公布了经评审程序审核后的21家基本养老保险基金证券投资管理机构。人社部新...

通过政府基金的方式,可以实现对创业企业的有效引导。当前,股权投资基金已经成为企业融资的主要渠道,但是这种金融工具具有先天的逐利性,容易导致在部分领域出现投资失灵的问题。...

题目:基于波浪理论的上证指数宏观分析与技术分析目录摘要(详见正文)一、宏观分析(一)国际政治经济关系1、国际政治关系2、国际经济关系(二)国内政治经济形势和经济政策1、股改试点导致股票大跌2、税收政策改革之印花税上调3、产能过剩和...

近年来,黄金价格不断上涨,且价格波动愈来愈激烈,因此给很多企业的稳定性经营带来了巨大的风险。随着我国上海期货交易所推出黄金期货合约,黄金期货市场的投资者用其来规避价格风险将成为风险控制不可或缺的工具。本文实证分析黄金期货套期保值功能,查看...

一、引言企业直接融资有债权融资和股权融资两种方式。威廉姆森(1988)认为,在市场经济中,公司股权和债务不仅是可替代的融资工具,更是可替代的治理结构。融资方式与企业的设立、生存与发展密不可分。不同的融资偏好和行为形成不同的资本结构,继而可能...