我们认为民企投资不振的根本原因是房价持续上行挤压了实体经济的发展空间(制造业中民间投资占比很高),这是经济结构恶化的表现。汇率高估、税费负担重、劳动力价格上涨、房地产使用成本上升,都在不断恶化实体经济的经营环境,这些问题都和房地产泡沫有关。房地产泡沫扩大,意味着房地产价格高位上行,而土地与房产又是实体经济的重要生产要素,因此房地产泡沫扩大就意味着实体经济的经营成本进一步上升。此外,房地产价格上涨还会吸引外资流入房地产行业,导致汇率升值,打击实体经济的外部需求 ;带动土地价格上涨,促使围绕土地使用的相关税费上升,加剧实体经济经营困难 ;房地产的过度膨胀,一方面形成对实体经济低端劳动力的“争夺”,一方面通过提高购房、租房成本来推升劳动力的回报要求,最终导致劳动力成本的过快上升,形成对实体经济的挤压。在这一轮的复苏中,宽信贷下的顺周期性导致房地产价格再次暴涨,原有问题进一步恶化,实体经济的经营困难加剧。

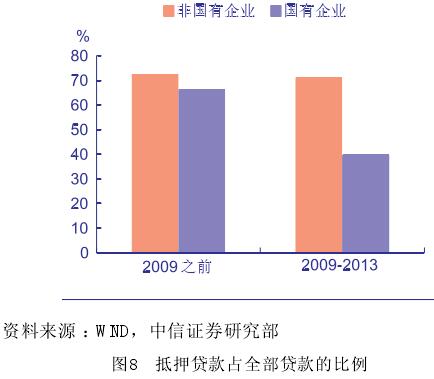

房地产泡沫扩大虽然对国企和民企造成同样的挤压,但民企作为市场化部门,受到的影响更大,最终导致自主增长动能进一步弱化。通常国企有政府保护与补贴,对成本变化不如民企敏感。民企是市场化的运营主体,如果没有产品需求的充分扩张,难以消化成本上涨的压力,投资意愿将受压。预算软约束通常是国企的特点之一,即便成本上升,国企的投资意愿也不会受到严重制约 ;国企的规模通常较大,在所处行业通常具有一定(甚至是较强)的垄断地位,有能力将成本上升更多地转嫁出去。更重要的是,国企通常也是重资产行业,且大多具有政府隐性担保,在融资中占尽优势。2009 年之前,国企与民企 70% 贷款都需要抵押,但 2009 年之后,民企的贷款条件无甚变化,而国企贷款中只有 40% 需要抵押(图 8)。而且,房地产价格上升还意味着地方政府的偿债能力增强,进一步强化了政府对国企的隐性担保能力,有利于国有部门加大投资。

(三)金融地产占比上升是结构恶化的另一体现

金融与地产行业的扩张导致这两个行业占我国 GDP 的比重上升,背后反映的是这两个行业对其他行业的挤压和泡沫风险,未必是经济转型成功的体现。2005-2015 年期间,地产和金融服务业占 GDP 的比重上升了六个百分点,而同期其他服务业的比重只上升了三个多百分点。现在市场普遍为我国服务业占 GDP 比重上升而欢呼,其实背后可能隐藏着泡沫风险,反映了实体经济正在受到挤压,福祸难料。

三、结构恶化酿总量苦果

总量与结构可能会有短暂的背离,但是长期来看一个扭曲的结构难以支撑总量的可持续健康发展。结构恶化终将从需求和供应两方面影响总量。

(一)贫富分化扩大,居民消费承压

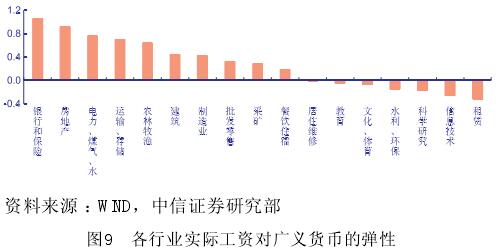

从需求端来看,信贷错配(房地产和相关重工业等占有过多资源,挤压其他行业的信贷资源)加剧收入分配差距,压制消费。在容易获得信贷的行业,就业人员收入增长相应较快。比如,银行和房地产员工的收入增长与货币增长有更强的相关性。图 9 显示,银行和保险公司的实际工资对广义货币弹性为 1.06,说明广义货币每增长 1%,这些行业的实际工资会增长 1.06%.房地产行业的实际工资对广义货币弹性为 0.92,电力行业为 0.77.相比之下,文化和研究行业工资对广义货币弹性则为负,说明他们不但不能从货币扩张中受益,反而可能受损。这可能是因为,他们名义收入增长跟不上信贷扩张导致的物价上涨的速度,从而实际收入下降。

另外,房价上涨虽可拉动相关产业链消费,但并没有形成正面的财富效应,反而对消费形成挤压,抑制了内需。房价一般通过三个渠道影响消费 :财富效应(房价涨,住房拥有者的财富升值,有利消费);收入效应(房价涨,计划购房者需要增加储蓄,不利消费);派生消费(房价涨,装修、家电、家具的消费增多)。而派生消费是短暂的,而且如果收入不增,会挤出其他消费。在我国,收入效应大于财富效应。因为拥有两套以上房产的家庭占城镇居民的 20% 不到,而对仅有一套住房的城镇家庭以及占比逾半的农村家庭而言,财富效应都不明显。然而,对广大首套房和改善性住房的刚需者而言,收入效应非常显着。有关研究表明,房价上涨挤压了总体消费,是导致我国居民储蓄率居高不下的原因之一。运用 35 个城市过去十年的面板数据研究同样显示,房价对消费的影响显着为负。

(二)扭曲资源配置,拖累潜在增长

国际经验表明1,制药、计算机、航空航天、通讯设备等外部融资依赖度高且抵押品较少的制造业,在地产与金融过度扩张时期受到挤压较多 ;同时,地产与金融业过度扩张会挤占优秀人才资源,造成计算机、医疗器械、航空航天等 R&D 密集型行业人才流失,拖累全要素生产率下行。此外R&D 密集型行业优秀人才机会成本上升,企业偏向从事低生产率的经济活动,进一步拖累行业全要素生产率下行。基于发达经济体的研究显示,私人部门信贷相对于 GDP 每上升一个百分点,接下来五年之内整体生产率的增长可能下降 0.08个百分点,其中有 0.05 个百分点是由劳动力向低生产率部门转移所导致的2.

四、政策回归“逆周期”

自 2013 年以来,中国进入金融周期下半场,与其他国家一样,宏观政策的特点是“紧信用、松货币、宽财政”,但这样一种逆周期政策组合,似乎在近期发生了变化,紧信用转向宽信用,试图通过房地产加信贷的老路实现稳增长。为什么要这样做?因为房地产和信贷能够相互促进、螺旋上升,具有很强的顺周期性,一季度的数据表明这样一种组合对于迅速实现总量企稳确实有效,但是也付出了结构进一步恶化、金融风险加剧的代价。4 月份的新增信贷数据远低于预期,是否真的如同市场担忧的那样意味着货币政策将要收紧?未来政策又将以什么样的组合形式呈现?

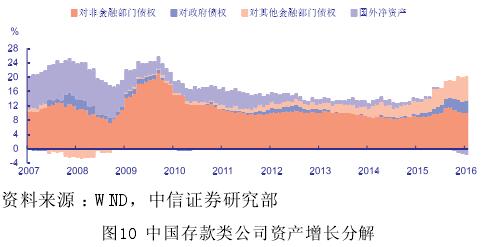

(一)放弃“松信用”,拥抱“松货币”

2013 年起到 2015 年上半年,中国的宏观政策基本上符合我们一直讲的金融周期下半场中的“紧信用、松货币、宽财政”组合,但自 2015 年三季度以来,“紧信用” 转向“宽信用”.图 10 显示,自 2013 年初到 2015 年上半年,银行体系对非金融部门的债权对广义货币增速的贡献一路下行,而同期对政府债权对广义货币增速的贡献由负转正。但是从 2015 年 9 月以后,除国外净资产的贡献明显下降之外(对应的主要是外汇占款下降),来自对非金融部门债权、对政府债权、和对其他金融部门债权的贡献都呈现上升态势。这个转变跟当前的信贷格局相吻合,因为对非金融私人部门和政府的债权回升主要与地产和基建有关的贷款相关。

还值得注意的是,银行对非银行金融机构的债权近几年扩张很快。由于这部分信用的监管仍比较欠缺,不排除存在其中一部分信贷经过非银行金融机构之手最终到了与地产相关领域,以及从事大宗等投机活动的可能。“紧信用”向“宽信用”的转变很大程度上是政府放松宏观审慎监管的结果,这虽然在短期内避免了房地产和杠杆向下调整,有助于总量企稳,但减少了未来松货币的空间,也加剧了中期风险。

市场上通常把信贷等同于货币,甚至认为 4 月信贷数据大幅下滑,代表货币政策已经转向,其实不然。在信用货币为主的社会,货币与信贷不是一回事,信贷变化可能是货币政策变动所致,也可能是审慎监管变化的结果。比如,2016年首季信贷大幅扩张主要是按揭贷款和与基建相关贷款扩张的结果,背后反映的是房贷首付比下调和政府债务重组的作用,而非货币政策变化所致。四月份信贷回落,背后既有结构性因素,也有周期因素的影响,并非意味着货币政策已经转向。首先是内生经济增长动能较弱,相关信贷需求不足,其次是因为前期基建放贷很多,四月有所放缓,此外大规模债务置换也对 4 月新增信贷有负面冲击。