第三章、上市银行经营绩效与股权结构现状分析

3.1、我国银行业发展历程及上市银行介绍

1897 年,中国通商银行的成立,标志着我国第一家民族资本银行的诞生。1912年,中国银行成立,这是我国最早成立的国家银行。民国期间,因为政治纷争和国内常年的战乱纷争,我国银行业的整体发展速度较为缓慢。国民政府统治时期,相继成立了中国银行、中央银行、交通银行和农民银行等国有银行。另外,各省区相继成立了区域型银行,以满足当地经济发展的需要。其中,比较着名的有“北四行”(金城银行、中南银行、大陆银行和盐业银行)和“南三行”(上海商业银行、浙江实业银行和浙江兴业银行)。

1949 年,新中国成立后,首先成立了中国人民银行。之后,在官僚资本银行的基础上,改组成立了新的中国银行,农业合作银行和交通银行,并新建了中国人民建设银行和中国农业银行。文化大革命期间,我国的银行体系遭受巨大重创,许多银行被撤销,银行的日常业务活动全部停止。改革开放以后,我国银行业的发展迎来了新的春天。1979 年 1 月,国家恢复了中国农业银行。1979 年 3 月,中国银行获得审批,开始经营外汇业务。1984 年,中国工商银行从中国人民银行剥离出来,职能分工开始明确化。中国人民银行行使中央银行的职能,中国工商银行则继承了前者的储蓄和信贷等日常业务。同时,中国建设银行也从财政部剥离,开始向商业银行的方向迈进。

1995 年,随着《中国人民银行法》和《中华人民共和国商业银行法》的实施,我国银行业进入了法制化和专业化经营的时代。为了鼓励银行业的充分发展,促进银行业的竞争,我国政府陆续批准了一些股份制商业银行的成立。从 1987 年开始,招商银行、中信银行、深圳发展银行和兴业银行等股份制商业银行相继成立。

1998 年,为了解决我国银行业存在的重大问题,加强信贷管理和降低不良贷款率,财政部先后成立了四大资产管理公司。通过收购国有银行的不良资产,并向其注入大量的资本金,保障了国有银行的经营安全,提升了国有银行的市场竞争力。2003 年,我国启动了国有银行的股份制改革。通过引入国际知名的战略投资者,并加快上市改革的步伐,国有银行在经营理念和运营效率取得了较大的进步。从 2003 年到 2012 年,我国的银行业保持了 10 年的高速增长,为国民经济的稳定和发展提供了有力的支撑。

从 2006 年起,我国商业银行开始了大规模的上市,商业银行的市场竞争力也逐渐提高。中国银行、工商银行和交通银行相继在海外成立了多家分行或代表处,为企业和个人提供金融服务。深圳发展银行是我国第一家上市的银行,于 1991 年 4月 3 日在深圳证券交易所上市。截止到 2012 年底,我国共有 16 家银行在上海和深圳两地上市。16 家银行的具体上市时间如表 2 所示:

表 2 16 家银行的上市时间

从表 2 中,可以看到,2005 年以前,我国只有 5 家银行在国内实现了上市。而 2006-2007 年两年间,上市的银行数量迅速增加到 9 家,其中,2007 年上市的银行更是达到 7 家。从 2007 年到 2012 年末,A 股市场却只有农业银行和光大银行实现了上市。究其原因,笔者认为主要有三点:首先是始于 2004 年的股权分置改革为准备上市的商业银行创造了较好的政策条件;其次,依照 WTO 的承诺,我国金融市场必须在 2006 年底向外资金融机构开放,上市有利于银行业加快改革和发展,提高自身的竞争力以应对未来激烈的竞争;最后,始于 2006 年初并持续将近两年的大幅上涨的 A 股行情,极大激发了国内银行上市的动力和决心。

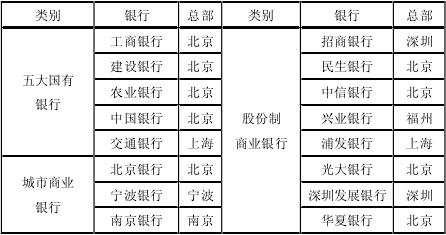

依据我国上市银行的规模和定位,可以将 16 家上市银行分为以下三类:

表 3 16 家上市银行分类表

从表 3 可以看到,我国五大国有银行已经全部实现上市,共有 8 家股份制商业银行上市,比例为 50%,还有 3 家城市商业银行实现了上市。同时,16 家上市银行的总部全部位于经济较发达的东部地区,其中总部在北京、上海和深圳分别有 9 家、2 家和 2 家,福州、南京和宁波均有 1 家银行上市。这说明我国的银行业尽管在上市的数量上取得了较大的进步,但是仍面临着区域发展不平衡、东西部差距巨大的现实状况。

3.2、上市银行财务分析

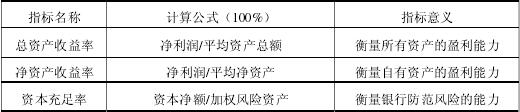

依据我国 16 家上市银行的具体情况,考虑数据获取的便利性和有效性,从盈利能力,成长能力,安全性和流动性四个方面出发,本文在上市公司年报中选取了 11 个财务指标进行比较分析。这 11 个指标分别是总资产收益率、净资产收益率、营业收入增长率、营业利润率、贷存款比例,资本充足率、不良贷款率、营业利润率、净利润增长率、核心资本充足率和净资产增长率。这些指标的具体意义和计算公式见表 4:

表 4 商业银行各指标计算公式及意义

3.2.1、盈利能力分析

在本文的研究中,所有的初始财务数据均来自 2009-2011 年度 16 家上市银行公开的年度报告,详细数据课件附录一、附录二和附录三。商业银行作为社会经济活动中的实体企业,获取合理的经济利润不仅是一种经济行为,更是其进一步发展的保障。因此,分析其盈利能力,对商业银行的经营效率和未来发展至关重要。衡量商业银行盈利能力的财务指标主要有:每股收益、总资产收益率,成本费用利润率、净资产收益率和营业利润率等。本文主要选取总资产收益率、净资产收益率和营业利润率来分析商业银行的盈利能力。

16 家上市银行 2009-2011 年度盈利能力指标数据如表 5 所示:

表 5 上市银行盈利能力指标数据表

通过对 16 家上市银行的盈利状况进行分析,可以得到如下结论:

1、上市银行的盈利能力呈现逐年上升的趋势。以各银行盈利指标的平均值来看,平均总资产收益率从 2009 年的 1%提高到 2010 年的 1.07%及 2011 年的 1.21%,共上升了 0.21%。平均净资产收益率从 2009 年的 18.71%提高到 2010 年的 20.29%及 2011 年的 20.58%,共提高了 1.87%。平均营业利润率从 2009 年的 45.43%提高到 2010 年的 48.34%及 2011 年的 48.55%,共上升了 3.12%。银行业的整体盈利能力逐步提升,一方面与 2009 下半年以来我国宏观经济形势整体好转有关,另一方面也说明我国商业银行的盈利能力和市场竞争力在逐步增强。

2、各银行之间的盈利能力差距明显。以总资产收益率为例,2011 年,民生银行为 1.4%,同为股份制商业银行的华夏银行仅为 0.81%,相差高达 0.59%,差距非常明显。在营业利润率方面,2009 年,农业银行仅有 33.18%,而北京银行高达60.15%,后者比前者高 26.97%,差距达到 80%。在这三个指标上,各银行差异如此之大,说明在银行业快速发展的过程中,部分银行的经营状况不错,盈利能力相对较好,而一部分银行的盈利能力相对较弱。盈利能力的大小最终会反映到银行的综合竞争力和经营绩效上。

3.2.2、成长能力分析

银行的成长能力对于其未来的发展和扩张至关重要。相较于我国的经济增长速度和其他行业的发展速度,我国银行业的整体成长速度较快。通常,衡量商业银行成长能力的财务指标主要有:总资产增长率、净资产增长率、净利润增长率、贷款增长率、存款增长率和营业收入增长率等。考虑到数据可获取性及区别于其他学者的研究、本文主要采用营业收入增长率、净利润增长率和净资产增长率这三个指标来评价上市银行的成长能力。16 家银行的具体指标数据(2009-2011 年)如表 6 所示:

表 6 上市银行成长能力指标数据表

通过对表 6 进行对比分析,我国的上市银行在成长能力上呈现以下特点:

1、商业银行整体的成长速度非常快。从 2009 年到 2011 年,16 家银行的平均营业收入增长率分别为 3.9%、33.6%和 33%。特别是 2010 年和 2011 年,整体增长速度都超过了 30%,远快于同期我国约 10%的经济增长速度。同时,净利润的增长速度也都稳定在 30%以上(注:深圳发展银行 2009 年净利润增长 719%是因为计入了信贷拨备的会计报表调整;不考虑该影响,其他 15 家银行 2009 年的平均利润增长率为 13.23%)。

2、不同类别银行的成长能力差异明显。总体来说,城市商业银行成长速度最快,股份制商业银行其次,国有控股银行相对最慢。以 2009-2011 年的营业收入增长率为例,城市商业银行的平均增长率分别为 7.3%、40.6%和 36.3%;股份制商业银行平均为 3%、37.1%和 37.8%;国有控股银行为 1.3%、24.5%和 23.6%。究其原因,笔者认为主要和上市银行的规模差异有关。城市商业银行规模最小,网点布局较少,寻求在异地扩张的愿望最为强烈;而国有控股银行基本完成了在地级城市和大部分县城的布局,进一步的横向扩张较为困难,也没有太大必要;股份制商业银行横向扩张的愿望则介于两者之间,发展速度也在二者之间。

3.2.3、流动性分析

本文中,考虑到数据的可获得性及客观性,主要采用贷存款比率和流动性比例来评价上市银行的资产流动性状况。其中,银监会对贷存款比例进行了规定,即最高值为 75%,规定的流动性比例不得低于 25%。

表 7 上市银行资产流动性指标数据表

从表 7 中可以看出,16 家银行近三年的贷存款比例分别为 68.31%、67.66%和69.62%,比较稳定,也低于银监会规定的 75%的比例。这说明,我国上市银行的平均贷存款比例达到了监管要求,处于安全范围。但是,在 2009 年,光大银行、深发展和民生银行的贷存款比例仍超过了 75%的监管标准。2010 年和 2011 年,所有银行的存贷款比例都符合银监会的监管标准。

流动性比例方面,2009-2011 年,16 家银行的平均值分别为 39.34%、41.74%和42.30%,呈整体上升的趋势,且明显高于 25%,说明上市银行的流动性状况正逐步改善,整体水平良好。但是,上市银行之间的仍存在较大的差异。以 2011 年为例,工商银行的流动性比例为 27.6%,同为国有银行,建设银行则超过 53%,建设银行的资产流动性状况明显好于工商银行。因此,部分上市银行仍需控制流动负债的规模,或者增加流动资产,防止流动性比例过低的情形出现。

3.2.4、安全性分析

商业银行作为宏观经济运行中的枢纽,资产安全对银行的日常运作与未来发展异常重要。在本文的研究中,主要选取三个指标来衡量商业银行的安全性,分别是不良贷款率、核心资本充足率和资本充足率。16 家银行的具体数据如表 8 所示:

表 8 上市银行资产流动性指标数据表

从表 8 的数据,可以看出,上市银行的资产安全性正在稳步提高。其中,平均不良贷款率从 2009 年的 1.2%下降到 2011 年的 0.76%;平均核心资本充足率则从 8.53%提高到 9.49%,已超过银监会规定的标准(不低于 8.5%);平均资本充足率从 11.12%提高到 12.37%。由于银监会的监管逐渐严格,上市银行自身的风险控制体系建设的加强,我国上市银行的经营风险正在稳步降低。

在整体安全性水平提升的同时,各银行的差距仍然十分明显。2011 年,兴业银行的不良贷款率仅为 0.38%,而农业银行仍达到 1.55%,是兴业银行的 4 倍;民生银行的核心资本充足率仅为 7.87%,而南京银行达到了 11.76%,高出前者近 4个百分点。因此,农业银行有必要继续采取措施减少不良贷款;民生银行则在核心资本率上面临着较大的监管压力,必须及时地补充核心资本金。在资产安全性指标相对落后的上市银行,必须采取对应的措施,加强风险防控体系建设,应对未来可能出现的经营风险。

结论本文研究的是我国工业炉窑节能环保行业上市公司的盈余质量。通过构建该行业上市公司的盈余质量评价体系,对2008年至2011年我国工业炉窑节能环保行业上市公司的盈余质量进行分析与评价。得出的研究结论如下:(1)概述总结盈余质量的有关理论,并提出自...

第四章、经营绩效与股权结构关系的实证分析4.1、基于因子分析的上市银行经营绩效评价在本章中,主要采用因子分析法对上市银行的经营绩效进行综合评价。研究的对象是在沪深两地上市的16家商业银行,研究数据从各银行20092011年的年度报告整理得出(注:...

目录摘要第1章绪论1.1选题背景1.2研究目的及意义1.3国内外相关研究状况1.3.1国外研究状况1.3.2国内研究状况1.4研究思路和方法1.5主要创新与不足第2章财务分析与评价的理论基础2.1财务报表定义和种类2.2财务分析与评价的目的及作...

摘要随着经济的发展,资本市场制度的不断修订与完善,上市公司财务数据的披露质量也日益受到广大投资者的关注。作为广大投资者等会计信息使用者进行经济决策的重要依据,会计盈余信息同时也是上市公司信息披露制度中尤为重要的一个环节。若盈余信息质量存在...

4农业上市公司财务竞争力实证分析4.1样本的选取与数据说明本文以2012年中国证监会(CSRC)公布的《上市公司行业分类指引》为分类标准,选取在深沪两地上市的农业上市公司为研究样本,共涉及农业、林业、畜牧业、渔业及其服务业40家公司,剔除数据不...

3.3、上市银行股权结构分析在本文的研究中,上市银行的股权结构包括股权集中度和主要股东性质两个方面。其中,股权集中度用第1大、前5大和前10大股东股份比例进行衡量;股东性质用第1大股东是否是国有股东进行衡量。3.3.1、股权集中度分析由于农...

上市筹备是企业发展的阶段性目标,也是重要的发展转折点,其重要性不低于战略转型。较高的财务管理水平能够帮助企业把握正确的上市筹备方向,合理地规划各类指标,进而获得较为可观的投资收益,可灵活地规避各类风险。...

一、当今时代中小企业财务分析的内容当今时代中小企业的财务分析工作主要依照会计核算和报表资料等相关的资料,采用适用于中小企业发展的科学的分析方法来分析中小企业财务运行的结果,从而为企业的发展和进步提供相关的建议和措施的财务管理活动。具体的来...

第3章跨国并购中的财务分析3.1跨国并购财务方法我国企业跨国并购的财务方法主要有以下几种:直接并购、成立合资公司、新设控股公司并购、境外子公司并购以及换股并购。(1)直接并购并购企业直接与被并购方进行谈判协商,达成统一意见,通过签订协...

参考文献1.安德鲁坎贝尔,凯瑟琳萨默。核心能力战略:以核心竞争力为基础的战略[M].大连:东北财经大学出版社,1999.2.陈蕾。企业财务竞争力的评价研究。[硕士学位论文].成都:西南交通大学图书馆,2010.3.陈宏明,胥思。生物医药上市公司财务竞争力...