国房景气指数和房地产价格泡沫之间的冲击响应,当Gft受到Bubblet一倍标准差冲击时,期初产生一个正的响应且在第2期达到最大值,但在第5期开始逐渐变为明显的负响应并逐渐增大,且持续时间较长,表明房地产价格泡沫化程度增加时,期初会因为房价的上升刺激房地产开发市场的景气度,但随着时间的推移,价格的泡沫化最终会对房地产开发市场的景气度出现一个负效应,抑制房地产开发市场的发展。当Bubblet受到Gft一倍标准差冲击时,第2期会滞后产生明显的负响应且长期逐步趋于稳定,即房地产市场的开发景气度较高时会对房地产价格泡沫化存在一定程度的抑制作用。

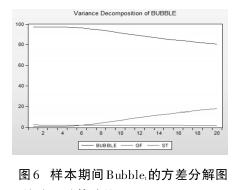

(四)方差分解

由上述脉冲响应结果可知,影子银行的金融压力冲击对于房地产价格泡沫的影响比较明显。因此通过方差分解考察影子银行金融压力,国房景气指数的影响在房地产价格泡沫中所占的比例。检验结果如图6所示,从长期来看,房地产价格泡沫大约有80%由其自身决定,17.1%由影子银行压力指数决定,2.1%由国房景气指数决定。也就是说,从长期来看,影子银行所面临金融压力的变动对房地产价格泡沫化的贡献率不断上升,有一定程度的作用效果。

五、结论及政策建议

St作为反映影子银行体系金融压力的指数,能够较好的实时反映出我国整个信贷体系中影子银行面临的风险压力状况,有效地帮助政府监管方和政策制定者根据我国的实际情况进行监控和治理。影子银行作为商业银行的补充,有助于我国信贷多元化的发展,但从以上实证结果可以看出在2008年金融危机前后影子银行体系的压力指数出现了一定程度的波动和增长,且在近几年的压力指数相较之前也有明显的上升,因此相关部门在对影子银行规范化并支持的同时,也需要通过建立风险隔离机制、提升影子银行信息透明度、加强宏观审慎监管等。对于信托贷款业务、委托贷款业务的资金投向要重点监管,防止发生不符合国家政策的资金大量错误投资,尤其是针对房地产信贷,一旦发生资金链断裂的风险很容易传导到实体经济,因此只有通过局部风险的有效控制,才能够防止风险传染到其他金融机构甚至扩张到实体经济中去。2015年1月16日,银监会对外发布了《商业银行委托贷款管理办法(征求意见稿)》,首次对商业银行委托贷款的资金来源、投向、商业银行的角色责任等进行明确的规定。政府也在一定程度上加大了对影子银行业务的监管,以期将潜在风险降低在可控范围内。

对于房地产的开发以及房屋的购买,大多都会涉及银行借贷,本文对影子银行压力指数和房地产开发景气指数、房地产价格泡沫指数进行了VAR实证分析,影子银行业的压力指数对房地产价格泡沫化程度有着明显的冲击作用,且房地产价格泡沫化程度越高反过来对银行业体系形成的金融压力也越大,金融压力增大将会抑制房地产市场泡沫的继续膨胀。虽然影子银行理论上对于我国房地产市场会形成较大的潜在风险,但目前来看影子银行体系对于房地产市场的景气度冲击不大。所以对于相关部门来说,应该将监管目标重点放在对恶意炒高房价或投机性买房的行为实施政策的限制上,全面推进房地产综合调控措施。通过限购、提升按揭贷款利率以及二套房增加税收等政策降低房屋空置率,抑制房价泡沫。

[参考文献]

[1]Vichet Sum. Dynamic effects of financial stresson the U.S. real estate market performance[J].Journalof Economics and Business,2014,(6)。

[2]George Apostolakisa,Athanasios P.Papadopoulos. Financial stress spillovers in advancedeconomies[J].Journal of International FinancialMarkets, Institutions & Money,2014,(6)。

[3]Dimitrios P. Louzis, Angelos T. Vouldis. Amethodology for constructing a financial systemicstress index: An application to Greece[J].EconomicModelling,2012,(3)。

[4]Uwe Vollmer, Harald Wiese. Minimum capitalrequirements, bank supervision and special resolutionschemes. Consequences for bank risk- taking[J].Journal of Financial Stability,2013,(9)。

[5]陈守东,王妍等。我国金融不稳定性及其对宏观经济非对称影响分析[J].国际金融研究,2013,(6)。

[6]李建军,薛莹。中国影子银行部门系统性风险的形成、影响与应对[J].数量经济技术经济研究,2014,(8)。

[7]王 力,李建军。中国影子银行的规模、风险评估与监管对策[J].中央财经大学学报,2013,(5)。

[8]张宝林,潘焕学。影子银行与房地产泡沫:诱发系统性金融风险之源[J].现代财经,2013,(11)。

[9]刘晓星,方磊。金融压力指数构建及其有效性检验--基于中国数据的实证分析[J].管理工程学报,2012,26(3)。

[10]毛泽盛,万亚兰。中国影子银行与银行体系稳定性阈值效应研究[J].国际金融研究,2012,(11)。

[11]周立,王子明。中国各地区金融发展与经济增长实证分析:1978~2000[J].金融研究,2002,(10):1~13.

[12]包群,阳佳余。金融发展影响了中国工业制成品出口的比较优势吗?[J].世界经济,2008,(3):21~33.

[13]Boyreau-Debray,G.“Financial Intermediationand Growth: Chinese Style.”World Bank working paperNo.3067, 2003.

[14]Liang, Zhicheng.“Financial Development,Growth, and Regional Disparity in Post- ReformChina.”Mimeo,2006.

[15]刘文革,高伟,张苏。制度变迁的度量与中国经济增长--基于中国1952~2006年数据的实证分析[J].经济学家,2008,(6):48~55.