4.3 �������Ч�����������——�������ݱȽ�

����ͨ������������֪��2011 �����г��ڣ������Ҹ�������ģʽ�Ƚϵ�һ���� 2017 �����γ��������ģʽ�������Ҹ������д�������н��������Ƚ��ͣ������������ʹ��߿�ʼ�������ã���˾ծ���ʲ�֤ȯ����ֱ�����ʹ��߿�ʼռ����Ҫ��λ�ã�������ս��������ʵ���Ľ���У��������Ҳ�ڲ��ϵ������ڲ�ͬ�Ļ����£������Ҹ��Ը������ʷ�ʽ���ӽ�����𣬿�ѧ���ߣ�������ҵ�ʽ�����������ѡ��ͬ�����ʷ�ʽ���������ģʽΪ�����Ҹ���������Ͷ�ʣ����õط��Ӳ���ܸ����ã������dz���Ҫ�Ĺ��ס�������ԣ�������������˻����Ҹ�����Ч�ʣ��������ʹ�ģ�����ڼ�ʱ����ʽ𣬻���ѹ�����������ʹ���ʽ����ɳ��ɶ̡�ʹ���������٣��ڵ������߱仯ʱ���н�ǿ�ĵ������յ�������Ϊ���ʽ������ȶ��ṩ�˱��ϣ�������ʼ�С�˶����С����д��������������ĵͳɱ��������ʷ�ʽ���������ʳɱ���

����4.3.1 �ʽ��ģ����

�����ڷ�չ���ڣ����д�������Ŷ�����ޣ����ҿ���������ʽ���;�ܵ��ϸ�����ƣ������Ҹ����ò��������ż��ϵ͵����н�����������Ŀ������裬��ͨ��������������Ļ���Ϊ��ҵ�ķ�չ���ⲿ���ʵ춨������������ҵ���ģ����������ӹ�˾�ij������������������ҵ�������ʽ����Դﵽ�涨�� 30%�ı����������ʽ��������⡣�����Ų�ҵ�³�ģʽ�ijɹ����̾������ֳ������ô��������Ե�ʵ�֣����ϸ��Ʋ�ҵ�³���Ҫ�����ʽ�������������Ҹ��������ߵĴ��ڻ��ᣬ���й�˾ծļ�� 400 �����ʽ���֧����ҵ�Ŀ������š�ծȯ�����ǻ����Ҹ�������ʲ�������Ҫ����ɲ��֣�����ػ������ʽ����ƿ����

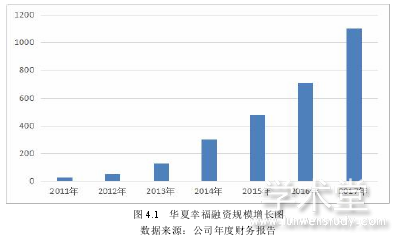

��������ͼ 4.1 �����Ҹ� 2011 ���� 2017 ���������¶�IJ����������ϣ������Ҹ������н���˾ծȯ�����С��ʲ�������ծ�����ʷ�ʽ��������ϸ����¶����ͳ������ĩ�����ܶ������ʾ���� 2011 �����п�ʼ�����Ҹ������ܶ����������2011 ��ĩ�����ܶ�Լ 30��Ԫ��2017 �������� 1105.43 ��Ԫ�������г��ڵ� 38 �����긴�������ʸߴ� 83.3%������������2015 ��ǰ�����Ҹ������ʷ�ʽֻ�����н�������У�2015 ������Ҹ���ʼ���ģ���й�˾ծ��ծȯ���ʹ�ģʵ�ִ����С����е��ࡣ2015 �귢��ծȯ 79.37 ��Ԫ��2017 ���ۼƷ��� 412.48 ��Ԫ��ծȯ���ʷ�ʽ��Ӧ�ü���ش�����ծ�����ʹ�ģ�����������⣬�ʲ�֤ȯ����ί�д���ȴ������ʷ�ʽ��Ӧ�ã��������ܶ������Ҳ������Ҫ���ƶ����á�

����4.3.2 �ʽ�ɱ����͡�

�����ڷ�չ���ڣ���ҵ���ڹ�ģ��С�������������ߣ����ýϵͳɱ����ʽ�dz����ѡ��ʽ��ȱ������ʹ���ز���ҵ���ò������ɱ��ϸߵ��������ʺ�����������ߵ����ʳɱ������ɹ�˾�����谭��˾�Ŀɳ�����չ����������ҵ�����ʲ���ծ��Σ���������������������ؿ�����ҵӵ�в�ͬ�����ʷ�ʽ�ɹ�ѡ����ǿ����ҵ�������е�������������ʳɱ����Խ��ͣ�����ѹ�����ᡣ2014 ���𣬷��ز���ҵ�����ʡ���˾ծ�����ʹ��ߺ������ķſ�����һ����������ʴ������������õ����ʺͽϺõ����ã�ʹ�����Ҹ�����˸��ߵ����Ŷ�ȡ�

�������д������ʵ��½���ʹ�����ʳɱ����͡�

������ͼ 4.4 ��ʾ�������Ҹ�����Ϣծ��ƽ�����ʳɱ�������䲻���½������½����Ƚϴ�2017 ��ƽ�����ʳɱ��� 2014 ���½� 3.64 ���ٷֵ㡣���ʳɱ������ʷ�ʽ�������ɱ����͵ĸ���ԭ���Ǹ�������������ռ�ȼ��ٺ͵ͳɱ�ծȯ�ķ��С����忴�������ʷ�ʽ��Ϣ�ʱ䶯��֪���������ʷ�����Ϣ��һ�½��ͣ�Ҳ�����˾����ã���������д���ƽ����Ϣ���½��� 1.48 ���ٷֵ㣬���С��ʹܵ��������ʵ�ƽ����Ϣ���½��� 2.29 ���ٷֵ㡣�ڻ����Ҹ����ʹ�ģ�������ı����£������ɿ���Ϊ��ҵ��ʡ�����Ϣ֧�����ڼ����ʽ�ѹ����ͬʱҲΪ�ɶ������˸���IJƸ���

��

����4.3.3 �ʱ��ṹ���ơ�

���������Ҹ� 2011 ���� 2017 ����ʲ���ծ����ͼ 4.2 ��ʾ����ͼ 4.2 ���Կ�����2011 ����2012 �껪���Ҹ���ծ�ʴ���������2012 ���ʼ�½������ʱ䶯��ԭ�������ʷ�����ѡ��������ء��ڻ����Ҹ����г��ڣ������״ι�������ļ�����ʽ��⣬����������Դ����ͨ�����д������������ծ�����ʷ�ʽȡ�õģ����¸�ծ����������Ȼ�������ʲ�֤ȯ�����������ڹ��ߵȱ������ʷ�ʽ��Ȩ��ת�á�ծ������ȴ������ʷ�ʽ��Ӧ�ã������˱���ծ���ռ�ȣ��ʲ���ծ�ʳ����½���

��

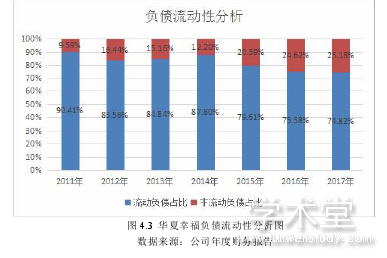

�������˽����ʲ���ծ���⣬�������ͬ���Ż��˻����Ҹ����ںͶ���ծ��ṹ���ʡ���ͼ4.3 ��ʾ�������Ҹ��� 2011 ���� 2017 ��䣬������ծռ�ȼ�С����������ծռ����������

���������ڽṹ�ı䶯��ͬ�����Ԫ�����ʲ�����أ������Ҹ����ʹ��ߵĵ���������ծȯ�������ʲ�֤ȯ�����ۺ�����������ȳ������ʷ�ʽ��Ӧ�ã��û��˹�˾�Ķ���ծ��ʹ�ó��ڸ�ծ���ʵ�����ߡ�ͨ������ҵӦ���ó���ծ����г�����Ŀ��Ͷ�ʣ����ö��ڸ�ծ��ά���ճ�Ӫ���ʽ����Ҫ������ҵ�³Ǵ�����������������ʩ���衢�������ʡ���ҵ��ص����ڷ�����������Ҫ������ꡣ��������ծռ�ȵ������������˻����Ҹ����ڻ���ѹ���������˹�˾Ӧ��ͻ���¼���������

��

ժҪ���ž���������������е����ںϣ����ڷ����Ѿ���Ϊ��������Ҫ�ľ��÷��ա���ҵ��������Ҫ�Ľ��ڲ��ţ�����ҵ���ʵ���Ҫ���������Ŵ�ҵ���������еĺ���ҵ������Ŵ����տ��ƶ�����������ϵ��������Ч�����о��м�Ϊ��Ҫ��Ӱ�졣�ҹ������һֱ...

2�������о�����2.1����Ʒ����Ч������˾��Ч��ע����ʦ��ҵ��չ����ʷ��������Ʒ���IJ���������Ʒ������ſ�ѧ�������۵������һЩ��ѯ��˾��ʼ�ṩ��صĹ�����ѯ��������ѯ��˾��ȣ����ʦ���������ṩ������ѯ������߱��������ƣ����...

��һ������1.1�о���Ŀ�ĺ�����1.1.1�о���Ŀ�Ķ�ʮ���Ͱ�ʮ��������ز�������ҵ��ʽ���빫�ڵ���Ұ���ڽ�������20����ʱ����һֱ������ƽ�ȵķ�չ��ͷ��2005��֮���ز���ҵ�����˿��ٷ�չʱ�ڣ��������پ��ˣ�����ҵ����ĭ�����Դ����վ�����...

����ũ���������ڿ���״��Բ߽�����ο�����

�����ڲ������Ƿ���ũ�������羭Ӫ���յ���Ҫ���ϣ�ֱ�ӹ�ϵ��ũ����������ʲ������;�Ӫ����״������Ч���ڲ����ƾ�����������к��ľ�������֤������ϵ�Ƚ����е���ؼ��ֶ�֮һ�����ڷ������ڷ��գ���֤�ʲ���ȫ����߾�ӪЧ�ʵ�������Ҫ����ʵ���塣...

2��������2.1����������������ծ�����ʵĹ�˾����ЧӦ��������о����磬�о��ɹ���Էḻ��Modigliani,Miller��1958�������Ϊ����ҵ��ֵ����ҵ�ʱ��ṹ����أ����ڿ�������˰�������£���MMģ�ͽ�����������Ϊ��ծ��Ϣ֧������ɱ���������˰��...

������LT��˾Ӫ����ǰ��˰������3.1LT��˾����ſ�LT��˾�ǹ��пعɵĴ��͵�����ҵ����2009��1��6����ԭ�й���ͨ����ͨ�ϲ���������Ӫҵ��Ϊ���й������ṩ�ƶ����������������ֵ��������������������ط�����Ϣͨ�ż��������Լ�����...

ս�������˲�ҵ֪ʶ��Ȩ��Ѻ������ظ�������

��2��ս�������˲�ҵ֪ʶ��Ȩ��Ѻ������ظ���綨�����ۻ���2.1ս�������˲�ҵ֪ʶ��Ȩ��Ѻ������ظ���綨2.1.1ս�������˲�ҵ�ĺ��弰�ص�ս�������˲�ҵ�DZ��ĵ��о����壬��ͨ��ӵ�д���֪ʶ��Ȩ����ʵ���ʲ���Խ��٣����ٵ�����������Զ���...

���˲�ҵ֪ʶ��Ȩ��Ѻ����������������

��1������֪ʶ���úͿƼ�������ȫ��δ���ķ�չ����֪ʶ���úͿƼ����õľ�����ʵ������֪ʶ��Ȩ�ͿƼ����������ľ�������ս�������˲�ҵ��Ϊ�����ص���ֲ�ҵ���ڿƼ����þ��������Ų�����������ã�������֪ʶ��Ȩ��Ѻ����������֪ʶ��Ȩ��Ƽ���...

��1������1.1ѡ�ⱳ�����о���������������Ϣ�����ķ�չ����ҵ��������Ӫ������˾�ı仯����Щ�������������ķ��ٷ�չ����ҵ��չ�˵�������ҵ������������н����ѳ�Ϊ��������ķ�չ���ơ���ҵ���ͬ��Ҳ�����˾�ı仯�����绷���£�...

��5��Ӫ�������ҹ�����ʩ����ҵ�İ���Ӧ��5.1��ҵ���������ΪΫ���н���ҵʮǿ��ҵ��Ϋ����������������˾��һ�Ҹ����ݽ�������ʩ��������ְ��ֽ����������ʩ���Ĵ�����ҵ��ʼ����1965�꣬���н���ʩ���ܳа���һ�����ʣ�ӵ��ʡ���з�����...