第二节 转让定价的理论分析。

无形资产转让定价是转让定价领域中的一个方面,其基本特征与一般转让定价无异,同样适用一般转让定价的基本方法和原理。因此我们在研究无形资产转让定价之前,有必要先了解转让定价的基本理论。

一、 关联方的概念。

在阐述转让定价的概念之前,我们首先要弄清楚“关联方”这一与转让定价相关的基本概念。转让定价研究的是关联方之间交易的价格制定问题。在判定是否为关联方时应根据各个国家具体的法律规定来确定。不同的国家采用的具体标准是不一样的。比较常见的有两种:一是实际控制判定法,它是依据企业之间事实上的控制关系来判定是否构成关联企业,遵循的是实质重于形式的原则,而不问其持有的股权份额是否达到一定的比例。二是股权判定法。这是以持有企业股权的比例来判定是否构成关联企业,比如有些国家(西班牙、德国等)规定持有股权的比例一旦达到 25%,便认定为关联企业。有些国家(法国、意大利、新西兰等)规定持有比例达到 50%,便认定为关联企业。

我国《企业所得税法实施条例》第一百零九条对关联方进行了概念上的界定。根据该条例,关联方是指与企业有下列关联关系之一的企业、其他组织或者个人:

(1)在资金、经营、购销等方面存在直接或者间接的控制关系;(2)直接或者间接地同为第三者控制;(3)在利益上具有相关联的其他关系。 2009 年,国家税务总局发布了《特别纳税调整实施办法(试行)》,该办法对关联企业提出了更为详细的八条判定标准,在此不再赘述。

二、转让定价的概念。

关于转让定价(Transfer Pricing),在世界范围内并不存在一个被普遍接受的定义。比如,我国着名的国际税收专家高尔森教授认为,“所谓转让定价,是指关联企业在内部交易中不按照一般市场价格的定价,其主要目的是将整个关联企业的纳税总额减少到最低程度。”11刘剑文教授则认为“转让定价是指跨国公司进行内部交易所采用的价格。”

总之,转让定价是指跨国公司集团内部机构之间或关联企业之间互相提供产品、劳务或资产而进行的内部交易作价,通过转让定价所认定的价格称为转让价格。转让定价的涉及范围很广,既可以发生在一国之内,也可以发生在国家与国家之间。

三、转让定价的理论模型分析。

为了证明跨国公司运用转让定价实现整体税负最小,一种有效的方法就是建立理论模型。我们假设有一家跨国公司 E,母公司在 A 国,子公司在 B 国,适用的所得税税率分别为 t1和 t2.按照最为常见的关联交易价格,子公司以单价 P从母公司手中买入数量为 q 的产品,然后在 B 国以单价 P0进行销售。在这里母公司的销售价格或子公司的采购价格 P 就是关联交易的转让价格,如果正常交易价格为 P2,那么其差额为 P=P2-P.我们为了简化分析,暂时不考虑关税的影响。

下面将公式中各个字母所代表的含义列于下表:

3. 结论。

根据以上假设情况,我们可以得出当转让价格 P 偏离正常交易价格 P2时,跨国公司 E 总的税负差额为 T=T-T总=pq(t1-t2)-p2q(t1-t2)=q(p-p2)(t1-t2)=q p t,跨国公司 E 总的利润差额为 R=R-R总=-q p t,即跨国公司 E 通过对关联企业之间交易的转让价格进行操纵,可以使得集团的整体税负减少 q p t,而集团整体利润增加 q p t.并且,当转让定价偏离正常交易价格越远,两国之间税率差异越大,交易数量越多时,转让定价对跨国企业实现利润所带来的价值就越大13.

四、跨国公司进行转让定价的动机。

跨国公司通过对转让价格的操纵和运用,使它设在国外的各分支机构或子公司服从其全球发展战略目标,以使利润最大化。转让定价与市场定价最大的区别就是它可以不受市场供给和市场需求的影响,为了达到多重管理目标,跨国公司母公司可以通过人为的因素来操纵转让价格。在所希望达到的许多目标当中,运用转让定价进行国际避税就是一个很重要的内容。跨国公司进行转让定价的动机是多种多样的,但主要是两个方面:税务动机和非税务动机。

(一)税务动机。

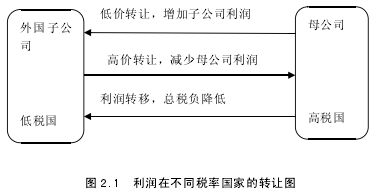

减轻跨国公司的整体税收负担是跨国公司进行转让定价的主要税务动机。随着经济全球化趋势的不断蔓延,跨国公司会将其子公司分布在不同的国家或地区,跨国公司经常利用各国之间税率和税收法规方面的不同来减轻跨国公司整体的税收负担,以获取额外的利润。通常来说,跨国公司经常利用这方面的差异,位于高税国的母公司通过低价转让的方式来增加子公司的利润,位于低税国的子公司通过高价转让的方式来减少母公司的利润,以达到将利润转移,总体税负降低的目的。如果两个国家之间税率差异较大时,跨国公司就会表现出非常明显的税务动机,通过转让定价这一工具进行避税。在现实的背景下,转让价格、税收和利润之间的基本关系如下图所示:

(二)非税务动机。

在现实世界中,抛开对纳税上的考虑之外,我们越来越多地看到跨国公司对转让定价的非税务动机。跨国公司进行转让定价的非税务动机主要包括以下几种:

一是改善经营利润,对子公司在当地的形象予以改变。为了使子公司拥有较高的利润率,母公司通常会低价向其子公司提供原材料,高价购买其产品,这样一来,子公司的利润水平就会上升,伴随而来的是其生产经营规模的扩大以及市场份额占有率的上升。子公司在当地的形象也会发生改变。

二是转移资金,以便更多取得补贴和退税。出于平衡国际收支的考虑,世界上有些国家,实行了比较严格的外汇管理制度,从多方面严格限制当地外国子公司的利润汇出。但是,外国母公司往往会在向该国子公司提供劳务或运输货物时大量利用转让定价这一工具,为了方便间接地调回利润,通常会通过提高劳务价格或产品成本来降低子公司的盈利水平。

三是规避汇率风险。随着经济全球化的不断发展,跨国企业在生产经营活动中,无处不在的外汇风险,汇率的起起落落会直接影响到跨国企业的利润。为了避免汇率波动带来的风险,跨国企业通常利用转让定价使其子公司提早或延迟支付利润,或把相关损失转移给特定的关联企业。

摘要地球是目前唯一适合人类生存的环境。上世纪60年代以来,世界范围内的环境污染状况日益突出,全球气候变暖、雾霾严重、怪病不断等污染引发的问题,引起了国际社会的广泛关注。为此,联合国多次召开了以环境为议题的会议,人们开始关注环境问题并逐渐...

第五节非居民企业股权转让避税地风险分析一、滥用国际税收协定的涉税风险(一)政策解读如果在股权转让中,转让股权的非居民企业所在国与我国签订了税收协定,那么在转让方提出适用其所在国与我国的税收协定待遇的情况下,对其股权转让所得如何征税就要...

摘要改革开放以来,我国市场经济的发展步伐不断加快,越来越多的跨国企业以设立合资企业、独资企业、分支机构或代表处等各种形式进入中国。随着国际资本的流动,我国已吸引外资共计超过万亿美元,外商投资企业接近60万家,跨国公司的大量涌入也为我国税...

3DF汽车股份有限公司税务筹划应注意的问题。企业所得税、增值税、消费税是DF汽车股份有限公司的最重要的几种税种,其税务筹划工作同时也是对政策的动态要求较强,对财务管理业务的技术水平要求很高的工作,DF汽车股份有限公司的经营活动还存在着内部环...

第一章:绪论1.1研究背景及研究意义1.1.1研究背景纳税遵从问题一直以来都受到社会的普遍关注,最近几年,相关部门在治理税收流失、提高公民纳税遵从方面做了大量工作,也取得了很大的进展。但是,我国的个人所得税纳税遵从情况还是不容乐观。我国构建社...

第2章物流业及其税收政策演变2.1物流业的概念、地位及发展模式2.1.1物流业的概念物流活动的历史可谓源远流长。在人类的历史长河中,物流活动与人类朝夕相处、息息相关。物流是社会经济的基础活动。人类对物质不断增长的需求是推动社会发展的根本动力...

第五章税负示意性测算假设:REITs投资的房地产项目的租金收入有10,000元,其他可能收入有1,000元,运营成本为500元,REITs基本管理费为400元,托管费为3元,资产净值为100,000元,在我国,转让资产增值额为10,000元,则按照现行税法情况下...

第二章房地产投资信托基金(REITs)概述第一节REITs的内涵与特征一、内涵房地产投资信托基金(Realestateinvestmenttrust简称REITs)源起美国,对其的定义是:REITs是一种筹集众多投资者的资金用于取得各种收益性房地产或向收益性房地产提供融资...

一、引言(-)研究背景和意义个人所得税作为世界性税种,自1799年在英国出现,经历长期的发展,逐渐成为各国的主体税种,甚至在许多发达国家己经成为主要的收入来源之一,其主体税种的地位得到不断巩固和加强。在我国,个人所得税起步较晚,税制的完善程度与发达国...

3.个人所得税费用扣除现状及问题3.1我国费用扣除制度现状现在个人所得税已经成为大多数国家税收体系当中重要的大税种之一,当然在中国也占有重要的一席之地。相较于其他国家,我国开征个人所得税的时间比较晚,于1980年第五届全国人大代表大会通过并实...