3.2 我国主要货币政策与股票市场关系基于 VAR 模型的实证分析

向量自回归模型即 VAR 模型,作为一种非结构方程目前得到广泛应用,尤其是在经济、金融等领域,是一种被广大经济学者经常使用的特别是在宏观经济分析时所经常应用的计量经济模型。它是在 1980 年由斯托弗·西姆斯(Christopher Sims)最早为解决当时宏观经济计量模型存在的诸多不足而提出并引入到经济学分析之中的。20 世纪中期,传统的经济分析模型多是依据传统经济理论建立的结构性方程,但这种结构性方程不论是在分析结果上,还是在其建模的范式上都无法使人信服。由于结构方程组中所采用的“决策规则”参数,当国家的经济政策发生改变时“决策规则”参数不能保持稳定,结构方程组的分析只能适用已知的在一定时期内经济政策稳定的框架下。VAR 模型则非采用结构性方程,在研究时通过微观化基础来描述宏观经济分析模型的基本方程,不以经济理论为基础,并且不要求经济变量间存在特别的相互关系,不强调经济方程中内生变量、外生变量究竟在方程的哪一边。

向量自回归 VAR 模型,利用数据的统计性质来构建计量模型,在模型中通过把系统中每一个内生变量作为所有内生变量的滞后值设定成函数来构建方程,对所有变量的一定期限的滞后值变量进行回归。利用 VAR 模型来分析各个内生变量的动态关系,不需有事先约束条件即不施加零约束,基于统计数据建立模型,从而,将单变量自回归模型扩展到多元的由时间序列变量构成的“向量”自回归模型。因此,采用 VAR 模型可以将各种货币政策相关的多个变量共同研究对股票市场的影响是非常有效的工具。

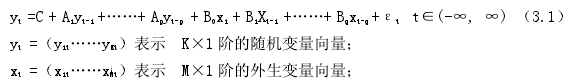

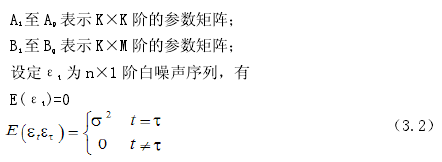

通常的 VAR 模型可以用下面的数学表达式描述:

滞后 p 阶的模型,表述为 VAR(p),

3.2.1 货币政策与股票市场的 VAR 模型的建立与实证

本文的数据样本选取我国上海证券交易所的上证综合指数。上证综合指数是由于包含了上交所全部上市股票,采用派许指数计算方式以总股本为权重加权计算,是我国目前影响力最为广泛的股票指数。本文选取上证综合指数能较为全面的反应股票市场的总体状况。

样本的区间选择了 2005 年-2014 年的上海证券交易所的上证综合指数日线、月线、和季线,以上证综合指数的收盘价为基准。选取这段期间的数据,是基于2005 年-2014 年股票市场走过了一个完整的上升、下降、调整的周期,而且在这10 年中也是我国经济历经了从快速发展,到经济过热,然后爆发金融危机,经济进入低迷,经济结构调整的时期。选取这样的样本区间能较好的观察我国货币政策与股票市场的关系。

根据前面的趋势分析,本文将主要以货币供应量 M1、M2 的增速差,和信贷季度累积量为重点研究对象,进行分析。因为 M1、M2 同比增长率的变化趋势与上证指数的走势趋势变化非常相似,显示出了很高的正向相关性。上证指数季度收益变化与季新增信贷资金也存在着相关性,有着一定程度上的正向相关性。这说明信贷资金确实对股票市场产生了影响,或者是股票市场对信贷资金的用途上产生了影响。

1、利率与股票市场

数据样本的选择:股票市场选择 2005 年-2014 年的上海证券交易所的上证综合指数日线收盘价的点位为基准;利率选取在 2005 年-2014 年间的货币当局中国人民银行颁布的 1 年存款基准利率,在两次调整利率区间均选取上次调整后的利率数据。

设 Pt为上证综合指数的日线收盘点位值,在时间日期为 t 的时候的数值。

设 Rt为我国当期的一年存款基准利率值,在时间日期为 t 的时候的数值。

则设 n 阶模型为:

2、货币供应量与股票市场

数据样本的选择:股票市场选择 2005 年-2014 年的上海证券交易所的上证综合指数月线收盘价的点位为基准;货币供应量采用在 2005 年-2014 年间的货币当局中国人民银行颁布的每月 M1 同比增长率,M2 同比增长率数据。

设 PMt为上证综合指数的月线收盘点位值,在时间日期为 t 的时候的数值。

设 M1t为我国当月的 M1 货币增长率,M2t为我国当月的 M2 货币增长率。

根据本模型的滞后期的选择标准 AIC 最优原则,我们选取了滞后 5 期为模型的滞后阶数。分析值如下:

我们对方程的数据根在滞后 5 期的稳定性进行检验:

首先确定本模型的滞后阶数,通过 EVIEWS 软件在对模型进行分析之前先利用考察准则确定模型的滞后阶数,本文设定最大滞后期为 10,我们通过对比AIC,SC 等准则来综合考虑滞后阶数。下面是在不同的滞后期时,本模型的各个相关统计值如下表所示:

根据本模型的滞后期的选择标准AIC最优原则,我们选取了滞后4期为模型的滞后阶数。分析值如下:

我们对方程的数据根在滞后 5 期的稳定性进行检验:

结果显示所有的方程根均在单位圆内,符合稳定的要求。

最后我们确定滞后 4 期的方程式为:

US = 0.39540*US(-1) + 0.06259*US(-2) + 0.04261*US(-3) - 0.56112*US(-4)- 2.64963e-6*SS(-1) - 4.53555e-6*SS(-2) + 3.86640e-6*SS(-3) -4.39672e-6*SS(-4) + 0.14829 (3.14)

3.2.2 脉冲响应函数

通过 EVIEWS 软件得到脉冲响应函数图形如下:

1、 上证指数对数值与利率脉冲响应:

2、上证指数月线对数值与 M1,M2 增长率差值脉冲响应:

3、季度信贷增量与上证指数季收益的脉冲响应:

3.3 实证结论及分析

1、利率在样本区间上同上证综合指数的对数值之间出现了正向相关性。在一年左右的时期内利率对上证综合指数有正向冲击,长期(2 年多-3 年)存在负向影响。

2、货币量的供给对股票市场有着正向相关性,M1 增长率,M1 增长率与 M2增长率之差均同股票上证指数较强的正向相关性,趋势同步性较强。在 2 年左右货币供应量 M1 增长率与 M2 增长率之差对上证综合指数有正向冲击,之后影响较小。

3、信贷新增累积量对股票市场有着正向相关性,一个季度的信贷新增累积量与上证指数的季度收益呈正向相关性,趋势同步性较强。季信贷新增累积量对上证指数的季度收益的脉冲响应较弱,在较长期影响趋于消失。