第5章建行河北省分行信用卡业务发展战略方案

根据以上对信用卡业务行业环境和建行河北省分行信用卡业务内部资源能力的分析,可以得出建行河北省分行信用卡业务面临巨大的商机,建行河北省分行应把握市场机遇,大力推进信用卡业务的全面发展。发展首要的问题是根据信用卡业务现状制定战略f丨标,首先分析建行河北省分行信用卡业务现状。

5.1建行河北省分行信用卡业务现状

图5-1显示了 2009年至2012年建行河北省分行信用卡发卡量、消费交易额消长示意图。近几年,建行河北省分行信用卡业务呈翻番增长态势,截至到2012年末,建行河北省分行发卡量已经达到161万张,年消费交易额达到368亿元,业务整体运行&好,较好地推动了个人中间业务的发展,居本地区同业领先水平。

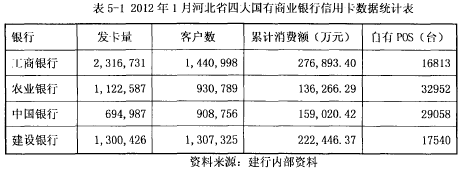

在河北本地市场,与同业主要竞争对手相比,建行河北省分行发卡量排名第二。表5-1列出了 2012年1月份河北拆四大国有商业银行信用卡数据表,从表数则可以得出,建行河北省分行在发卡量和客户数量上仅次于工商银行,但与中国银行、农业银行相比并没有明显的优势。

在连续多年翻番增长后,建行河北省分行信用卡业务遭遇了发卡瓶颈:省内同业纷纷加大了客户争夺,政府机关、企事业单位、国内国外500强等传统意义上的优质客户已经被多家金融机构轮番轰炸多遍;信用卡产品权益同质化现象严重;各机构在营销上普遍存在畏难情绪,不知道从哪里寻找客户。

5.2发展战略目标的制定

建行河北省分行结合河北本地实际和河北省分行内部资源、丨:丨前的业务状况,提出了自己的信用卡业务战略目标:用五年时间把建行河北将分行信用卡业务打造成区域最佳、本地领先的一流信用卡品牌(客户首选)。

信用卡业务总体的任务是实现区域竞争力最强、经营效益最估、资产质量最好、金融服务最优。

5.3发展阶段

为实现建行河北省分行信用卡业务的跨越式发展,完成既定战略目标,大致可以分成以下两个阶段来完成。

5.3,1第一阶段:2013-2015年,全面提高精细化管理水平,真正实现精细化经营管理方式,业务整体要实现盈利信用卡业务发展的第一阶段的主要目标是进一步提高建行河北省分行的市场地位,在规模化的基础上,着重提高精细化管理水平,真正实现精细化经营管理方式。

未来几年,建行河北省分行信用卡业务要在实现规模化经营的基础上,对信用卡业务的目标、标准、流程进行细分,根据客户需要制定新的销售策略和服务措施,以达到扩大规模、服务客户、挖掘潜力的目标,全面提高精细化管理水平,真正实现信用卡业务规模化、精细化。为此,本阶段重点发展的产品和业务如下:

(1)以金融IC信用卡为龙头,加快新客户拓展。

大力推进芯片IC信用卡的应用。金融IC卡发卡竞争是基于新支付方式的新一轮信用卡市场争夺战,由于金融IC卡存储量大、具有应用可扩展性的特点,可在芯片上加载不同的行业应用,实现多种行业功能,尤其是金融IC卡与公共服务领域的行业应用结合将产生巨大的客户拓展空间,影响未来国内信用卡市场格局划分。应研究出台芯片卡替代磁条卡的成本分摊和鼓励政策,推进金融IC卡实现各行业的芯片卡的“多卡合一”.建行河北省分行应抓住当前金融IC卡发展的良好机遇,争分夺秒“争市场、争份额”,使建行龙卡IC信用卡行业应用在市场竞争中引领同业,实现快速发展。

(2)依托重点产品,进一步提高信用卡的“质”.

未来3-5年,建行河北省分行将标准白金卡、汽车卡、卓越商务卡、公务卡作为重点产品进行大力推广,由点到面提升本行信用卡的市场竞争力和品牌影响力。在追求“量”的同时,着重提升信用卡业务的“质”.

根据数据统计,信用卡的重点产品账户活动率高,其收益也远高于普通卡的收益。从本行的政策支持来看,总行支持力度也较大。以标准白金卡为例,2011年卡均收入为1100多元,是金卡收入的3倍。表5-2列出了建行部分信用卡产品指标比较,可以看出标准白金卡、汽车卡在账户活动率、卡均消费交易额方面都较高。

(3)改变现在的收入结构,増加利息收入占比,将分期付款业务,特别是购车分期业务作为信用卡业务发展的重中之重,提高业务盈利水平①目前的收入结构图5-2列出了建行河北省分行2012年信用卡业务收入占比,通过此图,可以看出目前建行河北省分行信用卡业务的收入结构。

第一,利息收入。

利息收入是建设银行河北省分行2012年信用卡业务收入的主要构成部分,占收入总额的44. 73%.

第二,消费回佣收入。

消费回佣收入在建设银行河北省分行信用卡业务收入中所占比例为31. 77%.

山于国内商户对持卡人的数量质量都有保留态度,导致回仰收入与成熟市场还有很大的差距。而且,现阶段商户愿意付出的代价也相对较低,导致消费回佣市场发展遇到较大阻力。

第三,年费收入。

H前,年费收入是建行河北脊分行信用卡业务一项稳定的收入。但目前客户办理信用卡往往倾向于办理免年费信用卡,同时随着市场竞争越来越激烈,建行不得不推出各种措施减免年-费,所以,年费收入呈逐步下降趋势。

第四,取现手续费、滞纳金建行一部分收入源自取现手续费和滞纳金,不是收入的主要来源。

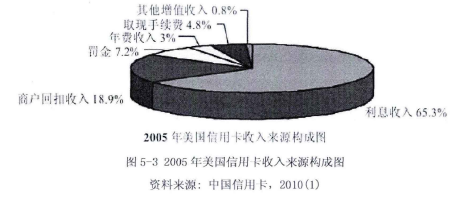

与信用卡市场发达的国家和地区相比,建行河北省分行信用卡业务的收入来源很不合理。以信用卡成熟的国家美国为例,图5-3显示了 2005年美国信用卡收入来源的构成,信用卡业务的利润主要来源是信用卡利息首付,也就是信用卡的循环信贷功能,其利息收入占比为65.3%.位居第二的消费回佣收入占18.9%,其它收入是信用卡收入来源的重要补充。

综上分析,目前建行河北省分行信用卡收入来源结构很不合理,主要表现在利息收入占比过低,消费回佣收入和年费、取现手续费收入占比过高。以利息收入为主要盈利手段的方式尚未完全jr发出来,远低于信用卡发达国家水平,收入结构尚需改进。

第7章建行河北省分行信用卡发展战略保障措施本章对建行河北省分行信用卡业务发展战略顺利实施的保障措施进行论述,主要从组织结构体系建设、绩效考核、人才培养、企业文化、科技进步等方面阐述对信用卡业务的保障措施,并给出相关建议。7.1组织结构体系建...

第4章建行河北省分行信用卡业务内部资源分析任何一家企业都是资源与能力的独特组合,这些资源和能力是企业战略的基础和企业利润的根本来源。因此,企业内部的资源和能力相对于外部环境更重要。企业战略的制定、选择和实施首先应有效地利用资源,培育和建立...

第8章结论8.1主要结论通过以上论述,本文可以得出以下主要结论:(1)通过对建行河北省分行信用卡业务的外部环境和内部资源分析,可以得出建行河北省分行信用卡业务具有良好的宏观发展环境,虽然存在外部环境的潜在威胁、自身的不足和同业的竞争压力,但...

摘要随着全社会电子化与互联网程度的快速提高,支付业务的发展环境及业务模式发生了很大变化。以支付宝、银联商务为代表的第三方支付机构,推出了许多有别于传统的现金支付、刷卡支付或是票据支付等形式的新现代支付手段,如网上快捷支付、手机支付等等,在...

第6章建行河北省分行信用卡业务发展策略与实施如果说业务发展战略是对企业某一业务发展的指导或是该业务发展的最终目标的话,那么发展策略就是这一业务能否达成最终目标的具体工作,信用卡业务同样如此。因此,根据既定的战略目标,下面本章重点对建行河北...

第3章建行河北省分行信用卡业务外部环境分析任何组织的战略制定必须考虑众多环境因素的影响。这些因素的相互作用以及每一因素对战略所产生的影响都会随具体情况的不同而存在差异。仔细审查各种环境因素,是战略制定的起点。因此,本文首先对建行河北省分行...

摘要在我国,信用卡业务是一项新型个人金融业务,市场容量大、潜力足。随着我国金融市场的R益开放,各家银行为抢占市场份额,都积极行动起来,采取各种有效措施加大推进力度,信用卡业务已成为各大银行实现战略转型的重点。建行总行早已提出建设国际一流零...

第五章总结与展望本章主要是对本文所做的工作以及主要观点进行概括、总结,分析存在的局限与不足,并提出今后的研究方向。本文对现代支付业务的前世今生进行了系统研究,将散落在线上与线下众多不同支付领域的现代支付业务进行了综合归纳与整理,指出:随着社...

第1章绪论1.1选题背景与研究意义1.1.1选题背景1985年6月,中国银行发行了国内第一张信用卡--中银信用卡,自此,我国的银行卡业务幵始迅速发展。1993年政府幵始实施金卡工程,银行卡产品结构出现了重大变化--准贷记卡迅速饱和并开始出现没落征兆,借记卡从...