3 主权债务危机的理论基础

主权债务危机是怎样形成的,本文将罗默提出的债务危机理论模型与 EnricaDetragiac 和 Antonio Spilimbergo 提出的二阶段模型1阐述主权债务危机的理论模型作为实证分析的理论依据,两个模型的内容如下。

3.1 罗默模型

假设:考虑一个政府,他持有数量为 D 的即将到期的债务,没有用来偿还债务的基金。因而需要滚动发新债券还旧债。在随后时期中,政府用未来获得的税收收入偿还债务。因此,政府想让投资者持有一个时期的债券。

政府提供利息因子(interest factor)R,即他提供数量为 R-1 的真实利率。

令 T 表示随后时期的税收收益,并且是一个随机变量,并且其累积分布函数 F(·)是连续的。若 T 大于该时期到期的债务量 RD,则政府会向债券持有人进行支付。若 T 小于 RD,则政府会延期还债,这与债务危机相对应。

两份简化假设将会使模型易于操作。假设一,债务拖欠或是全部偿还或是完全不偿还的:如果政府不能支付 RD,他便完全拒绝偿还整个债务。假设二,投资者是风险中性的,并且无风险的利息因子 R 并不依存于 R 与 D.对于模型的主要内容,这些假设显然并不是至关重要的。模型分析如下:

均衡可以由如下两个方程描述:其一是债务拖欠概率的方程,由 π 表示;其二是政府债务的利息因子 R 的方程。由于投资者是风险中性的,持有政府债务所得到的期望收益等于无风险收益R-.政府以 1-π 的概率为债务支付 R,以 π 的概率支付零。因此,均衡要求:

由于同第二个均衡条件相比较,用这个条件表示 π 为 R 的函数很有用。这便得到如下关系:

满足式(3.2)的点的轨迹被画在图 3-1 所示的(R,π)空间中。当政府确实会支付时(那便是当 π=0 时),R 等于R-.随着债务拖欠的概率上升,政府必须提供的利息因子会上升。因此,其轨迹是向上倾斜的。最后,随着债务拖欠概率趋于 1,R 趋向无穷大。

其他均衡条件来自这样的事实,即政府是否拖欠债务是由相对债务持有者即将到期的债务量的可利用收益决定的。具体而言,当且仅当 T 小于 RD,政府会拖欠债务。因此,债务拖欠概率是 T 小于 RD 概率。由于 T 的分布函数为 F(·),我们可以把条件写成:

满足式(3.3)的点集由图 3.2 画出。如果存在 T 的最小与最大可能值T与T,当 R TD时,债务拖欠的概率为 0,而当 R TD时,则此概率为 1.并且如果T 的密度函数是钟形的,则分布函数具有 S 形状,这正如图 3.2 所示的。

均衡出现在满足式(3.2)与式(3.3)的点上。在这样的一个点上,在既定的债务拖欠概率上,政府债务的利息因子会使投资者持有债务,并且债务拖欠的概率便是那种在既定利息因子的条件下,潜在税收收益不足以支付到期债务的概率。然而,除了满足这两个条件的任何均衡之外,总会存在这样一种均衡,即在这里,投资者确信政府将不会支付债务,并且在任何利息因子条件下都不愿意持有债务。如果投资者拒绝在任何利息因子上持有债务,债务拖欠概率为 1;如果拖欠债务概率为 1,则投资者越是在任何利息因子水平上拒绝持有债务。更放松地讲,在图中,这种均衡对应着 R , 1的点。

3.2 二阶段模型

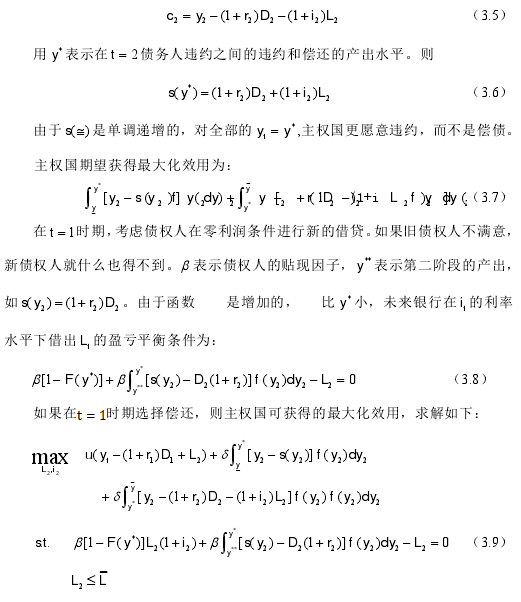

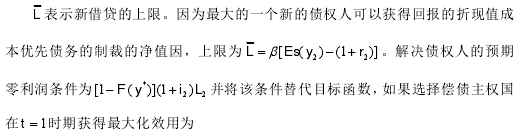

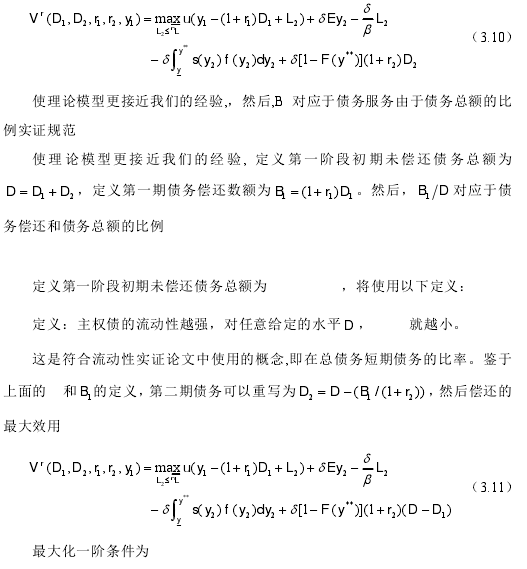

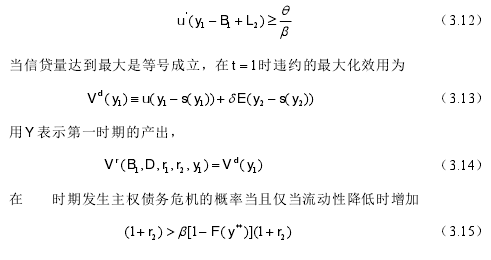

假设存在两个时期, t 1, 2,t 时期的产出ty 表示,随机变量tY 服从[ y , y ] [ 0, 1,]tY 的分布函数 ( )tF y 是凹的,密度函数为 ( )tf y ,2L 表示在第一时期从国外债权人的借贷总量,2i 表示借贷利率。同时,在 t 1, 2时期存在到期债务,tD 表示票面利率,tr 表示债券利率。在每一时期一国可以选择对国外债务进行违约。如果违约,该国将被禁止借贷,同时在违约期间甚至在未来一段时间债权人利用资产价值 ( )t ts s y,对任意ty ,满足‘( ) 0ts y ,0 ( )t ts y y. ( )ts y 表示债权人通过制裁威胁对主权违约的总和

其中 (0,1)表示跨期贴现率,1u ( c )表示效应函数,为凹的,E 表示期望算子。假设在第二期的消费者的效应函数是消费的简单线性代数。由于在这一时期没有新的借贷,如果政府违约,则在该时期的消费为2 2 2c y s ( y)而若果要进行全额支付,则消费为

在 t 0时期,延长到期债务是不符合帕累托效应。

目录摘要Abstract1引言1.1研究背景1.2研究意义1.3研究思路、方法和数据来源1.3.1研究思路1.3.2研究方法1.3.3数据来源1.4研究内容及框架1.5主要创新点2文献综述2.1债务危机的界定2.2主权债务危机的根源及影响2.2.1新兴经济体主权...

中国经济的持续发展下, 中国的对外贸易发展良好, 进出口比率也逐年上升。中国与世界的经济来往越来越紧密, 贸易量持续增长。...

马克思所着《资本论》对资本主义社会中存在的金融危机本质做出了揭露,并对金融危机产生的原因、必然性以及周期性做出了论述。通过对《资本论》做出了解,不仅能够让我国认识到金融危机产生的根源与本质,同时也能够指导我国在经济发展过程中使用有针对性的...

结论2008年的全球性金融危机掀翻了整个华尔街,同时也席卷了全世界,其发展速度之快、蔓延势力之广、影响范围之深让人瞠目结舌。经过上文的分析可以看出,全球金融危机的爆发的原因有直接原因和间接原因,但总的来说美国金融监管体系的缺失以及金融性政...

金融危机是全世界范围内的一场经济危机,我们无法避免,只能在掌握其发展规律的情况下,分析我们企业自身的客观与主观生存环境,找准企业自身发展市场,精准把握客户需求,简约销售渠道,从而提升自身盈利空间,以更好地姿态迎接金融危机的挑战。...

第3章我国实体经济与虚拟经济发展现状及背离实证研究实体经济与虚拟经济的背离会导致金融危机的出现,与美国次贷危机之前的经济状况进行对比,有助于我国吸取经验教训,进行危机预警。为防范危机,首先要分析我国现在的实体经济与虚拟经济是否存在偏离正...

一、研究背景2008年的9月,雷曼兄弟申请破产;美林低价格被美国银行收购;美国政府投入巨款救援AIG集团;另外两家银行虽努力自保,积极转型,但最终也以股票大跌而收场.这些接二连三、令人不安的新闻预示着一场大风暴即将来临.随后,金融危机迅速席卷全球,几...

一、引言从历史上来看,香港经济就以自由着称。自1841年开埠以来,香港就一直保持着世界自由港的身份,执行着最自由、最开放的自由港政策。可以说,自由经济制度是中国香港经济的最大特点。长久以来,无论是港英政府还是香港特别行政区政府都奉行让市场经济...

资本主义的结构性危机正在恶化一个世纪以来,资本主义总危机跌宕起伏。在20世纪末,由于苏联崩溃和社会主义阵营的瓦解,资本主义获得了暂时的稳定。二十年过去了,现在资本主义内在的基本矛盾仍然在继续发展,这个基本矛盾是生产的社会化和生产资料私有制之...

所谓技术革命,按照保罗萨缪尔森《宏观经济学》中的定义即包括生产工艺的改进、新的改良产品及新服务的引进,表现为总生产函数的上移。不断推出的新技术革命在避免平均利润率下降、刺激投资者生产积极性方面无疑有重要作用。在投入既定条件下,技术变革能够使产...