4.4 基于新兴经济体数据的实证结果分析

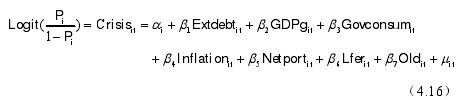

对拉美地区新兴经济体建立实证分析模型,把主权债务危机 Crisis 是否发生(发生为 1,不发生为 0)作为被解释变量,构建以外债总量占 GNI 的百分比、GDP 年增长率、政府财政赤字替代指标(一般政府最终消费支出占 GDP 百分比)、通货膨胀率、贸易进出口差额占 GDP 百分比以及国际储备为解释变量的离散静态面板回归模型,公式如下:

其中i表示第i 个国家,t 表示时间,2~Normal (0, )i( .Extdebt表示外债总额占 GDP 百分比,GDPg 表示 GDP 增长率,Govconsum表示一般性政府支出,Inflation 表示通货膨胀率, Netport 表示净出口, Lfer 表示国际储备, Old 表示60 岁以上人口占总人口的百分比。

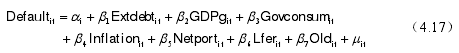

此外,根据 IMF(2003)及一些学者 Alessio Ciarlonehe 和 Giorgio Trebeschi(2005)等对主权债务危机的定义,违约也是主权债务危机的一种形式。而且拉美国家的违约数据也比较易得,本文再构建一个以违约(default)为因变量的实证模型作为对上述 Logit 模型稳健性的检验,如下;

其中 表示第 个国家, 表示时间, .Default 表示违约率,未偿还债务占外债总额的百分比,Extdebt表示外债总额占 GDP 百分比,GDPg 表示GDP 增长率, Govconsum 表示一般性政府支出, Inflation 表示通货膨胀率,Netport 表示净出口,Lfer 表示国际储备,Old 表示 60 岁以上人口占总人口的百分比。

为检验回归结果的稳定性,本文根据国外一些学者预测主权债务危机的早期预警系统(EWS)方法,对自变量滞后一期对因变量回归。新兴经济体的回归结果,表 4.3 所示:

由表 4.3 中模型(1)和模型(3)的实证结果可以看出,新兴经济体中对主权债务危机影响较大的因素主要有国际储备、通货膨胀率和外债规模。国际储备与主权债务危机呈显着的负相关性,即说明:对于拉美新兴经济体来说,外汇储备越少其发生债务危机(债务违约)的风险就越高;通货膨胀和债务规模与主权债务危机呈显着的正相关性,说明通货膨胀率越高,主权债务危机发生的可能性就越大,债务规模越大发生主权债务危机的可能性越大。对于滞后一期的模型(2)和模型(4)的实证结果可以看出外汇储备和债务规模对主权债务危机(违约)有显着影响。模型(4)中显示通货膨胀对主权债务违约依旧存在显着影响,但与当期相比其影响程度有所降低。但在模型(2)中通货膨胀率不显着,这与我们的预期结果不一致,这说明通货膨胀在当期对主权债务危机的影响显着,对下期主权债务危机的影响不明显,这也印证了模型(4)中通货膨胀对主权债务违约影响程度降低。

前文提到外汇储备可以用于偿还债务,拉美各国的外汇储备与 GDP 的比值相对较低(如表 4.4 所示),对数据观察会发现在主权债务危机爆发前后外汇储备出现降低现象,如 1981-1984 年间的阿根廷,1990 年前后发生危机的巴西,以及 1994 年爆发主权债务危机的墨西哥,都表现出了这样的规律,说明实证分析的结果与社会实际是相符的,外汇储备降低会增长主权债务风险。

与发达国家相比,20 世纪 80 年代-90 年代拉美地区主权债务危机(违约)集中爆发阶段,拉美各国大都保持较高的通货膨胀率(表 4.5 所示),尤其以阿根廷的通货膨胀最为严重,1981 年起至 1991 年持续十多年的恶性通货膨胀,在债务危机的末期方得到好转。巴西也是恶性通货膨胀的受害者,数十年的通货膨胀直至 1995 年才得到改善。秘鲁、墨西哥等国的通货膨胀没有像巴西和阿根廷那样严重,但债务危机期间其通货膨胀也都相对较高。可见高通货膨胀可以增加主权债务危机的风险。

4.5 基于发达经济体数据的实证结果分析

对发达经济体建立实证分析模型,仍把主权债务危机 Crisis 作为因变量,解释变量上 GDP 增长率(GDP growth)、通货膨胀率(Inflation)、国际储备(lfer)、老龄化指标(old)和贸易指标(Netport)保持一致,债务指标选取政府债务占GDP 的百分比(Govdebt),其原因是发达经济体与新兴经济体在债务统计指标上不同,新兴经济体以外债为主,这与其经济发展有关,而发达经济体则是以政府债务的形式作为债务统计指标,另一个不同的指标是赤字,发达国家选用政府赤字占 GDP 的百分比衡量(Deficit),一方面发达国家在这方面的统计数据比较全,另一方面发达国家发生主权债务危机期间政府财政赤字占 GDP 百分比这一数据不存在缺失。根据上述指标构建离散型静态面板,回归模型公式如下:

其中i表示第i 个国家,t 表示时间,2~Normal (0, )i( .Govdebt 表示政府债务总额占 GDP 百分比,GDPg 表示 GDP 增长率,Govconsum表示一般性政府支出,Inflation 表示通货膨胀率, Netport 表示净出口, Lfer 表示国际储备, Old 表示60 岁以上人口占总人口的百分比。

实证结果如表 4.6 所示,对发达国家主权债务危机影响显着的因素有政府财政赤字、人口老龄化以及政府债务,这与实际情况是一致的,以欧洲五国主权债务危机为例,这三个因素是主权债务危机爆发的重要原因,而且这三个因素与主权债务危机都是正相关的,即政府财政赤字越高、人口老龄化程度越高以及政府债务负担越重,越容易发生主权债务危机。滞后一期的回归结果显示 GDP 增长率与主权债务危机存在显着的负相关性,这说明前期经济发展不景气可能会导致后期发生主权债务危机。同时,从滞后一期的模型(6)的实证结果来看,模型(5)的回归结果是稳健的。

政府债务和财政赤字高不仅是发生主权债务危机各国的所独有的现象,欧洲各国的政府债务水平和财政赤字水平都在国际警戒线之上,如图 4.1 所示,欧洲各国的平均水平都超过马斯特里赫特条约规定的警戒线 20 多个百分点,希腊、意大利两国的债务占 GDP 的百分比都超过了一百,即使发生主权债务危机的五个国家中债务占 GDP 的比值最小的西班牙,其比值也高于马约规定的 60%的水平。可见高债务可以增加主权债务风险。

高财政赤字对主权债务风险的作用较大,可以通过图 4.2 进一步证实。欧洲发生主权债务危机的五个国家中,爱尔兰、希腊、西班牙和葡萄牙的政府财政赤字在主权债务危机爆发当年居于欧洲各国的前四位,赤字水平最低的葡萄牙高出欧洲各国 3.1 个百分点,高于马约规定的 3%警戒线 6.4 个百分点。即使“欧猪五国”中财政赤字水平最低的意大利也超过警戒线 2.3 个百分点。

这样,高债务水平和高财政赤字增加主权债务风险从理论和实证方面得到了证实。

人口老龄化程度越高,越容易加剧主权债务风险,是因为老年人对国民生产总值的贡献呈现出下降的趋势,而在社会支出方面却是恰恰相反的。联合国对老龄化国家(或地区)的新界定 65 岁以上人口占总人口的 7%,按这一标准来看,“欧猪五国”都是老龄化国家(如表 4.7 所示),即使老龄化程度最低的爱尔兰也超过 7%的标准 4 个百分点之多。这就意味着,这些国家中有越来越多的人不再为国民生产做贡献或贡献很少,对国民产出的消耗却没有下降。更多的老龄人口,政府的养老福利支出更多,这就更容易形成政府财政赤字和政府债务,进而加剧主权债务风险。

目录摘要Abstract1引言1.1研究背景1.2研究意义1.3研究思路、方法和数据来源1.3.1研究思路1.3.2研究方法1.3.3数据来源1.4研究内容及框架1.5主要创新点2文献综述2.1债务危机的界定2.2主权债务危机的根源及影响2.2.1新兴经济体主权...

中国经济的持续发展下, 中国的对外贸易发展良好, 进出口比率也逐年上升。中国与世界的经济来往越来越紧密, 贸易量持续增长。...

马克思所着《资本论》对资本主义社会中存在的金融危机本质做出了揭露,并对金融危机产生的原因、必然性以及周期性做出了论述。通过对《资本论》做出了解,不仅能够让我国认识到金融危机产生的根源与本质,同时也能够指导我国在经济发展过程中使用有针对性的...

结论2008年的全球性金融危机掀翻了整个华尔街,同时也席卷了全世界,其发展速度之快、蔓延势力之广、影响范围之深让人瞠目结舌。经过上文的分析可以看出,全球金融危机的爆发的原因有直接原因和间接原因,但总的来说美国金融监管体系的缺失以及金融性政...

金融危机是全世界范围内的一场经济危机,我们无法避免,只能在掌握其发展规律的情况下,分析我们企业自身的客观与主观生存环境,找准企业自身发展市场,精准把握客户需求,简约销售渠道,从而提升自身盈利空间,以更好地姿态迎接金融危机的挑战。...

第3章我国实体经济与虚拟经济发展现状及背离实证研究实体经济与虚拟经济的背离会导致金融危机的出现,与美国次贷危机之前的经济状况进行对比,有助于我国吸取经验教训,进行危机预警。为防范危机,首先要分析我国现在的实体经济与虚拟经济是否存在偏离正...

一、研究背景2008年的9月,雷曼兄弟申请破产;美林低价格被美国银行收购;美国政府投入巨款救援AIG集团;另外两家银行虽努力自保,积极转型,但最终也以股票大跌而收场.这些接二连三、令人不安的新闻预示着一场大风暴即将来临.随后,金融危机迅速席卷全球,几...

一、引言从历史上来看,香港经济就以自由着称。自1841年开埠以来,香港就一直保持着世界自由港的身份,执行着最自由、最开放的自由港政策。可以说,自由经济制度是中国香港经济的最大特点。长久以来,无论是港英政府还是香港特别行政区政府都奉行让市场经济...

资本主义的结构性危机正在恶化一个世纪以来,资本主义总危机跌宕起伏。在20世纪末,由于苏联崩溃和社会主义阵营的瓦解,资本主义获得了暂时的稳定。二十年过去了,现在资本主义内在的基本矛盾仍然在继续发展,这个基本矛盾是生产的社会化和生产资料私有制之...

所谓技术革命,按照保罗萨缪尔森《宏观经济学》中的定义即包括生产工艺的改进、新的改良产品及新服务的引进,表现为总生产函数的上移。不断推出的新技术革命在避免平均利润率下降、刺激投资者生产积极性方面无疑有重要作用。在投入既定条件下,技术变革能够使产...