6 以白酒品牌为例的 ACE-P 模型的实证分析

6.1 标的简介及数据来源

白酒在中国的酒文化中具有重要的地位。2009 年到 2011 年 6 月的数据显示,我国各类白酒的生产量都到达了一个新的高峰。2009 年全年里,我国各类白酒产量总计为 706930.73 万升,是 2008 年生产量的 1.24 倍。2010 年全年里,我国各类白酒产量总计为 890834.33 万升,是 2009 年生产量的 1.27 倍。2011 年全能力,我国各类白酒产量总计为 479993.12 万升,是 2010 年总产量的 1.28 倍。

虽然近几年白酒行业发展迅猛,但是 2013 年整个白酒行业陷入了泥潭,因为在这前一年爆出了塑化剂事件,无疑使得整体的白酒行业品牌受到了严重打击,消费者对各大白酒企业的信任度大打折扣。加之随之而来的禁酒令,使得中国白酒业雪上加霜,2013 年上半年迎来了行业低迷。虽然受到如此重重困难,但是纵观 2013 年白酒业的销售情况,发展趋势仍然是其他行业难以望其项背的。

本文中所有上市公司的财务数据均取自国泰安 CSMAR 数据库,并剔除了葡萄酒和保健酒相关公司,其中保留以黄酒为主业的古越龙山,并拿出古越龙山作对比分析。

6.2 案例指标和结果的确定

6.2.1 数据分析

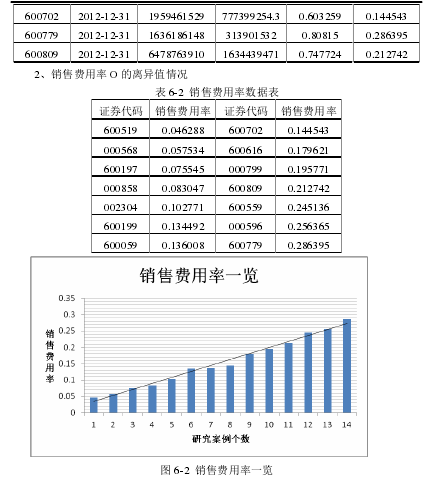

1、本文主要数据来源于国泰安 CSMAR 数据库,笔者选取了营业收入、营业成本、营业毛利率及销售费用率等几个指标。同时,为了便于研究,笔者未考虑海外及非本业的相关情况,即3k =0、4k =0。数据一览如下:【1】

由上图可知,整个白酒行业的销售费用率并无离异值,不同企业的销售费用率增长相对平滑,无需剔除任何数据。

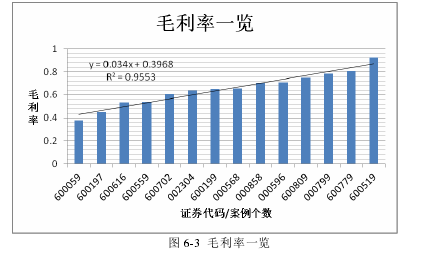

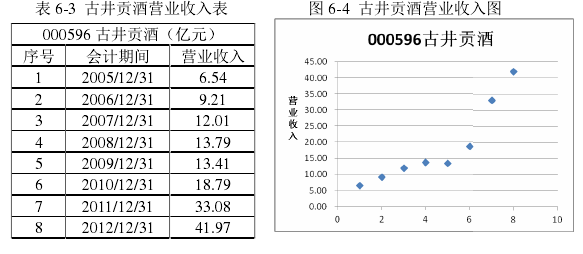

3、毛利率一览【2】

由上图可知,整个白酒行业的毛利率虽然相差很大,但是不同企业间的毛利率呈现线性增长,行业内的毛利率梯度分明,增长相对平滑,无需剔除任何数据。

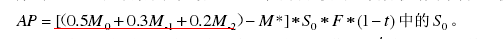

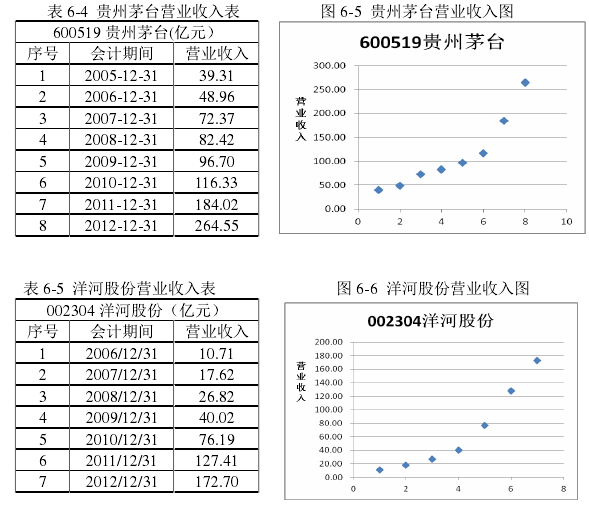

4、特殊数据情况说明纵观整个白酒行业各家公司的历年营业收入,不难发现,有一些公司近年发展迅猛,近三年营业收入同前几年相比,增长幅度过大,几乎呈现指数增长,(如下图所见),鉴于此,只是单单把当年的营业收入作为标准就显得不是很谨慎了。因此笔者将 对 这 些 公 司 采 用 了 最 近 4 年 的 加 权 平 均 数 值 作 为 营 业 收 入0S, 即【3】

经过笔者的统计,发现有三家公司的营业收入0S?

情况需要调整,即 000596 古井贡酒、600519 贵州茅台及 002304 洋河股份,具体图例如下:【4-5】

6.2.2 ACE-P 模型简单示例

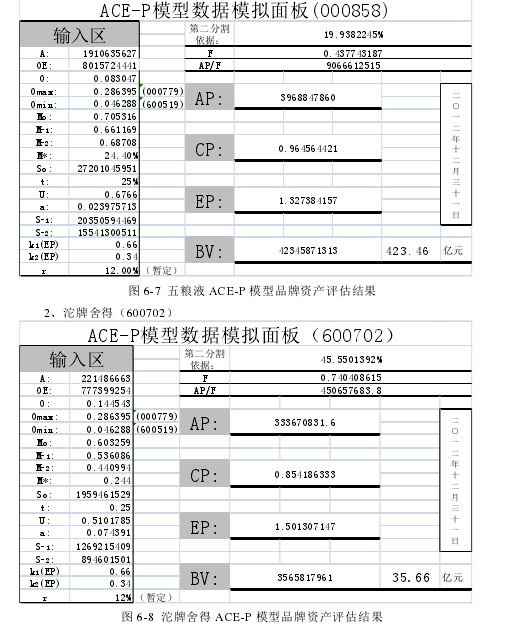

1、五粮液(000858)【6】

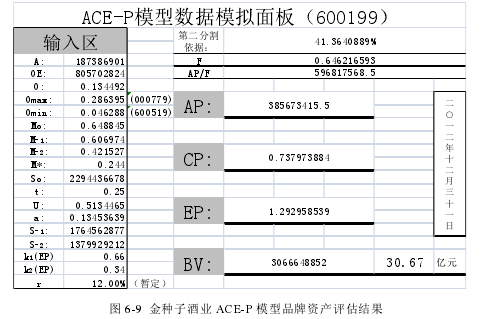

3、金种子(600199)【7】

6.3 评估结论及对比分析

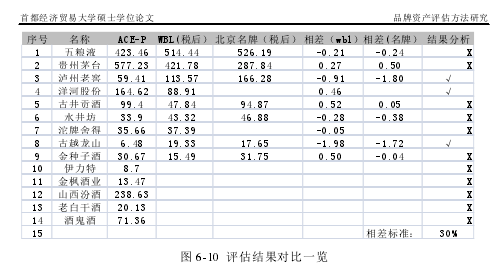

经过 ACE-P 模型品牌资产评估数据模拟面板的计算,得出了全部案例的相关数据,同时,笔者将 WBL 及北京名牌公司所评估的结果进行税率调整,并把调整后的数值与 ACE-P 评估结果进行对比。笔者发现,ACE-P 模型所评估出来的结果,在品牌价值大体排名上同前俩者基本是一致的,但是具体数值上有所差异。故此,笔者把ACE-P 评估出来的结果分别于 WBL 和北京名牌的评估结果进行差异比例分析,差异的比例各有不同。由于前文曾提到折现率 r 取值 12%,这无疑也是这种差异的重要原因,而 12%只是试行数据,因此,笔者把差异标准定为 30%,用以弥补折现率所造成的差异问题。即两个差异比例中至少有一个低于 30%,并对均高于 30%的数据进行结果分析。评估结果对比一览表,见下图。【8】

由图表可见,泸州老窖和洋河股份差异率比较高,笔者选取 ACE-P 与 WBL 的评估结果进行结果分析,二者近三年的财务数据见下表【9】

由上表可见,在营业收入方面洋河股份始终处于相对领先地位,并且随着时间的推移这种差距逐渐扩大。而在净利润方面,2010 年的时候二者几乎一样,但是在 2011和 2012 年洋河股份的净利润全面领先于泸州老窖。同时,在 2012 年的广告费用等方面,洋河股份投入 8.46 亿元,而泸州老窖只是投入 1.82 亿元,相差悬殊。当然,二者的估值结果的差异性也可能源于双方不同的营销策略。即使如此,笔者仍认为 WBL对二者的评估结果值得商榷。不可否认,ACE-P 的指标体系是造成了这种差异的根本原因,如何完善该指标体系,是笔者今后的研究方向。

由于古越龙山是以主打黄酒为生的企业,而本次案例评估中主要采取了白酒行业的相关基础数据,因此有所系统偏差是在所难免的。为证实这一点,笔者采取企业绩效评价标准值中的酒和饮料制造业相关数据和古越龙山本身的相关数据分别替换白酒行业相关数据,得出的古越龙山品牌价值分别为 10.23 亿元和 12.45 亿元,这两个数值虽然还达不到差异率 30%以内的标准,但是同以白酒行业数据为基础的 6.68 亿元相比,无疑使缩小了这个差距,使结果更加准确。由此可见,行业相关数据对于ACE-P 模型的评估结果尤为重要,行业数据的精准性直接影响着品牌价值评估的结果,而这也是本文的一个创新之处。

6.4 ACE-P 模型自我分析及不足之处

纵观现行的主流品牌资产评估方法,尚未有一个统一认可的模型,但是随着经济的发展,如何构建客观、规范,可评性和合规性能够保证的评估品牌价值是品牌资产评估研究领域的一个难题。ACE-P 模型不追求千篇一律,不追求一定要和世界主流方法所评估出来的结果完全一致。但是 AC-P 模型却追求评估的合理性、客观性及行业适用性,而且,笔者认为品牌资产评估的方法众多,如何根据具体的评估目的和价值类型选取合适的品牌资产评估模型具有至关重要的意义。

但是,现行主流方法无论是主观预测还是专家打分或者问卷调查,或多或少会存在一些主观性问题,这使得评估结果存在了很大的不确定性。而 ACE-P 模型却以上市公司财务数据为基础,选取科学的量化指标和可靠的数据,评估品牌资产价值的高低,追求评估结果的客观性和科学性,防止浪费巨额的人力成本和时间成本,同时增益了实际评估中的一致性,期望对我国资产评估事务所的发展和评估人员的理论水平有所影响。其次,很多品牌评估方法虽然考虑了行业的因素,却缺乏客观性,而本模型中创造性的提出了两个分割依据,提高科学性的同时,增加了评估的说服力,提高了评估的可行性,使得评估结果更加贴近品牌的真实价值,而这俩点恰恰是 ACE-P模型的重要创新之处。

笔者通过对白酒行业的实证分析,验证了 ACE-P 品牌资产评估模型的合理性及可操作性,通过此模型得到的评估结果与WBL及北名牌的评估数据差异率可以接受,因此表明此方法在实务中是能够接受的,并且和目前世界上的主流方法相比,更加适用于我国具体经济特点,权威性虽然还未得到证实,但是 ACE-P 模型必然可以经历时间的检验。

当然,品牌价值受影响因素非常多,尤其是某些不可预料的即时因素,属于突发状况,比较考验企业的公关能力,不恰当的处理方式将严重影响企业的整体形象,从而可能对品牌资产的价值产生不利影响,因此以往期财务数据为基础的品牌价值评估更加具有延迟性,需要时间的检验。另一方面,ACE-P 模型中很多系数是通过评估界前辈经验所得,即使笔者一再避免主观性问题,但是仍然会或多或少存在一些,由于论文写作时间有限,笔者未能穷尽验证,以期后来人完善。

2文献综述在企业资本结构发生改变的情况下如何对企业价值进行评定估算的研究经历了三个阶段,首先是针对不同的资本结构是否会对企业的价值造成影响的进行讨论;之后转向了在企业资本结构发生改变的情况下选用何种方法对其价值进行评估;目前主要讨论的是A...

5结论和展望资产评估作为市场经济机制下的重要社会中介行业,在我国经济体制改革不断深化和经济局势风云变化的大背景下,其在企业合并、资产重组、经济交易等等经济活动中的重要地位和作用日益凸显出来。由于资产评估理论发展是在西方兴起的,我国对这方面...

2国内外研究综述2.1国内研究现状始于上个世纪80年代,在中国对外开放大背景下,各大跨国集团纷纷运用品牌战略进入中国市...

3媒体关注对管理层持股与企业价值关系影响的实证研究3.1研究假设媒体治理是公司治理的一个重要方面,一方面媒体具有监督功能,能够抑制管理者的机会主义行为,减少盈余管理;另一方面,媒体又给管理者带来了巨大的市场压力,他们为了达到市场分析师的期望...

5解决企业价值评估市场法应用问题的对策5.1改善市场法应用中外部环境的对策5.1.1建立有效完善的资本市场(1)完善证券市场的规则和资本市场法制建设股票市场的标准的不断改善和法律的不断完善使得上市公司的数量增加并且质量提高,完善的措施有以下...

6结论B2C电子商务企业作为网络经济的重要参与主体,以其高增长和高收益吸引了大量传统企业和投资者的关注。无论是对想要上市的B2C电子商务企业,还是对广大的投资者来说,准确评估企业价值都是具有重要意义的。本文通过定性分析与定量分析相结合以及案...

5收益法在文化传媒企业并购价值评估应用的案例研究5.1案例背景及交易双方简介5.1.1案例背景在广播电视网、电信网和互联网相互融合的大背景下,华谊兄弟传媒股份有限公司为了更大程度地占领市场,满足大众需求,对产业结构进行重新整合,对内部结构进行...

摘要影响企业价值的因素不应该仅仅考虑企业内部治理机制,还应该考虑到公司外部治理机制。在现代社会,人们借助报纸、电视、广播、网络等在内的媒体获得他们所需要的信息,媒体发挥着收集信息并将其传播给公众的中介作用,并成为人们日常生活中密不可分的组...

第五章结论与展望5.1研究结论。本文研究对象是我国商业银行,研究内容是我国商业银行经营效率优化,主要分为两大部分研究重点。首先是对我国商业银行业务进行研究,选择的样本是13家大型商业银行,第一步进行了简单的财务报表分析,第二步是运用BCC模...

企业财务因素中营运能力在逐步回归中显示总资产周转率对企业价值有正相关关系。说明在线旅游企业中总资产周转率越高说明资产利用效率越高,经营水平越高,能够提升企业价值水平。...